Upadłości firm w Polsce 2016 r.

2017-01-03 11:26

![Upadłości firm w Polsce 2016 r. [© Syda Productions - Fotolia.com] Upadłości firm w Polsce 2016 r.](https://s3.egospodarka.pl/grafika2/upadlosc/Upadlosci-firm-w-Polsce-2016-r-186432-200x133crop.jpg)

Liczba upadłości likwidacyjnych wyraźnie spadła © Syda Productions - Fotolia.com

Przeczytaj także: Upadłości firm w Polsce I-III kw. 2016 r.

Na skróty

- W minionym roku zarejestrowano 760 upadłości i restrukturyzacji polskich przedsiębiorstw, co oznacza, że względem 2015 roku mieliśmy wzrost na poziomie 2,6 proc.

- Dominującym rodzajem postępowania okazało się ogłoszenie upadłości w celu likwidacji majątku (530 tj. 70 proc.), najrzadziej dochodziło do postępowania o zatwierdzenie układu (4).

- Wprowadzone przed rokiem nowe prawo restrukturyzacyjne przyczyniło się w znacznym stopniu do wzrostu popularności innych form ratowania przedsiębiorstw (restrukturyzacja). Ilość upadłości likwidacyjnych wyraźnie spadła.

- Na przestrzeni 12 minionych miesięcy nowe formy postępowania zastosowano już 204 razy, z czego w ponad połowie przypadków (117) było to przyspieszone postępowanie układowe.

- Mniejszą liczbą upadłości mogą cieszyć się transport (-24 proc.), budownictwo (-16 proc.) oraz przetwórstwo przemysłowe (-9 proc.). Pozostałe branże mają mniej szczęścia. Pokaźne wzrosty upadłości są widoczne m.in. w handlu (+13 proc.) i usługach (+24 proc.).

- W bieżącym roku nowe formy restrukturyzacji będą zyskiwać na popularności, a liczba bankructw ma spadać.

fot. mat. prasowe

Postanowienia upadłościowe i restrukturyzacyjne w Polsce

Po dwóch latach poprawy, 2016 rok przyniósł więcej postanowień sądowych.

Komentuje Grzegorz Sielewicz, główny ekonomista Coface w Europie Centralnej

W 2016 roku polska gospodarka spowolniła. Jej wolniejsze tempo rozwoju było spodziewane w obliczu dobrego wyniku osiągniętego w 2015 r., kiedy to wzrost PKB wyniósł 3,9 proc. Podobnie jak w przypadku pozostałych krajów Europy Środkowo-Wschodniej, wzrost gospodarczy Polski skorzystał na inwestycjach współfinansowanych z funduszy unijnych w ramach możliwości wykorzystania środków z poprzedniego budżetu UE. Z kolei w 2016 r. dostosowywanie do bieżącego budżetu unijnego i powolne angażowane dostępnych funduszy znalazło odzwierciedlenie w słabszym tempie wzrostu gospodarczego naszego kraju.

Szacujemy, że wzrost PKB Polski w 2016 r. wyniesie 2,7 proc. co należy jednak uznać za tempo rozczarowujące, nawet pomimo mniejszego wsparcia ze strony inwestycji współfinansowanych z środków UE. Wskaźniki makroekonomiczne potwierdzają, że w zeszłym roku zawiodły elementy składowe wzrostu gospodarczego Polski. Znaczny spadek inwestycji w aktywa trwałe jest spowodowany nie tylko wolniejszym angażowaniem środków unijnych, ale także podwyższoną niepewnością wśród przedsiębiorstw. Należy zaliczyć tu zarówno ryzyka krajowe – zmiany otoczenia prawnego czy nieprzewidywalność wprowadzanych regulacji, jak również ryzyka pochodzące ze strony czynników globalnych, w tym konsekwencje Brexitu i wzrost ryzyka politycznego w Europie Zachodniej.

Sytuacja gospodarcza strefy euro pozostaje ważnym determinantem naszej zagranicznej wymiany handlowej, jako że stanowi główny kierunek polskiego eksportu. Jednak jesteśmy zależni nie tylko od popytu odbiorcy końcowego w Europie Zachodniej, ponieważ polskie komponenty i półprodukty wykorzystywane są także w dalszym eksporcie naszych partnerów handlowych. Tym samym słabnące tempo globalnej wymiany handlowej znalazło odzwierciedlenie w niższym wzroście polskiego eksportu w zeszłym roku w porównaniu do roku 2015. W rezultacie, wspierana przez bardzo dobrą sytuację na rynku pracy, rosnąca konsumpcja gospodarstw domowych w Polsce, która w większości zasila nasz wzrost gospodarczy, nie jest w stanie zniwelować trudności jakich gospodarka doświadcza w innych obszarach.

Wzrost liczby upadłości i restrukturyzacji przedsiębiorstw na przestrzeni zeszłego roku nie jest zaskakujący w obliczu niższego tempa rozwoju gospodarki oraz większej niepewności biznesu. Trend spadkowy liczby upadłości, który został zapoczątkowany po znacznie głębszym spowolnieniu gospodarczym w 2013 r., został przerwany. Zgodnie ze wstępnymi danymi w 2016 r. ogłoszono o 2,6 proc. więcej postanowień niż w roku poprzednim. Pełna całoroczna statystyka wykaże prawdopodobnie jeszcze wyższy wzrost na poziomie około 5 proc.

Jednak przerwanie trendu spadkowego w statystyce niewypłacalności przedsiębiorstw w Polsce jest jedynie w niewielkim stopniu konsekwencją otoczenia makroekonomicznego, a nawet sytuacji mikroekonomicznej w poszczególnych branżach. Znaczący wpływ miały zmiany w prawie. W poprzednich latach firmy w Polsce nie miały możliwości korzystania z rozwiązań restrukturyzacyjnych, jakie zapewniła im zmiana prawa wprowadzona na początku 2016 r. Właśnie restrukturyzacje, jako formy naprawy przedsiębiorstw przechodzących problemy płynnościowe, zaczęły zyskiwać na popularności w kolejnych miesiącach zeszłego roku. Gdy jeszcze w pierwszej połowie 2016 r. z dostępnych form restrukturyzacji skorzystało 19 proc. przedsiębiorstw w łącznej liczbie postanowień upadłościowych i restrukturyzacyjnych, w drugiej połowie roku już co trzecia firma korzystała z tej możliwości. Jednocześnie w strukturze ogólnej liczby postanowień maleje udział przedsiębiorstw, które nie mają szansy na powrót do efektywnej działalności gospodarczej – w 2016 r. odnotowano 530 upadłości w celu likwidacji majątku, czyli najmniej od 2009 r., który był pierwszym pełnym rokiem kryzysu na rynkach światowych, jak również zapoczątkował istotny wzrost liczby upadłości przedsiębiorstw w Polsce.

W 2017 r. dostępne formy restrukturyzacji nadal będą zyskiwać na popularności wśród firm borykających się z trudnościami płynnościowymi, a liczba upadłości będzie się obniżać. Temu trendowi będzie sprzyjać stopniowe przyspieszenie wzrostu gospodarczego Polski. Krótkotrwałe spowolnienie opuści naszą gospodarkę, a wzrost PKB sięgnie 3,1 proc. w 2017 r. zgodnie z prognozą Coface. Na koniec roku łączna liczba upadłości i restrukturyzacji będzie zbliżona do poziomu odnotowanego w 2016 r.

Komentuje Paweł Jóźwik, adwokat w Kancelarii Stefaniuk i Partnerzy współpracującej z Coface

Rok 2016 upłynął pod znakiem postępowań restrukturyzacyjnych. Słusznie przewidywano, że ta forma wyprowadzania przedsiębiorstw z kłopotów zyska dużą popularność. Z uwagi na czasochłonność procedur sądowych trudno po pierwszym roku obowiązywania nowego prawa analizować trendy i wyciągać z takiej analizy przydatne wnioski, to odnotować należy duży spadek ilości ogłoszonych upadłości oraz to, że najpopularniejszym trybem restrukturyzacji jest przyspieszone postępowanie układowe.

Przypomnieć trzeba, że nowe przepisy poszerzają krąg podmiotów, do których są adresowane: poza przedsiębiorcami niewypłacalnymi, o przedsiębiorców zagrożonych niewypłacalnością, a więc takich których sytuacja ekonomiczna wskazuje, że w niedługim czasie mogą stać się niewypłacalni. Błędnym byłby więc wniosek, że wzrost ogólnej liczby upadłości i restrukturyzacji w roku 2016 w stosunku do samych tylko upadłości roku poprzedniego, świadczy o pogarszającej się kondycji polskich przedsiębiorstw.

Z dostępnych danych wynika, że zdecydowanie najpopularniejszą formą restrukturyzacji jest przyspieszone postępowanie układowe, co jest zrozumiałe ze względu na uproszczone procedury sądowe i istotnie niższe koszty (np. nie sporządza się spisu inwentarza). Nie skorzystają jednak z tej formy restrukturyzacyjnej przedsiębiorcy posiadający więcej niż 15 proc. wierzytelności spornych w stosunku do ogólnej sumy wierzytelności. Chodzi o należności, co do których: dłużnik został wezwany do zapłaty, toczy się postępowanie sądowe, arbitrażowe lub co do których dłużnik zgłosił zastrzeżenia.

Ogólny wniosek jest taki, że znaczna część przedsiębiorstw, wobec których pod rządem starych przepisów ogłoszono by upadłość, zdecydowało się na postępowanie restrukturyzacyjne mające na celu zawarcie układu z wierzycielami oraz kontynuowanie działalności bez konieczności likwidacji majątku. Jest jednak zbyt wcześnie, aby móc nowe rozwiązania ocenić w kategoriach porażki lub sukcesu, w mojej ocenie, dopiero statystyka ilości zawieranych i zrealizowanych układów będzie mogła zaświadczyć o tym, czy nowe prawo odnosi zamierzony skutek.

fot. mat. prasowe

Upadłości i restrukturyzacje według branż

Największą poprawę rok do roku zanotowała produkcja artykułów spożywczych i napojów.

Przetwórstwo przemysłowe

W sektorze przetwórstwa przemysłowego rok 2016 był dość spokojny. Pomimo spadku poziomu inwestycji w kraju nie odbiło się to negatywnie na kondycji tej gałęzi gospodarki. Jedynie w branży produkcji artykułów spożywczych oraz wśród producentów maszyn i urządzeń zanotowano wzrost liczby upadłości i restrukturyzacji. Wzrost ten był wywołany wahaniami cen surowców, dużą konkurencją na rynku, a także malejącymi inwestycjami (negatywny wpływ widoczny przede wszystkim wśród producentów maszyn i urządzeń). Pozostałe branże przetwórstwa przemysłowego, zwłaszcza te, na który duży wpływ ma poziom konsumpcji wewnętrznej oraz eksport, miały się dobrze.

Handel

Rok 2016 był trudny dla handlu, zarówno hurtowego jak i detalicznego. Mieliśmy do czynienia z kilkoma istotnymi restrukturyzacjami i upadłościami wśród sieci detalicznych (m.in. Marcpol czy Alma), a rynek dla hurtowników również się kurczy. Pomimo rosnącej konsumpcji oraz powracającej inflacji obroty wielu firm handlowych spadały, pogarszała się także ich rentowność i zachowania płatnicze. Branża podlega ciągłym procesom konsolidacyjnym, mniejszym firmom coraz trudniej jest konkurować z rosnącymi w siłę i oferującymi znacznie lepsze warunki handlowe rynkowym potentatom. Spodziewamy się, że w roku 2017 proces ten będzie kontynuowany.

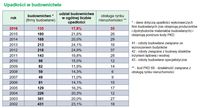

Budownictwo

Branża budowlana przeżywa okres pewnego zastoju, spowodowanego przede wszystkim ograniczeniem inwestycji infrastrukturalnych. Ma to jednak również pozytywne skutki przejawiające się ograniczeniem liczby upadłości i restrukturyzacji do poziomu najniższego od 2010 roku. Dość dobrze rozwija się budownictwo mieszkaniowe i komercyjne, a brak dużych projektów infrastrukturalnych paradoksalnie zmniejsza ryzyko finansowe, na które wystawiane są firmy budowlane. To właśnie tego typu projekty – ich opóźniona realizacja i płatności, były często powodem problemów firm budowlanych, zwłaszcza podwykonawców. Teraz firmy budowlane skupiają się na mniejszych projektach, które nie przynoszą spektakularnych wzrostów sprzedaży, ale także dają większe bezpieczeństwo płynnościowe.

fot. mat. prasowe

Upadłości w budownictwie

Branża budowlana przeżywa okres pewnego zastoju, spowodowanego przede wszystkim ograniczeniem inwestycji infrastrukturalnych.

fot. mat. prasowe

Upadłości i restrukturyzacje według regionów

Województwo mazowieckie znajduje się jak zawsze na pierwszym miejscu pod względem liczby upadłości w Polsce.

Województwo mazowieckie znajduje się jak zawsze na pierwszym miejscu pod względem liczby upadłości w Polsce, co odzwierciedla największą liczbę zarejestrowanych tu podmiotów gospodarczych. W roku 2016 zanotowano jednak poprawę sytuacji (spadek liczby postanowień o 12 proc.), a przypomnijmy, że w 2015 r. liczba postanowień na Mazowszu wzrosła o 23 proc. Należy zwrócić uwagę na to, że trzy ważne województwa z dużą liczbą zarejestrowanych podmiotów (śląskie, dolnośląskie, małopolskie) w roku 2016 zanotowały wzrost liczby upadających i objętych restrukturyzacją firm. Znaczną poprawę widzimy w woj. kujawsko-pomorskim, pomorskim i warmińsko-mazurskim, gdzie liczba bankructw spadła o jedną trzecią.

fot. mat. prasowe

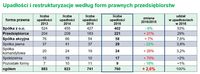

Upadłości i restrukturyzacje według form prawnych przedsiębiorstw

W ostatnim czasie znaczny wzrost upadłości odnotowały spółki komandytowe.

Analizując formy prawne upadających i restrukturyzowanych przedsiębiorstw, obserwujemy utrzymujący się trend wzrostowy w grupie przedsiębiorców (+ 21 proc.), a także niemal dwukrotnie wyższą liczbę orzeczeń wobec spółdzielni. W czwartym kwartale wzrosła liczba orzeczeń wobec spółek akcyjnych i komandytowych. Największą grupę wśród bankrutujących firm stanowią jak zwykle spółki z ograniczoną odpowiedzialnością (53 proc.), gdzie kolejny rok przyniósł spadek liczby postanowień. Przypomnijmy, że w 2015 roku obserwowaliśmy poprawę w każdym z rodzajów prowadzonych działalności.

Wielkość, wiek i zatrudnienie w upadających i restrukturyzowanych firmach

Analiza obrotów firm, których upadłość lub restrukturyzację ogłoszono w 2016 roku wskazuje, że problem niewypłacalności dotyczy przede wszystkim firm średnich i małych. Na około 50 proc. przedsiębiorstw, o których dane finansowe posiadał Coface*, aż 56 proc. firm, które upadły generowało obrót pomiędzy 5 a 50 mln złotych. O blisko połowę mniej (30 proc.) było upadających firm z rocznym obrotem do 5 mln złotych. Najmniejszą grupę bankrutów (14 proc.) stanowiły przedsiębiorstwa duże, generujące powyżej 50 mln zł obrotu rocznie. W 2011 r. (w którym rozpoczęto analizę wielkości obrotów) najmniejszych firm zbankrutowało aż 42 proc.

fot. mat. prasowe

Upadłości wg obrotów

Okazuje się, że problem niewypłacalności dotyczy przede wszystkim firm średnich i małych.

Na pierwszym miejscu listy upadłości (pod względem obrotów) znalazł się największy polski sprzedawca sprzętu IT – Action SA, który przechodzi obecnie proces restrukturyzacji dzięki ogłoszonemu postępowaniu sanacyjnemu. Problemy tej firmy nie wynikały jednak z faktycznej niewypłacalności, a z roszczeń Urzędu Skarbowego, który zgłosił zastrzeżenia dotyczące zaległości w opłacaniu podatku VAT.

W czołówce znalazły się tak znane firmy jak Alma Market S.A., Hurtownia Farmaceutyczna INTRA Sp. z o.o., czy Praktiker Polska, w przypadku których otwarto postępowanie sanacyjne. Natomiast w upadłości likwidacyjnej znalazły się firmy z branży stalowej HW PIETRZAK HOLDING S.A. i PARTNER STEEL Sp. z o.o., oraz firmy handlowe NOMI S.A. i MARCPOL S.A.

Najstarszą firmą na liście, z historią sięgającą 1913 roku, są Zakłady Naprawcze Taboru Kolejowego w Oleśnicy S.A., wobec których toczy się przyspieszone postępowanie układowe. Postępowanie likwidacyjne toczy się wobec powstałych krótko po wojnie: Przedsiębiorstwa Rewaloryzacji Zabytków w Krakowie S.A., Energoprojektu Gliwice S.A. i AGROMY S.A.

Analizując zatrudnienie, na około 50 proc. przedsiębiorstw, o których dane posiadał Coface, zdecydowaną większość, bo aż 61 proc. przedsiębiorstw stanowią te zatrudniające od 10 do 100 osób. Drugą grupę stanowią firmy, gdzie pracuje do 9 osób – 21 proc. (tu należy pamiętać, że firmy, dla których Coface nie posiada danych to głównie firmy najmniejsze, więc udział tej grupy jest w rzeczywistości wyższy). Najmniejszą grupę stanowią firmy zatrudniające najwięcej pracowników (powyżej 100 osób), było ich 18 proc.

Informacje o badaniu

Prezentowane statystyki są przygotowywane przez ubezpieczyciela należności Coface od 1997 roku w oparciu o daty wydania postanowień sądów o ogłoszeniu upadłości, czyli faktyczne daty upadłości. Podane wyniki za rok 2016 nie są ostateczne i należy się jeszcze spodziewać wzrostu liczby postanowień. Jednak dane sprzed roku, do których liczony jest ostatni wzrost procentowy r./r., pochodzą także z końca grudnia, co zapewnia rzetelność porównań statystycznych.

![Upadłości firm w Polsce I poł. 2016 r. [© vchalup - Fotolia.com] Upadłości firm w Polsce I poł. 2016 r.](https://s3.egospodarka.pl/grafika2/upadlosc/Upadlosci-firm-w-Polsce-I-pol-2016-r-177875-150x100crop.jpg) Upadłości firm w Polsce I poł. 2016 r.

Upadłości firm w Polsce I poł. 2016 r.

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Upadłości firm w Polsce I kw. 2016 r. [© Konstantin Yuganov - Fotolia.com] Upadłości firm w Polsce I kw. 2016 r.](https://s3.egospodarka.pl/grafika2/upadlosc/Upadlosci-firm-w-Polsce-I-kw-2016-r-173653-150x100crop.jpg)

![Upadłości firm na świecie - prognozy 2016 [© staras - Fotolia.com] Upadłości firm na świecie - prognozy 2016](https://s3.egospodarka.pl/grafika2/upadlosc/Upadlosci-firm-na-swiecie-prognozy-2016-166452-150x100crop.jpg)

![Coface: 4465 niewypłacalności firm w okresie I-III kw. 2024 [© Andrey Popov - Fotolia] Coface: 4465 niewypłacalności firm w okresie I-III kw. 2024](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Coface-4465-niewyplacalnosci-firm-w-okresie-I-III-kw-2024-262672-150x100crop.jpg)

![Niewypłacalności firm na świecie w górę o 11%, a co potem? [© katemangostar na Freepik] Niewypłacalności firm na świecie w górę o 11%, a co potem?](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Niewyplacalnosci-firm-na-swiecie-w-gore-o-11-a-co-potem-262618-150x100crop.jpg)

![Rośnie niewypłacalność firm na całym świecie [© japolia - Fotolia.com] Rośnie niewypłacalność firm na całym świecie](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Rosnie-niewyplacalnosc-firm-na-calym-swiecie-261090-150x100crop.jpg)

![Niewypłacalności firm w Polsce będą dalej rosły [© Africa Studio - Fotolia.com] Niewypłacalności firm w Polsce będą dalej rosły](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Niewyplacalnosci-firm-w-Polsce-beda-dalej-rosly-261053-150x100crop.jpg)

![Coface: mamy dynamiczny wzrost niewypłacalności firm [© Adam Gregor - Fotolia.com] Coface: mamy dynamiczny wzrost niewypłacalności firm](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Coface-mamy-dynamiczny-wzrost-niewyplacalnosci-firm-261020-150x100crop.jpg)

![Coface: niewypłacalności firm w I kw. 2024 wzrosły o 31% r/r [© patpitchaya - Fotolia.com] Coface: niewypłacalności firm w I kw. 2024 wzrosły o 31% r/r](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Coface-niewyplacalnosci-firm-w-I-kw-2024-wzrosly-o-31-r-r-259316-150x100crop.jpg)

![Polska z rekordową liczbą niewypłacalności firm [© BillionPhotos.com - Fotolia.com] Polska z rekordową liczbą niewypłacalności firm](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Polska-z-rekordowa-liczba-niewyplacalnosci-firm-258268-150x100crop.jpg)

![Chiny napędzą dobra luksusowe [© Photocreo Bednarek - Fotolia.com] Chiny napędzą dobra luksusowe](https://s3.egospodarka.pl/grafika2/dobra-luksusowe/Chiny-napedza-dobra-luksusowe-186425-150x100crop.jpg)

![Ubezpieczenia 2016/2017: jak było, co nas czeka? [© nirutft - Fotolia.com] Ubezpieczenia 2016/2017: jak było, co nas czeka?](https://s3.egospodarka.pl/grafika2/rynek-ubezpieczen/Ubezpieczenia-2016-2017-jak-bylo-co-nas-czeka-186459-150x100crop.jpg)

![Popyt na biura w Krakowie rośnie [© awesomecontent na Freepik] Popyt na biura w Krakowie rośnie](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci-komercyjnych/Popyt-na-biura-w-Krakowie-rosnie-263355-150x100crop.jpg)

![Jakie nastroje konsumentów w listopadzie 2024? [© Stepan Popov - Fotolia.com] Jakie nastroje konsumentów w listopadzie 2024?](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Jakie-nastroje-konsumentow-w-listopadzie-2024-263354-150x100crop.jpg)

![Fuzje i przejęcia: polski rynek IT ma duży potencjał [© villorejo - Fotolia.com] Fuzje i przejęcia: polski rynek IT ma duży potencjał](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-polski-rynek-IT-ma-duzy-potencjal-263351-150x100crop.jpg)

![Koszty życia i rachunki znowu w górę. Ogrzewanie aż o 70%? [© Freepik] Koszty życia i rachunki znowu w górę. Ogrzewanie aż o 70%?](https://s3.egospodarka.pl/grafika2/wydatki-Polakow/Koszty-zycia-i-rachunki-znowu-w-gore-Ogrzewanie-az-o-70-263350-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2024 [© pixabay.com] Dni wolne od pracy i kalendarz świąt 2024](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2024-256340-150x100crop.jpg)

!["Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik] "Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik]](https://s3.egospodarka.pl/grafika2/miasto-15-minutowe/Miasto-15-minutowe-Nowe-pojecie-stara-idea-263097-50x33crop.jpg) "Miasto 15-minutowe". Nowe pojęcie, stara idea

"Miasto 15-minutowe". Nowe pojęcie, stara idea

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów [© zinkevych na Freepik] Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-X-2024-o-29-1-wiecej-rozpoczetych-budow-263353-150x100crop.jpg)

![Praca na święta 2024. Mikołaj i kurier zarobią najwięcej [© gpointstudio na Freepik] Praca na święta 2024. Mikołaj i kurier zarobią najwięcej](https://s3.egospodarka.pl/grafika2/praca-na-swieta/Praca-na-swieta-2024-Mikolaj-i-kurier-zarobia-najwiecej-263352-150x100crop.jpg)

![Kogo w Polsce stać na zakup mieszkania? [© DC Studio na Freepik] Kogo w Polsce stać na zakup mieszkania?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Kogo-w-Polsce-stac-na-zakup-mieszkania-263343-150x100crop.jpg)