Branża budowlana, czyli boom, którego jeszcze nie było

2017-08-10 13:25

Przeczytaj także: Budowlanka: kondycja, rozwój, problemy

Branża budowlana - kluczowe ustalenia dotyczące sektora to:

- Dostrzegalny stał się powolny wzrost inwestycji centralnych, chociaż sama branża (przedstawiciele Związku Pracodawców Budownictwa) przewiduje, że ich realny wpływ uwidoczni się dopiero w nadchodzącym roku i to raczej w III kwartale niż na jego początku.

- W ujęciu rocznym rośnie liczba niewypłacalności. Ta tendencja widoczna była zwłaszcza w okresie styczeń - marzec oraz w czerwcu. U schyłku pierwszego półrocza było ich o 3% więcej niż rok wcześniej i to pomimo napływu nowych środków

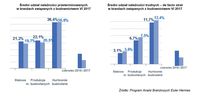

- W przypadku należności – analogicznie zresztą jak miało to miejsce przed rokiem - widać nieznaczne oznaki poprawy po stronie producentów. Równocześnie jednak branża budowlana notuje zwiększenie przeciętnych wartości opóźnionych należności dystrybutorów hurtowych (w obydwu przypadkach był to efekt większej skali sprzedaży). W przypadku należności producentów przeterminowana jest co piąta złotówka, w przypadku hurtowników – co trzecia

- Ciągle trudno jest odpowiedzieć na pytanie o to, na ile branżę budowlaną stymuluje dopływ środków z nowych inwestycji, a na ile wiara w nie. Zwiększona akcja kredytowa dostawców, poziom potencjalnych strat – znacznie opóźnionych należności jest wciąż wysoki i potencjalnie zagrażający rentowności wielu producentów i dostawców

- Rosnąca przewaga największych graczy na rynku prac budowlanych kosztem podmiotów o regionalnej skali działalności

W branży budowlanej widać dopływ środków na rynek, z tym ze nie wydaje się, aby to były już środki z inwestycji centralnych realizowanych z nowej perspektywy budżetowej UE. Jest to raczej ożywienie realizowane środkami samorządów i inwestorów prywatnych. Te największe inwestycje – jeśli są uruchomione, to na razie w fazie projektowej. Pod tym względem samorządy były lepiej przygotowane do inwestycji, miały w zanadrzu gotowe projekty.

fot. mat. prasowe

Liczba niewypłacalności firm budowlanych w I półroczu

Liczba niewypłacalności firm budowlanych wzrosła w I kwartale, w kwietniu i maju nastąpił spadek

Pamiętajmy jednak, iż także w samorządach nigdy nie udało się zrealizować wszystkich planowanych inwestycji. Zapowiadana więc i rozgrzewająca rynek (podobnie jak środki z nowej perspektywy budżetowej UE) informacja o ich sumie sięgającej 40 mld złotych jest raczej sumą deklaracji. W opinii Tomasza Starusa ich wartość ulegnie pewnemu zmniejszeniu w trakcie realizacji. Tym niemniej samorządy przystąpiły do działania, podczas gdy instytucje centralne zajmują się wciąż jeszcze głównie przetargami, a nie wydawaniem środków na same prace budowlane. Może to być uzasadnione nie tylko brakiem rzeczonych projektów, ale również brakiem środków, o czym rzadko się mówi, a co jest faktem. Budżety obciążone są obsługą kosztów inwestycji już zrealizowanych– zadłużeniem z lat ubiegłych. Dlatego wszyscy, także instytucje centralne mają mało środków na nowe inwestycje w stosunku do potrzeb i planowanej ich skali. Np. według dostępnych jeszcze w czerwcu informacji w Krajowym Funduszu Drogowym do wybudowania pozostało 2800km dróg przy pozostałym limicie finansowym ok. 11 mld złotych. Aktualne zadania pochłonęły z niego ponad 95 mld złotych. Receptą na te braki mogło być jak się wydaje unieważnianie niektórych przetargów, w tym tak wyczekiwanych obwodnic kilku miast. Ostatnio zapowiedziano zwiększenie tych środków w przyszłości o 28 mld złotych. Z akcentem na „w przyszłości”, bowiem posłużą one finansowaniu nowych projektów, które dopiero będą w fazie przetargowo-projektowej. Środki na nie przeznaczone na rynek wpłyną więc realnie dopiero za 2-3 lata.

Liczba niewypłacalności firm budowlanych wzrosła w I kwartale, następnie mieliśmy do czynienia z ich spadkiem w kwietniu-maju aby ponownie zanotować wyższą ich liczbę w czerwcu. Trend ten przebiegał odwrotnie niż w latach ubiegłych, gdy krytyczny był właśnie okres kwietnia-maja, aby potem wraz z rozwojem sezonu budowlanego aktualne środki na rynku tonowały sytuację. Niestety, w tym roku czerwiec był pod tym względem zaskakujący z ponownym wzrostem liczby niewypłacalności firm budowlanych.

fot. mat. prasowe

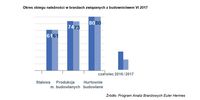

Okres obiegu należności w branżach związanych z budownictwem VI 2017

Na tle ogólnych warunków w budownictwie dobrze wypada branża stalowa

Tomasz Starus komentuje:

„Za wzrostem liczby niewypłacalności firm budowlanych na początku roku stała ich wciąż pogarszająca się płynność finansowa po kryzysowym 2016 roku. Świadczą o tym wskaźniki spływu należności za materiały budowlane w I kwartale, gorsze o ok. 10% w stosunku do tych z IV kwartału 2016. Dobre nastroje na rynku, podsycane informacjami o uruchamianiu nowych przetargów publicznych zachęciła wielu dostawców materiałów budowlanych do ofensywy sprzedażowej na rynku – m.in. w marcu obroty dostawców materiałów budowlanych wzrosły o 32% r/r. Ponad dziesięciokrotnie więcej, niż wzrost w tym czasie wartości rynku prac budowlanych. Część dostawców zdała sobie sprawę z ryzyka, iż to oni mogą ponieść główny bieżący koszt (a tym samym i ryzyko) finansowania firm budowlanych. Stąd w czerwcu nie obserwowaliśmy już takiej zwyżki obrotów w stosunku do roku ubiegłego. Wzrost r/r w tym miesiącu wyniósł 2% zarówno po stronie producentów, jak i hurtowników budowlanych.”

To może świadczyć o tym, ze sezon rozwija się powoli, nieznacznie lepiej niż w roku ubiegłym. Bliższe prawdy mogą być zapowiedzi samych przedstawicieli branży, spodziewających się wzrostu rynku w skali całego roku nie w tempie dwucyfrowym, ale raczej 7-8%.

Niezła bieżąca płynność finansowa jest głównie efektem dobrych nastrojów na rynku (nowa perspektywa UE) oraz jego oczyszczenia się (niewypłacalności) w poprzednich miesiącach, a nie realnego dopływu gotówki. Nie obserwujemy bowiem wyraźnej poprawy w stosunku do roku ubiegłego, nie zmniejsza się zwłaszcza poziom opóźnionych należności. Te najbardziej przeterminowane z nich, tzw. trudne długi (nieuregulowane 120 dni i więcej po terminie płatności) zmniejszyły się jedynie po stronie producentów. Dystrybutorzy hurtowi płacili im lepiej, aby uzyskać lepsze warunki i bonusy w walce o „rosnący” rynek – jednak jak na razie trend ten nie znajduje potwierdzenia – i klienci końcowi z firma budowlanych nie płacili im lepiej niż przed rokiem, w czasie spowolnienia. Na tle ogólnych warunków w budownictwie dobrze wypada branża stalowa, co jest efektem wprowadzenia lepszej kontroli i dyscypliny sprzedaży w latach ubiegłych.

fot. mat. prasowe

Średni udział należności przeterminowanych i trudnych

Na tle ogólnych warunków w budownictwie dobrze wypada branża stalowa

Beneficjentem odbicia, a raczej ożywienia, są generalnie tylko duże firmy

Podczas gdy ubiegłym roku byliśmy świadkami załamania na rynku budowlanym, w raportach notowanych na GPW spółek z tej branży nie było widać zbyt wielu śladów kryzysu. W rzeczywistości przychody największych przedsiębiorstw wzrosły średnio o 4 proc. Lider branży miał np. najlepsze wyniki w historii, przychody firmy wzrosły o 8,5 proc. a zysk netto zwiększył się o 73 proc. Ogółem wartość prac jak i wartość zdobytych zleceń publicznych przez kilka-kilkanaście podmiotów przekracza 30%,zarówno pod względem wartości rynku ogółem, jak i wartości zdobytych kontraktów publicznych. Duże firmy „wygładzają” wyniki. Tworząc rezerwy są w stanie antycypować koniunkturę, dywersyfikować swoją obecność na rynku (wybierają aktualnie dochodowe nisze, np. Budimex buduje obecnie Biedronki). Firmy te nie muszą podejmować się każdego zlecenia; mogą je wybierać jak również podejmować ekspansję eksportową.

Duże firmy wybierając zlecenia na rynkach regionalnych oprócz dywersyfikowania ryzyka przejmują jednocześnie nisze firm lokalnych, o mniejszej skali działalności. Są one mniej konkurencyjne cenowo, o czym świadczą niewypłacalności firm budowlanych w pierwszym półroczu br. Nie były to malutkie kilkuosobowe firmy, ale najczęściej te o obrotach od kilkunastu do kilkudziesięciu milionów złotych, a nawet większe, osiągające ponad sto milionów złotych rocznego obrotu.

“Nowe zlecenia trafiają głównie do największych graczy. Próby zmniejszenia ich dominującej pozycji na drodze ustawowej – zmiana wagi parametrów cenowych w przetargach, przepisy o ochronie podwykonawców – raczej nie pomogą mniejszym podmiotom. Mogą im nawet zaszkodzić z powodu administracyjnych procedur przy akceptacji podwykonawcy przez inwestora. Z kolei zniesienie wymogu umowy rodzić będzie konflikty o zakres i wartość prac” zauważa Tomasz Starus.

„Dużym obciążeniem dla mniejszych firm budowlanych, rzutującym na ich płynność, jest odwrócony VAT w budownictwie. Konieczność kilkumiesięcznego oczekiwania na VAT od użytych w toku prac materiałów krytycznie wpływa na finanse mniejszych firm budowlanych. Sumy te przekraczają zwykle osiągane przez nie marże tek więc zanim realizowane kontrakty okażą się dochodowe, tworzą realną, bieżąca wyrwę w finansach tych firm. Nie są to bowiem firmy o jakichś dużych zapasach, zasobach gotówkowych, a ich lokalna skala działalności i forma właścicielska sprawiają, że nie ma mowy w ich przypadku o dokapitalizowaniu przez jakiś większy, zagraniczny podmiot, spółkę-matkę jak w przypadku większych gracz. Według ostatnich informacji problemy te zostały to już zauważone – mowa o wytycznych Ministerstwa Finansów dla urzędów skarbowych, aby dokonywały one szybszego zwrotu VAT, w terminie dwutygodniowym a nie dwumiesięcznym. Tym niemniej dotyczyć to ma na razie dla mikrofirm, zatrudniających poniżej 10 pracowników” dodaje Tomasz Starus.

![Firmy budowlane. Słaby optymizm, duże oczekiwania [© ormazabal - Fotolia.com] Firmy budowlane. Słaby optymizm, duże oczekiwania](https://s3.egospodarka.pl/grafika2/branza-budowlana/Firmy-budowlane-Slaby-optymizm-duze-oczekiwania-183299-150x100crop.jpg) Firmy budowlane. Słaby optymizm, duże oczekiwania

Firmy budowlane. Słaby optymizm, duże oczekiwania

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Branża budowlana, czyli boom, którego jeszcze nie było [© hcast - Fotolia] Branża budowlana, czyli boom, którego jeszcze nie było](https://s3.egospodarka.pl/grafika2/branza-budowlana/Branza-budowlana-czyli-boom-ktorego-jeszcze-nie-bylo-195700-200x133crop.jpg)

![300 największych firm budowlanych w Polsce osiągnęło 150 mld zł przychodów w 2024 r. [© Mirosław i Joanna Bucholc z Pixabay] 300 największych firm budowlanych w Polsce osiągnęło 150 mld zł przychodów w 2024 r.](https://s3.egospodarka.pl/grafika2/firmy-budowlane/300-najwiekszych-firm-budowlanych-w-Polsce-osiagnelo-150-mld-zl-przychodow-w-2024-r-264809-150x100crop.jpg)

![Branża budowlana: dobrze już było? [© joffi z Pixabay] Branża budowlana: dobrze już było?](https://s3.egospodarka.pl/grafika2/branza-budowlana/Branza-budowlana-dobrze-juz-bylo-258136-150x100crop.jpg)

![40 największych firm budowlanych w Polsce - 77 mld zł przychodów w 2023 roku [© devin_pavel - Fotolia.com] 40 największych firm budowlanych w Polsce - 77 mld zł przychodów w 2023 roku](https://s3.egospodarka.pl/grafika2/firmy-budowlane/40-najwiekszych-firm-budowlanych-w-Polsce-77-mld-zl-przychodow-w-2023-roku-257421-150x100crop.jpg)

![Długi branży budowlanej przekraczają 1,5 mld zł [© christian42 - Fotolia.com.jpg] Długi branży budowlanej przekraczają 1,5 mld zł](https://s3.egospodarka.pl/grafika2/dlugi/Dlugi-branzy-budowlanej-przekraczaja-1-5-mld-zl-256091-150x100crop.jpg)

![Firmy budowlane na 3. miejscu listy najbardziej niesolidnych płatników [© mania - Fotolia.com] Firmy budowlane na 3. miejscu listy najbardziej niesolidnych płatników](https://s3.egospodarka.pl/grafika2/branza-budowlana/Firmy-budowlane-na-3-miejscu-listy-najbardziej-niesolidnych-platnikow-254150-150x100crop.jpg)

![Branża budowlana w 2022 roku: jakie wyzwania? [© pixabay.com] Branża budowlana w 2022 roku: jakie wyzwania?](https://s3.egospodarka.pl/grafika2/branza-budowlana/Branza-budowlana-w-2022-roku-jakie-wyzwania-250185-150x100crop.jpg)

![Przychody 40 największych firm budowlanych w Polsce w 2022 roku to prawie 70 mld zł [© pixabay.com] Przychody 40 największych firm budowlanych w Polsce w 2022 roku to prawie 70 mld zł](https://s3.egospodarka.pl/grafika2/firmy-budowlane/Przychody-40-najwiekszych-firm-budowlanych-w-Polsce-w-2022-roku-to-prawie-70-mld-zl-249586-150x100crop.jpg)

![Rynek budowlany w Polsce w 2022 r. wzrośnie o 2% [© pixabay.com] Rynek budowlany w Polsce w 2022 r. wzrośnie o 2%](https://s3.egospodarka.pl/grafika2/rynek-budowlany/Rynek-budowlany-w-Polsce-w-2022-r-wzrosnie-o-2-248380-150x100crop.jpg)

![Największe firmy budowlane na świecie: dobry 2021 r. i co dalej? [© pixabay.com] Największe firmy budowlane na świecie: dobry 2021 r. i co dalej?](https://s3.egospodarka.pl/grafika2/firmy-budowlane/Najwieksze-firmy-budowlane-na-swiecie-dobry-2021-r-i-co-dalej-247559-150x100crop.jpg)

![Młodzi Polacy. Spontaniczni i zaradni w finansach [© Piotr Marcinski - Fotolia] Młodzi Polacy. Spontaniczni i zaradni w finansach](https://s3.egospodarka.pl/grafika2/budzet-domowy/Mlodzi-Polacy-Spontaniczni-i-zaradni-w-finansach-195691-150x100crop.jpg)

![Inflacja VII 2017 [© Syda Productions - Fotolia.com] Inflacja VII 2017](https://s3.egospodarka.pl/grafika2/ceny-towarow-i-uslug-konsumpcyjnych/Inflacja-VII-2017-195755-150x100crop.jpg)

![Jak pandemia zmieniła rynek pracy? [© Freepik] Jak pandemia zmieniła rynek pracy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Jak-pandemia-zmienila-rynek-pracy-265502-150x100crop.jpg)

![Koniunktura gospodarcza w III 2025 [© Freepik] Koniunktura gospodarcza w III 2025](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-III-2025-265552-150x100crop.jpg)

![Przestępcy podszywają się pod Decathlon i kradną dane [© Freepik] Przestępcy podszywają się pod Decathlon i kradną dane](https://s3.egospodarka.pl/grafika2/brand-phishing/Przestepcy-podszywaja-sie-pod-Decathlon-i-kradna-dane-265550-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

Flatta Wilanów - kameralne wille miejskie od Cordia Polska

Flatta Wilanów - kameralne wille miejskie od Cordia Polska

![Awaria na lotnisku Heathrow - jakie prawa pasażerów przy odwołanym locie? [© Freepik] Awaria na lotnisku Heathrow - jakie prawa pasażerów przy odwołanym locie?](https://s3.egospodarka.pl/grafika2/lotnisko-Heathrow/Awaria-na-lotnisku-Heathrow-jakie-prawa-pasazerow-przy-odwolanym-locie-265558-150x100crop.jpg)

![Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą? [© Freepik] Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą?](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-drzewna-i-meblarska-z-problemami-Czy-nowe-regulacje-pomoga-265557-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-150x100crop.jpg)

![4 etapy budowy domu - koszty w 2025 roku [© Freepik] 4 etapy budowy domu - koszty w 2025 roku](https://s3.egospodarka.pl/grafika2/budowa-domu/4-etapy-budowy-domu-koszty-w-2025-roku-265551-150x100crop.jpg)

![Sektor PRS w Polsce w 2024 roku [© Freepik] Sektor PRS w Polsce w 2024 roku](https://s3.egospodarka.pl/grafika2/PRS/Sektor-PRS-w-Polsce-w-2024-roku-265539-150x100crop.jpg)