Raportowanie niefinansowe. O korzyściach ESG

2017-05-12 11:12

Przeczytaj także: Ustawa o rachunkowości: wymagania a praktyka rynkowa

Raportowanie niefinansowe ewoluuje nie od dziś. Jego początki datują się na koniec lat 90-tych ubiegłego stulecia z tą jednak różnicą, że publikowane wówczas raporty miały zaledwie kilka stronic. Dziś bywają obszerniejsze od rocznego sprawozdania.W grudniu 2015 roku Laurence Fink, prezes Black Rock (amerykańskiej firmy zarządzającej aktywami o wartości 4,6 bln USD) zaapelował do spółek z indeksu S&P500, aby te z należytą powagą potraktowały ujawnianie danych odnośnie wpływu ich działalności na środowisko naturalne i społeczeństwo oraz ładu korporacyjnego (ESG - environmental, social and governance). Po co to zrobił? Jego zdaniem ESG to wymierne korzyści. Czy przyznać mu słuszność? Najwyraźniej tak, skoro z jego apelem zgodziło się 8 na 10 inwestorów przebadanych przez EY.

- Fink wzywał też do skoncentrowania się na długoterminowym budowaniu wartości (zamiast na krótkoterminowych wypłatach dywidend) i otwartości w prezentowaniu strategii biznesowych - mówi Rafał Hummel, szef Działu Climate Change and Sustainability Services, EY. - To pod jego wpływem rządy, regulatorzy i twórcy standardów raportowania dyskutują o zrównoważonym rozwoju i sposobach jego odzwierciedlania w raportach – dodaje.

Czy inwestorzy patrzą na ESG?

68% respondentów badania EY przyznaje, że ESG często lub czasami ogrywa znaczącą rolę w procesie podejmowania decyzji o inwestycji. W 2015 roku twierdziło tak 52%.

16% spośród tych, którzy nie biorą ESG pod uwagę, przyznaje, że nie jest przekonanych o wpływie ujawniania takich informacji na wyniki przedsiębiorstwa.

Inwestorzy chcą więcej

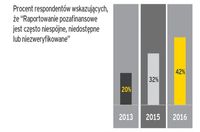

42% inwestorów, którzy nie biorą pod uwagę informacji o ESG narzeka, że niefinansowe informacje albo w ogóle nie są ujawniane, albo są niespójne i niesprawdzone. W 2015 roku sądziło tak tylko 32% badanych.

Czytaj także:

- 8 priorytetów dla zarządów firm na 2017 rok

- Czy spółki giełdowe mówią nam o wszystkim, o czym powinniśmy wiedzieć?

80% wszystkich respondentów uważa, że firmy niewystarczająco pokazują ryzyko związane z ESG, w tym przede wszystkim związane z aktywami, które są poza akceptowalnym poziomem dopuszczalnego ryzyka, wynikającymi ze zmieniających się regulacji, oczekiwań społecznych czy warunków środowiskowych. Takie aktywa to powód, dla którego aż 60% inwestorów zmniejszyło w ciągu ostatnich 12 miesięcy swoje zaangażowanie lub zamierza dokładnie przyjrzeć się tym aktywom w przyszłości.

39% twierdzi, że nie zainwestuje w firmę, która ma słaby ład korporacyjny, a 58% nie wyklucza wycofania się z tego właśnie powodu. 32% nie wyobraża sobie udziału w przedsięwzięciu, które narusza prawa człowieka.

20% badanych wymienia kwestie związane z ograniczeniem możliwości weryfikowania informacji - dlatego inwestorzy najbardziej cenią sobie informacje ujawniane przez zarząd lub komitet audytu.

fot. mat. prasowe

Rola raportowania pozafinansowego

Rola raportowania pozafinansowego w procesie podejmowania decyzji o inwestycji systematycznie rośnie.

Szukanie motywacji

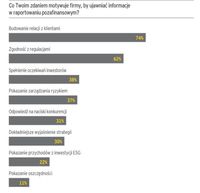

Inwestorzy zastanawiają się też, co może zmotywować firmy do dokładnego raportowania niefinansowego. Uważają, że głównymi powodami powinno być budowanie relacji z klientami oraz zgodność z regulacjami.

- Firmy, które przodują w raportowaniu ESG narzekają, że jest ich za mało, więc inwestorzy nie mogą zrobić dobrej analizy porównawczej - mówi Robert Sroka, Menedżer w Dziale Climate Change and Sustainability Services. - Ale, dodaje, ESG wpływa na cenę akcji, więc coraz więcej przedsiębiorstw zaczyna raportować dane niefinansowe nie tylko raz w roku, ale nawet raz na kwartał.

Konferencja Klimatyczna w Paryżu (COP21)

27% badanych przez EY inwestorów uważa, że ustalenia COP21 zdecydowanie wpłyną na zwiększenie raportowania obejmującego działania firm na rzecz ograniczenia emisji CO2 i związanego z tym zarządzania ryzykiem. 58% sądzi, że COP21 tylko częściowo zintensyfikuje taką sprawozdawczość.

- Bez wątpienia wymogi regulacyjne wynikające z COP21 wywołają rewolucję w sektorze energetycznym - mówi Rafał Hummel. - Firmom energetycznym wydaje się, że mają 10-15 lat na dostosowanie się, ale technologia powoduje, że ten czas skraca się o połowę.

fot. mat. prasowe

Wady raportowania pozafinansowego

42% inwestorów narzeka, że niefinansowe informacje albo w ogóle nie są ujawniane, albo są niespójne i niesprawdzone.

O czym informować?

Na początku wprowadzenia ESG inwestorów interesowało przede wszystkim zdrowie i bezpieczeństwo robotników w przemyśle ciężkim. Dzisiaj zwracają uwagę na zmieniające się oczekiwania społeczne, wpływ przełomowych technologii, zmiany demograficzne, niedobory wody i innych zasobów naturalnych, zmiany klimatyczne, a także pokryzysowe wynagrodzenia zarządów.

- Nawet cyberbezpieczeństwo jest częścią ESG - mówi Grzegorz Idzikowski, Menedżer w Dziale Zarządzania Ryzykiem Nadużyć EY, gdyż jest związane z ładem korporacyjnym oraz zarządzaniem i zapobieganiem wyciekowi danych. Dodatkowo inwestorzy są wyczuleni na ryzyko ujawnienia danych osobowych - dodaje.

Dla badanych przez EY inwestorów najważniejsza jest społeczna odpowiedzialność i to, w jaki sposób firmy podchodzą do swoich obowiązków regulacyjnych, etycznych i ekonomicznych. 35% uznało to za bardzo ważną kwestię, a 57% za ważną. Podobnie (31% i 60%) traktują podejście firm do żądań klientów dotyczących szerokiego dostępu do informacji.

fot. mat. prasowe

Co motywuje firmy, by ujawniać informacje w raportowaniu pozafinansowym

Głównymi powodami powinno być budowanie relacji z klientami oraz zgodność z regulacjami.

O badaniu

Badanie zostało przeprowadzone przez Institutional Investor's (II) Research Lab, na zlecenie EY. 42% respondentów pochodziło z regionu Europy, Afryki, Indii oraz Bliskiego Wschodu. 27% z obu Ameryk, a 25% z regionu Azji i Pacyfiku. 38% zarządza aktywami o wartości od 1 do 5 mld USD. 17% ma aktywa o wartości do 10 mld USD, a 17% - 50 i więcej miliardów USD. Dominowali przedstawiciele banków oraz firm zarządzających aktywami. 13% to firmy rodzinne, a 9% to fundusze emerytalne.

![Regulacje ESG w transporcie - kosztowna konieczność? [© Depositphotos_com] Regulacje ESG w transporcie - kosztowna konieczność?](https://s3.egospodarka.pl/grafika2/transport/Regulacje-ESG-w-transporcie-kosztowna-koniecznosc-263029-150x100crop.jpg) Regulacje ESG w transporcie - kosztowna konieczność?

Regulacje ESG w transporcie - kosztowna konieczność?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Raportowanie niefinansowe. O korzyściach ESG [© Saklakova - Fotolia.com] Raportowanie niefinansowe. O korzyściach ESG](https://s3.egospodarka.pl/grafika2/ESG/Raportowanie-niefinansowe-O-korzysciach-ESG-192313-200x133crop.jpg)

![ESG, czyli zarządzanie firmą w oparciu o zrównoważony rozwój [© Freepik] ESG, czyli zarządzanie firmą w oparciu o zrównoważony rozwój](https://s3.egospodarka.pl/grafika2/ESG/ESG-czyli-zarzadzanie-firma-w-oparciu-o-zrownowazony-rozwoj-261521-150x100crop.jpg)

![ESG: firmy potrzebują talentów od zrównoważonego rozwoju [© Gerd Altmann z Pixabay] ESG: firmy potrzebują talentów od zrównoważonego rozwoju](https://s3.egospodarka.pl/grafika2/zrownowazony-rozwoj/ESG-firmy-potrzebuja-talentow-od-zrownowazonego-rozwoju-257715-150x100crop.jpg)

![Czy w mediach jest już głośno o ESG? [© pixabay.com] Czy w mediach jest już głośno o ESG?](https://s3.egospodarka.pl/grafika2/ESG/Czy-w-mediach-jest-juz-glosno-o-ESG-250462-150x100crop.jpg)

![ESG na rynku pracy. Pracownicy chcą zrównoważonego rozwoju firmy [© pixabay.com] ESG na rynku pracy. Pracownicy chcą zrównoważonego rozwoju firmy](https://s3.egospodarka.pl/grafika2/ESG/ESG-na-rynku-pracy-Pracownicy-chca-zrownowazonego-rozwoju-firmy-249758-150x100crop.jpg)

![Zrównoważony rozwój i zmiany klimatyczne. Co mogą zrobić banki? [© pixabay.com] Zrównoważony rozwój i zmiany klimatyczne. Co mogą zrobić banki?](https://s3.egospodarka.pl/grafika2/spoleczna-odpowiedzialnosc-biznesu/Zrownowazony-rozwoj-i-zmiany-klimatyczne-Co-moga-zrobic-banki-236271-150x100crop.jpg)

![ESG koniecznością w zarządzaniu nieruchomościami [© Freepik] ESG koniecznością w zarządzaniu nieruchomościami](https://s3.egospodarka.pl/grafika2/ESG/ESG-koniecznoscia-w-zarzadzaniu-nieruchomosciami-264944-150x100crop.jpg)

![ESG: jakie wsparcie dla firm stawiających na zrównoważony rozwój? [© Freepik] ESG: jakie wsparcie dla firm stawiających na zrównoważony rozwój?](https://s3.egospodarka.pl/grafika2/PARP/ESG-jakie-wsparcie-dla-firm-stawiajacych-na-zrownowazony-rozwoj-264693-150x100crop.jpg)

![5 trendów dla biznesu w erze nowego zarządzania przedsiębiorstwem [© Freepik] 5 trendów dla biznesu w erze nowego zarządzania przedsiębiorstwem](https://s3.egospodarka.pl/grafika2/ESG/5-trendow-dla-biznesu-w-erze-nowego-zarzadzania-przedsiebiorstwem-264550-150x100crop.jpg)

![Raportowanie ESG – wykorzystaj jego potencjał w komunikacji wewnętrznej [© Freepik] Raportowanie ESG – wykorzystaj jego potencjał w komunikacji wewnętrznej](https://s3.egospodarka.pl/grafika2/ESG/Raportowanie-ESG-wykorzystaj-jego-potencjal-w-komunikacji-wewnetrznej-264236-150x100crop.jpg)

![Śmierć Polki w Egipcie nie zniechęca do wakacji [© riccardozamboni - Fotolia.com.jpg] Śmierć Polki w Egipcie nie zniechęca do wakacji](https://s3.egospodarka.pl/grafika2/wyjazdy-turystyczne/Smierc-Polki-w-Egipcie-nie-zniecheca-do-wakacji-192287-150x100crop.jpg)

![Inflacja IV 2017 [© Kurhan - Fotolia.com] Inflacja IV 2017](https://s3.egospodarka.pl/grafika2/ceny-towarow-i-uslug-konsumpcyjnych/Inflacja-IV-2017-192330-150x100crop.jpg)

![Rekrutacja, czyli jak długo firma musi czekać na pracowników? [© Andrey Popov - Fotolia.com] Rekrutacja, czyli jak długo firma musi czekać na pracowników?](https://s3.egospodarka.pl/grafika2/rekrutacja/Rekrutacja-czyli-jak-dlugo-firma-musi-czekac-na-pracownikow-265857-150x100crop.jpg)

![Komunikacja w pracy, czyli bez korpomowy i online'u było łatwiej [© Freepik] Komunikacja w pracy, czyli bez korpomowy i online'u było łatwiej](https://s3.egospodarka.pl/grafika2/korporacje/Komunikacja-w-pracy-czyli-bez-korpomowy-i-online-u-bylo-latwiej-265868-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast? [© Africa Studio - Fotolia.com] Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2025-r-mieszkancy-najwiekszych-miast-263866-150x100crop.jpg)

Wielkanoc 2025 będzie kosztować średnio 588 zł

Wielkanoc 2025 będzie kosztować średnio 588 zł

![Zastrzeżenie numeru PESEL - jak działa? [© Freepik] Zastrzeżenie numeru PESEL - jak działa?](https://s3.egospodarka.pl/grafika2/PESEL/Zastrzezenie-numeru-PESEL-jak-dziala-265855-150x100crop.jpg)

![Wynagrodzenia w finansach i księgowości. Kto zarabia najwięcej? [© Freepik] Wynagrodzenia w finansach i księgowości. Kto zarabia najwięcej?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Wynagrodzenia-w-finansach-i-ksiegowosci-Kto-zarabia-najwiecej-265871-150x100crop.jpg)

![Kredyty hipoteczne pod lupą. Czy 2025 rok ożywi rynek? [© Julita z Pixabay] Kredyty hipoteczne pod lupą. Czy 2025 rok ożywi rynek?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Kredyty-hipoteczne-pod-lupa-Czy-2025-rok-ozywi-rynek-265869-150x100crop.jpg)

![Polscy deweloperzy mają ponad 50% udział w rynku mieszkaniowym [© Freepik] Polscy deweloperzy mają ponad 50% udział w rynku mieszkaniowym](https://s3.egospodarka.pl/grafika2/deweloperzy/Polscy-deweloperzy-maja-ponad-50-udzial-w-rynku-mieszkaniowym-265867-150x100crop.jpg)

![Deweloperzy sprzedają 136 mieszkań dziennie. Duży ruch, a ceny zaskakują [© Freepik] Deweloperzy sprzedają 136 mieszkań dziennie. Duży ruch, a ceny zaskakują](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Deweloperzy-sprzedaja-136-mieszkan-dziennie-Duzy-ruch-a-ceny-zaskakuja-265860-150x100crop.jpg)