Sprzedaż, sukcesja, akwizycja? Jak planujemy rozwój firmy?

2019-09-30 12:35

Przeczytaj także: Firmy rodzinne a transformacja cyfrowa: wyzwania i bariery

Zrealizowane przez KPMG badanie wyraźnie dowodzi, że pomysłów na rozwój firmy jest dość sporo. Zdecydowanie najbardziej popularnym modelem, na który wskazuje 56% przepytanych respondentów, jest sukcesja działalności lub zarządzania. O samej możliwość przekazania biznesu młodszym pokoleniom mówi 7 na 10 badanych przedsiębiorców.Bardzo pokaźna część polskich przedsiębiorstw powstała na początku transformacji ustrojowej, a więc na początku lat 90. minionego wieku. Dziś, po niemal 30 latach, ich właściciele coraz częściej stają w obliczu wyzwania, jakim jest przekazanie sterów w firmie młodszym. I nie jest to wcale sprawa prosta, tym bardziej, że gotowych i chętnych na przejęcie rodzinnego biznesu i dalszą pracę nad rozwojem firmy jest tylko niewielki odsetek sukcesorów. Rozwiązaniem takiej sytuacji może być sprzedaż przedsiębiorstwa inwestorowi z zewnątrz.

11% przedsiębiorców w ciągu trzech lat planuje sprzedać swoją firmę

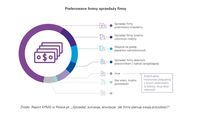

Czynniki makroekonomiczne i charakterystyka polskiej gospodarki sprzyjają fuzjom i przejęciom. 28% badanych przedstawicieli małych i średnich firm zadeklarowało, że w ciągu ostatnich 5 lat kontaktowali się z nimi potencjalni inwestorzy zainteresowani przejęciem prowadzonego biznesu. Tymczasem sprzedaż firmy w ciągu najbliższych 3 lat planuje 11% respondentów badania KPMG. Najczęściej wskazywaną formą sprzedaży spółki deklarowaną przez wszystkie przedsiębiorstwa biorące udział w badaniu KPMG, jest jej sprzedaż podmiotowi trzeciemu – wskazuje na nią 56% wszystkich respondentów.

Z kolei 11% firm, które zadeklarowały w krótkiej perspektywie czasowej, chęć sprzedaży spółki, najczęściej zamierza zbyć 100% udziałów oraz pozostać w spółce przez maksymalnie 2 lata (46% wskazań), aby wesprzeć inwestora w zarządzaniu przejętą firmą. 27% organizacji wskazało na plany sprzedaży większościowego pakietu oraz pozostanie dotychczasowych właścicieli w spółce jako pasywnych udziałowców lub akcjonariuszy.

Biorąc pod uwagę statystyki transakcji M&A oraz liczbę małych i średnich przedsiębiorstw działających w Polsce, których jest ponad 70 tys., można postawić pytanie – dlaczego przy tak dużym odsetku polskich przedsiębiorców analizujących możliwość sprzedaży firmy, dochodzi do względnie niewielu transakcji? Tym bardziej, że silne zainteresowanie ze strony inwestorów powinno sprzyjać transakcjom fuzji i przejęć. Pozytywny sentyment po stronie kupujących potwierdza zarówno wysoki odsetek firm zainteresowanych rozwojem przez akwizycje, jak również skala kontaktu ze strony potencjalnych inwestorów z ankietowanymi przedsiębiorstwami, na który wskazuje 28% respondentów w ciągu ostatnich 5 lat – mówi Aleksandra Karasińska, menedżer w zespole fuzji i przejęć w KPMG w Polsce.

fot. mat. prasowe

Preferowane formy sprzedaży firmy

56% badanych mówi o sprzedaży firmy podmiotowi trzeciemu.

Co trzeci badany zakłada rozwój firmy poprzez akwizycje

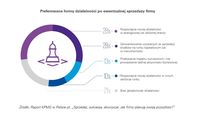

Blisko co trzecia ankietowana firma (27% wskazań) zamierza się rozwijać poprzez akwizycje. Wśród jej preferowanych form przedsiębiorcy biorący udział w badaniu KPMG wskazują przede wszystkim dywersyfikację (34%), wejście na inny rynek (24%) oraz konsolidację sektora, w którym spółka prowadzi działalność (19%). Planując znaczące inwestycje przedsiębiorcy najchętniej skorzystaliby z finansowania bankowego (np. kredytu), na które wskazuje 42% firm lub z własnych środków (38% wskazań).

fot. mat. prasowe

Preferowane formy akwizycji

Respondenci wskazują przede wszystkim dywersyfikację (34%) oraz wejście na inny rynek (24%).

Problematyczne pozyskanie zewnętrznego inwestora

Pozyskanie inwestora, a następnie sprzedaż spółki jest skomplikowanym przedsięwzięciem, którego obawiają się przedsiębiorcy. Co druga ankietowana firma wskazała na wyzwania związane z określeniem wartości spółki oraz niepokój związany z utrzymaniem w tajemnicy treści ustaleń z inwestorem przed pracownikami oraz rynkiem. Co trzeci respondent wskazał również na wyzwania związane z ograniczeniem wpływu procesu sprzedaży spółki na działalność operacyjną, dostępność i jakość szczegółowych danych finansowych firmy oraz ustrukturyzowanie transakcji.

Jednym z czynników ograniczających liczbę transakcji fuzji i przejęć mogą być obawy związane z koniecznością odpowiedniego przygotowania przedsiębiorstwa do tego procesu, a także szeregiem innych wyzwań, które się z tym wiążą. Blisko 60% badanych firm deklaruje szczególne trudności związane z określeniem wartości spółki i efektywne przeprowadzenie procesu sprzedaży. Według połowy respondentów przygotowania do transakcji powinny zostać zachowane w poufności oraz mieć jak najmniejszy wpływ na działalność operacyjną spółki, na co wskazuje 36% przedsiębiorców – mówi Tomasz Kamiński, radca prawny w kancelarii prawnej D.Dobkowski sp.k. stowarzyszonej z KPMG w Polsce.

66% przedsiębiorców chce inwestować środki po sprzedaży spółki

Rozważając swoją przyszłość po sprzedaży firmy, ankietowani przedsiębiorcy deklarują różnorodne pomysły. Warto podkreślić, że 66% osób po sprzedaży firmy planuje rozwijać nową działalność lub zainwestować otrzymane środki. 28% respondentów chciałoby rozpocząć nową działalność w analogicznej lub zbliżonej branży, z kolei 10% rozważa rozpoczęcie działalności biznesowej w nowym obszarze. Zainwestowanie uzyskanych ze sprzedaży środków na rynku kapitałowym lub w nieruchomości deklaruje 28% respondentów biorących udział w badaniu KPMG. Co piąta badana osoba po ewentualnej sprzedaży firmy postanowiłaby nie podejmować żadnej aktywności zawodowej związanej z otwieraniem nowego biznesu.

fot. mat. prasowe

Preferowane formy działalności po ewentualnej sprzedaży firmy

2/3 osób po sprzedaży firmy planuje rozwijać nową działalność lub zainwestować otrzymane środki.

O RAPORCIE:

Raport KPMG w Polsce pt. „Sprzedaż, sukcesja, akwizycje. Jak firmy planują swoją przyszłość?” na temat przyszłości małych i średnich firm w kontekście sprzedaży, sukcesji oraz planowanych inwestycji zostało zrealizowane metodą ankiet internetowych CAWI wśród 101 małych i średnich firm z przychodami powyżej 30 mln złotych, zatrudniających od 50 do 250 pracowników na terenie całej Polski. Badaniem zostali objęci właściciele firm oraz kadra zarządzająca najwyższego szczebla posiadająca wiedzę na temat strategii przedsiębiorstwa oraz planów dot. zmian własnościowych/sukcesji, m.in. prezesi i dyrektorzy. Badanie było przeprowadzone w lipcu 2019 roku przez firmę Norstat.

![Bibby MSP Index: jak pandemia wpłynęła na rozwój firm? [© pixabay.com] Bibby MSP Index: jak pandemia wpłynęła na rozwój firm?](https://s3.egospodarka.pl/grafika2/male-i-srednie-firmy/Bibby-MSP-Index-jak-pandemia-wplynela-na-rozwoj-firm-241926-150x100crop.jpg) Bibby MSP Index: jak pandemia wpłynęła na rozwój firm?

Bibby MSP Index: jak pandemia wpłynęła na rozwój firm?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Sprzedaż, sukcesja, akwizycja? Jak planujemy rozwój firmy? [© naypong - Fotolia.com] Sprzedaż, sukcesja, akwizycja? Jak planujemy rozwój firmy?](https://s3.egospodarka.pl/grafika2/MSP/Sprzedaz-sukcesja-akwizycja-Jak-planujemy-rozwoj-firmy-223115-200x133crop.jpg)

![Ustawa deregulacyjna - jakie zmiany dla MŚP? [© Freepik] Ustawa deregulacyjna - jakie zmiany dla MŚP?](https://s3.egospodarka.pl/grafika2/ustawa-deregulacyjna/Ustawa-deregulacyjna-jakie-zmiany-dla-MSP-265416-150x100crop.jpg)

![Małe i średnie przedsiębiorstwa nie dbają o cyberbezpieczeństwo [© Freepik] Małe i średnie przedsiębiorstwa nie dbają o cyberbezpieczeństwo](https://s3.egospodarka.pl/grafika2/male-i-srednie-przedsiebiorstwa/Male-i-srednie-przedsiebiorstwa-nie-dbaja-o-cyberbezpieczenstwo-264229-150x100crop.jpg)

![Fuzje i przejęcia: dlaczego firmy interesują się transakcjami M&A? [© Tim - Fotolia.com] Fuzje i przejęcia: dlaczego firmy interesują się transakcjami M&A?](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-dlaczego-firmy-interesuja-sie-transakcjami-M-A-263924-150x100crop.jpg)

![Dla kogo jest hedging? [© Freepik] Dla kogo jest hedging?](https://s3.egospodarka.pl/grafika2/hedging/Dla-kogo-jest-hedging-263644-150x100crop.jpg)

![Zarządzanie ryzykiem. Hedging jako tarcza amortyzująca straty [© master1305 na Freepik] Zarządzanie ryzykiem. Hedging jako tarcza amortyzująca straty](https://s3.egospodarka.pl/grafika2/zarzadzanie-ryzykiem/Zarzadzanie-ryzykiem-Hedging-jako-tarcza-amortyzujaca-straty-262698-150x100crop.jpg)

![Cyberbezpieczeństwo MŚP kuleje. Atak kosztuje nawet 1 mln zł [© Fotosenmeer.nl-Fotolia.com] Cyberbezpieczeństwo MŚP kuleje. Atak kosztuje nawet 1 mln zł](https://s3.egospodarka.pl/grafika2/male-i-srednie-przedsiebiorstwa/Cyberbezpieczenstwo-MSP-kuleje-Atak-kosztuje-nawet-1-mln-zl-249075-150x100crop.jpg)

![Co ósma firma MŚP beneficjentem pandemii [© pixabay.com] Co ósma firma MŚP beneficjentem pandemii](https://s3.egospodarka.pl/grafika2/sektor-mSp/Co-osma-firma-MSP-beneficjentem-pandemii-240321-150x100crop.jpg)

![Sektor MŚP: jesień lepsza niż wiosna [© pixabay.com] Sektor MŚP: jesień lepsza niż wiosna](https://s3.egospodarka.pl/grafika2/sektor-mSp/Sektor-MSP-jesien-lepsza-niz-wiosna-235074-150x100crop.jpg)

![7 rekomendacji na rzecz dobrego prawa [© fotomek - Fotolia.com] 7 rekomendacji na rzecz dobrego prawa](https://s3.egospodarka.pl/grafika2/ustawodawstwo/7-rekomendacji-na-rzecz-dobrego-prawa-223112-150x100crop.jpg)

![Inflacja III 2025. Ceny wzrosły o 4,9% r/r [© Freepik] Inflacja III 2025. Ceny wzrosły o 4,9% r/r](https://s3.egospodarka.pl/grafika2/ceny-towarow-i-uslug-konsumpcyjnych/Inflacja-III-2025-Ceny-wzrosly-o-4-9-r-r-266112-150x100crop.jpg)

![Płaczą i płacą? Podatki i ich rola oczami Polaków [© Freepik] Płaczą i płacą? Podatki i ich rola oczami Polaków](https://s3.egospodarka.pl/grafika2/podatki/Placza-i-placa-Podatki-i-ich-rola-oczami-Polakow-266111-150x100crop.jpg)

![Zakupy na Wielkanoc 2025. Jakie wydatki Polaków na żywność? [© Freepik] Zakupy na Wielkanoc 2025. Jakie wydatki Polaków na żywność?](https://s3.egospodarka.pl/grafika2/Wielkanoc/Zakupy-na-Wielkanoc-2025-Jakie-wydatki-Polakow-na-zywnosc-266103-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Ceny mieszkań w I kw. 2025 r. [© Freepik] Ceny mieszkań w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-I-kw-2025-r-266117-150x100crop.jpg)

![Wielkanocny koszyk coraz cięższy także dla sklepów [© Freepik] Wielkanocny koszyk coraz cięższy także dla sklepów](https://s3.egospodarka.pl/grafika2/Wielkanoc/Wielkanocny-koszyk-coraz-ciezszy-takze-dla-sklepow-266110-150x100crop.jpg)

![Złoto na historycznych szczytach [© Linda Hamilton z Pixabay] Złoto na historycznych szczytach](https://s3.egospodarka.pl/grafika2/zloto/Zloto-na-historycznych-szczytach-266085-150x100crop.jpg)

![2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r. [© Freepik] 2657 wniosków o przeniesienie konta bankowego w I kw. 2025 r.](https://s3.egospodarka.pl/grafika2/przeniesienie-konta-bankowego/2657-wnioskow-o-przeniesienie-konta-bankowego-w-I-kw-2025-r-266071-150x100crop.jpg)