Gospodarka Chin: osłabiona, ale bardziej decyzyjna niż dotąd

2022-03-11 11:29

Przeczytaj także: Gospodarka Chin: co dalej z PKB?

Z tego tekstu dowiesz się m.in.:

- Czy konsumpcja prywatna w Chinach zdoła prebić się ponad poziom sprzed pandemii?

- Z czego wynikają główne zagrożenia dla sytuacji zewnętrznej Chin ?

- Kiedy gospodarka chińska może się istotnie umocnić?

Utrzymujące się spowolnienie gospodarki Chin uwypukla konflikt między krótkoterminowym wzrostem a długoterminowym dobrobytem gospodarczym, z którym borykają się władze. Od drugiego półrocza 2020, Chiny ponownie akcentują cel stworzenia bardziej zrównoważonego modelu długoterminowego wzrostu poprzez „podwójny obieg” oraz „wspólny dobrobyt”. Jednak wynikające z niego ścisłe regulacje wywołały w drugiej połowie 2021 roku negatywne skutki w zakresie zaufania sektora prywatnego i popytu krajowego .

W perspektywie krótkoterminowej „wspólny” wysiłek wydaje się zagrażać „dobrobytowi”, widoczna jest presja w zakresie „obiegu krajowego”, natomiast „obieg międzynarodowy” jest jasnym punktem – co jest odwrotnością strategii „podwójnego obiegu”.

Na domiar złego, gospodarka boryka się z trudnym początkiem 2022 roku, co jest wynikiem rygorystycznej strategii dążenia do zerowej liczby ponownych ognisk zakażeń Covid-19, jak również czynników tymczasowych, takich jak zamknięcia fabryk przed świętem Chińskiego Nowego Roku oraz wdrożenie szeregu ograniczeń produkcji w celu zmniejszenia zanieczyszczenia powietrza podczas Zimowych Igrzysk Olimpijskich. Dane styczniowe wskazują na umiarkowany wzrost aktywności: prawie wszystkie główne wskaźniki w badaniach PMI spadły, co sugeruje, że sektory produkcji, usług i budownictwa zostały dotknięte kombinacją czynników sanitarnych i sezonowych.

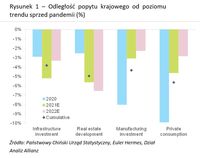

Nawet jeśli sytuacja wywołana przez Covid-19 ulegnie poprawie, to popyt krajowy – a w szczególności konsumpcja prywatna – pozostanie prawdopodobnie w tym roku niestabilny i poniżej poziomu trendu sprzed pandemii – według naszych szacunków o -2,8% lub -1090 mld RMB (-170 mld USD) (zob. Rys. 1). W bieżącym roku wysokość wydatków gospodarstw domowych znajdzie się pod wpływem jeszcze innych niekorzystnych czynników: według naszych szacunków, wskaźnik oszczędności gospodarstw domowych w 2. kwartale 2021 roku powrócił już do poziomu sprzed pandemii.

Co więcej, spowolnienie w środowisku makroekonomicznym może zagrozić wzrostowi dochodów gospodarstw domowych. Choć stopa bezrobocia w Chinach nadal utrzymuje się na poziomie sprzed pandemii, w grudniu 2021 wzrosła już po raz drugi.

W rezultacie spodziewamy się dla chińskiej gospodarki trudnego pierwszego kwartału roku (+1,1% w ujęciu kwartalnym).

fot. mat. prasowe

Odległość popytu krajowego od poziomu trendu sprzed pandemii (%)

Popyt krajowy – a w szczególności konsumpcja prywatna – pozostanie prawdopodobnie w tym roku niestabilny

W tej sytuacji należy odpowiednio zintensyfikować i usprawnić politykę luzowania, aby ustabilizować gospodarkę Chin. Spodziewamy się kolejnej obniżki stóp o 10 punktów bazowych i obniżki oczekiwanej stopy zwrotu (RRR) o 50 punktów bazowych w pierwszej połowie tego roku, a w razie potrzeby kolejnych obniżek w drugim półroczu. Dodatkowy dług publiczny przeznaczony na inwestycje infrastrukturalne powinien wynieść 3.750 mld RMB (ok. 3% nominalnego PKB w 2022 roku).

Po gwałtownym i szybkim zacieśnianiu przez prawie rok, w drugiej połowie 2021 roku rozpoczęło się w Chinach luzowanie polityki pieniężnej poprzez interwencje płynnościowe i obniżki stóp procentowych przez Bank Ludowy Chin (PBOC) oraz apele o przyspieszenie wydatków rządowych. Zmiana kursu polityki stała się jeszcze bardziej widoczna w ciągu ostatnich kilku miesięcy, ale potrzeba jeszcze więcej działań, aby wzmocnić zaufanie i ustabilizować gospodarkę Chin.

Z fiskalnego punktu widzenia wydaje się, że wsparcie polityczne na razie przynosi efekty zbyt wolno, prawdopodobnie ze względu na sprzeczne priorytety krótko- i długoterminowe. Z najnowszych danych wynika, że dochody i wydatki budżetowe w grudniu nadal spadały (w ujęciu rocznym), pomimo apelu rządu o bardziej proaktywną politykę fiskalną.

Najprawdopodobniej wynika to z faktu, że samorządy lokalne są również zobowiązane do dbania o długoterminową stabilność zadłużenia. W dalszej perspektywie, dochody fiskalne zapewne pozostaną na niskim poziomie w pierwszym półroczu 2022 (ze względu na epidemię Covid-19 i problemy w sektorze nieruchomości), ale wydatki fiskalne powinny przyspieszyć dzięki jaśniejszym wytycznym w zakresie finansowania rządowego, np. poprzez emisję specjalnych obligacji.

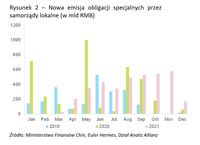

Roczny limit emisyjny dla tych instrumentów zostanie ustalony na początku marca (podczas dwóch posiedzeń parlamentu), jednak władze centralne już teraz nakazały samorządom lokalnym rozpoczęcie kampanii emisyjnej (zob. Rys. 2) w celu wsparcia wydatków fiskalnych i inwestycji infrastrukturalnych.

Naszym zdaniem cel na 2022 rok w zakresie specjalnych obligacji samorządowych powinien wynieść 3.750 mld RMB (ok. 3% nominalnego PKB w 2022) wobec 3.650 mld RMB w 2021 roku (oraz 3.750 mld RMB w 2020). Prawdopodobnie już w styczniu 2022 wyemitowano specjalne obligacje o wartości 480 mld RMB.

Takie wydatki publiczne będą ukierunkowane na finansowanie projektów „nowej infrastruktury”, mających na celu ułatwienie zielonej transformacji, realizację założeń dotyczących zaawansowanej produkcji i cyfryzacji, nie zaś na „brązową” infrastrukturę sieciową, taką jak autostrady, koleje i lotniska, na której koncentrowały się poprzednie cykle luzowania polityki pieniężnej. Z tego powodu, krótkoterminowe skutki popytowe obecnego rozluźnienia polityki fiskalnej mogą być bardziej odczuwalne niż w przeszłości ze względu na wyższy mnożnik fiskalny . Długoterminowy wpływ na potencjalny wzrost może być jeszcze bardziej znaczący.

Rzeczywistą skuteczność planowanych bodźców fiskalnych należy jednak rozpatrywać w kontekście gotowości władz lokalnych do ich realizacji, stabilności budżetowej i warunków finansowych. Inwestycje publiczne wspierane przez luzowanie polityki pieniężnej zazwyczaj są najbardziej skuteczne.

fot. mat. prasowe

Nowa emisja obligacji specjalnych przez samorządy lokalne (w mld RMB)

Władze centralne już teraz nakazały samorządom lokalnym rozpoczęcie kampanii emisyjnej

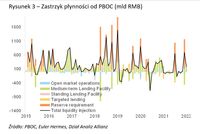

Jednak po stronie monetarnej reakcja polityczna była szybsza – w drugiej połowie 2021 dokonano dwóch obniżek stopy rezerw obowiązkowych. Następnie w styczniu 2022 roku nastąpiła obniżka stopy referencyjnej (jednorocznej stopy procentowej kredytu średnioterminowego) o 10 punktów bazowych, co doprowadziło do obniżki jednorocznej stopy oprocentowania kredytu (LPR) o 10 punktów bazowych oraz obniżki pięcioletniej stopy LPR o 5 punktów bazowych. Bank Ludowy Chin (PBOC) był również aktywny w zakresie operacji na otwartym rynku w celu zapewnienia płynności (zob. Rys. 3).

Spodziewamy się kolejnej obniżki stóp o 10 punktów bazowych i obniżki oczekiwanej stopy zwrotu (RRR) o 50 punktów bazowych w pierwszej połowie tego roku, a w razie potrzeby kolejnych obniżek w drugim półroczu (choć nie jest to nasz scenariusz bazowy). Na konferencji prasowej w połowie stycznia, PBOC wyraźnie zmienił ton komunikacji na bardziej łagodny i prowzrostowy, podkreślając potrzebę forsowania szybszego wzrostu aktywności kredytowej.

Istotnie, całkowity poziom zadłużenia Chin w relacji do PKB spadał przez pięć kwartałów aż do ostatniego kwartału 2021 roku. Powrót do poprzedniego poziomu maksymalnego oznacza, że wzrost zadłużenia może wynieść w 2022 roku 10,8%; dla porównania, w 2021 roku wyniósł +10,3%, a w 2020: +13,3%. Aby rzeczywiście nastąpił ponowny wzrost wolumenu kredytów, PBOC musi również odpowiednio pokierować bankami w celu zwiększenia alokacji kredytów dla gospodarstw domowych i firm.

fot. mat. prasowe

Zastrzyk płynności od PBOC (mld RMB)

Aby rzeczywiście nastąpił ponowny wzrost wolumenu kredytów, PBOC musi również odpowiednio pokierować bankami w celu zwiększenia alokacji kredytów dla gospodarstw domowych i firm

"Chiński sen" w cieniu długu

"Chiński sen" w cieniu długu

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Gospodarka Chin: osłabiona, ale bardziej decyzyjna niż dotąd [© pixabay.com] Gospodarka Chin: osłabiona, ale bardziej decyzyjna niż dotąd](https://s3.egospodarka.pl/grafika2/gospodarka-Chin/Gospodarka-Chin-oslabiona-ale-bardziej-decyzyjna-niz-dotad-243960-200x133crop.jpg)

![Chiny vs Niemcy, czyli zmiana układu sił w handlu [© Christian Dorn z Pixabay] Chiny vs Niemcy, czyli zmiana układu sił w handlu](https://s3.egospodarka.pl/grafika2/Chiny/Chiny-vs-Niemcy-czyli-zmiana-ukladu-sil-w-handlu-259223-150x100crop.png)

![Co czeka Chiny, czyli chińska gospodarka w roku smoka [© Scott Watson z Pixabay] Co czeka Chiny, czyli chińska gospodarka w roku smoka](https://s3.egospodarka.pl/grafika2/Chiny/Co-czeka-Chiny-czyli-chinska-gospodarka-w-roku-smoka-258000-150x100crop.jpg)

![Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu? [© pixabay.com] Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?](https://s3.egospodarka.pl/grafika2/handel-swiatowy/Czy-gospodarka-Chin-daje-nadzieje-na-lepsze-jutro-swiatowego-handlu-250989-150x100crop.jpg)

![Inflacja, błędy polityczne i niepewność. Dokąd zmierza gospodarka światowa? [© pixabay.com] Inflacja, błędy polityczne i niepewność. Dokąd zmierza gospodarka światowa?](https://s3.egospodarka.pl/grafika2/gospodarka-swiatowa/Inflacja-bledy-polityczne-i-niepewnosc-Dokad-zmierza-gospodarka-swiatowa-248309-150x100crop.jpg)

![Nowe prognozy dla PKB i widmo ogólnoświatowej recesji [© pixabay.com] Nowe prognozy dla PKB i widmo ogólnoświatowej recesji](https://s3.egospodarka.pl/grafika2/gospodarka-swiatowa/Nowe-prognozy-dla-PKB-i-widmo-ogolnoswiatowej-recesji-246211-150x100crop.jpg)

![Czy spowolnienie gospodarcze zatrzyma inflację? Nikłe szanse [© stadtratte - Fotolia.com] Czy spowolnienie gospodarcze zatrzyma inflację? Nikłe szanse](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Czy-spowolnienie-gospodarcze-zatrzyma-inflacje-Nikle-szanse-245583-150x100crop.jpg)

![Coface: gospodarka Chin w górę, mniej zaległych płatności? [© pixabay.com] Coface: gospodarka Chin w górę, mniej zaległych płatności?](https://s3.egospodarka.pl/grafika2/chinskie-firmy/Coface-gospodarka-Chin-w-gore-mniej-zaleglych-platnosci-238318-150x100crop.jpg)

![Gospodarka Chin: PKB minus 6,8% r/r, to pierwszy taki spadek od 28 lat [© igor - Fotolia.com] Gospodarka Chin: PKB minus 6,8% r/r, to pierwszy taki spadek od 28 lat](https://s3.egospodarka.pl/grafika2/gospodarka-Chin/Gospodarka-Chin-PKB-minus-6-8-r-r-to-pierwszy-taki-spadek-od-28-lat-228905-150x100crop.jpg)

![Globalny wzrost gospodarczy: już nie 2,4% tylko 0,8% [© picsfive - Fotolia.com] Globalny wzrost gospodarczy: już nie 2,4% tylko 0,8%](https://s3.egospodarka.pl/grafika2/PKB/Globalny-wzrost-gospodarczy-juz-nie-2-4-tylko-0-8-228246-150x100crop.jpg)

![Ile będzie kosztować Rosję embargo na import ropy? Na pewno za mało [© pixabay.com] Ile będzie kosztować Rosję embargo na import ropy? Na pewno za mało](https://s3.egospodarka.pl/grafika2/Rosja/Ile-bedzie-kosztowac-Rosje-embargo-na-import-ropy-Na-pewno-za-malo-243936-150x100crop.jpg)

![GfK: nastroje konsumentów w II 2022 nieznacznie w górę [© Tatiana - Fotolia.com] GfK: nastroje konsumentów w II 2022 nieznacznie w górę](https://s3.egospodarka.pl/grafika2/nastroje-konsumenckie/GfK-nastroje-konsumentow-w-II-2022-nieznacznie-w-gore-243964-150x100crop.jpg)

![Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie [© Freepik] Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie](https://s3.egospodarka.pl/grafika2/eksport/Polskie-jajka-i-pieczarki-na-stolach-wielkanocnych-na-calym-swiecie-266021-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić? [© Freepik] Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić?](https://s3.egospodarka.pl/grafika2/ochrona-praw-konsumenta/Rzetelne-opinie-vs-falszywe-recenzje-w-internecie-Czy-umiemy-je-odroznic-266031-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym [© Freepik] Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym](https://s3.egospodarka.pl/grafika2/nakaz-zaplaty/Sprzeciw-od-nakazu-zaplaty-w-elektronicznym-postepowaniu-upominawczym-265987-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)