Transport morski: armator pławi się w luksusie, a łańcuch dostaw tonie

2022-09-26 10:20

![Transport morski: armator pławi się w luksusie, a łańcuch dostaw tonie [© pixabay.com] Transport morski: armator pławi się w luksusie, a łańcuch dostaw tonie](https://s3.egospodarka.pl/grafika2/transport-morski/Transport-morski-armator-plawi-sie-w-luksusie-a-lancuch-dostaw-tonie-248031-200x133crop.jpg)

Armatorzy pławią się w pieniądzach, ale łańcuchy dostaw toną © pixabay.com

Przeczytaj także: Drożeje transport morski. Jakie przyczyny?

- Fakt wygenerowania środków pieniężnych na wyższym poziomie niż oczekiwano pomógł armatorom dostosować się do nowych standardów ESG (przy wzroście inwestycji w 2021 roku o +61% w ujęciu rocznym). Jednocześnie w 2021 roku zadłużenie brutto spadło o -5% w ujęciu rocznym, a w 2022 i 2023 roku w Allianz Trade spodziewamy się dalszego zmniejszania dźwigni finansowej przez firmy (odpowiednio o -16% i -11% w ujęciu rocznym), co będzie miało kluczowe znaczenie w kontekście rosnących stóp procentowych.

-

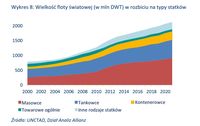

Jednak pomimo zwiększonych nakładów inwestycyjnych (capex), zdolności przewozowe nie będą rosły tak bardzo jak się tego oczekuje, ani tak szybko jak jest to pożądane. Ostatnie działania inwestycyjne, choć są ogromne, z analiz Allianz Trade wynika, że nie pokrywają się z możliwościami sektora (środki pieniężne z działalności operacyjnej wzrosły w 2021 roku średnio o +274%), a większość wzrostu w zakresie capexu tłumaczy się tym, że cena nowych statków uległa w zeszłym roku podwojeniu, a nie z powodu większych nowych zamówień.

Ponadto, choć 35% zamówień powinno zostać zrealizowane w 2023, a 39% w 2024 roku, to statki te prawdopodobnie będą służyły modernizacji floty, a nie jej pełnej rozbudowie, gdyż regulacje IMO 2023 zmuszają firmy do wycofywania starszych statków.

W krótkiej perspektywie stawki frachtowe nie powrócą do poziomu sprzed pandemii.

Po tym, jak w 2021 roku globalny sektor żeglugi kontenerowej niemal podwoił swoje przychody, zanosi się na kolejny rekordowy rok, ponieważ stawki frachtowe nie wykazują oznak powrotu do poziomów sprzed pandemii w najbliższym czasie.

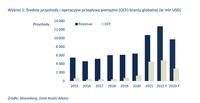

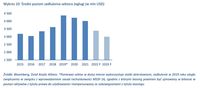

Biorąc pod uwagę próbę 30 globalnych firm spedycyjnych, średnia stopa wzrostu przychodów sektora wyniosła +70% w ujęciu rocznym w 2021 roku, co oznacza w sumie około 11 mld USD na firmę. Średni zysk netto wyniósł 3,5 mld USD, co jest wartością szczególnie wysoką dla sektora, który w ciągu ostatnich pięciu lat z trudem osiągał próg rentowności.

fot. mat. prasowe

Średnie przychody i operacyjne przepływy pieniężne (OCF) branży globalnej (w mln USD)

Średnia stopa wzrostu przychodów sektora wyniosła +70% w ujęciu rocznym w 2021 roku, co oznacza w sumie około 11 mld USD na firmę

W osiągnięciu tych rekordowych wyników rolę odegrały zarówno wolumen, jak i ceny, jednak motorem wzrostu były i pozostają stawki frachtowe. Pod względem wolumenu, globalny obrót towarowy wzrósł w 2021 roku o +9,8% w ujęciu rocznym (wobec spadku o -5,0% w 2020 i średniego tempa sprzed pandemii na poziomie +1,6%); w ciągu ostatnich 12 miesięcy wolumen wzrósł o +5,0%.

Jeśli chodzi o ceny, szybsze niż oczekiwano ożywienie aktywności gospodarczej wywołało rekordowy wzrost popytu na przewozy, który spowodował, że do grudnia 2021 roku stawki frachtowe wzrosły o zawrotne +113%. We wrześniu 2021 osiągnęły niespotykany dotąd szczyt 10.377 USD za kontener czterdziestostopowy (średnia przed pandemią wynosiła około 1.450 USD za kontener czterdziestostopowy).

fot. mat. prasowe

Poziom odniesienia dla łączonego światowego wskaźnika cen za kontener

We wrześniu 2021 ceny osiągnęły niespotykany dotąd szczyt 10.377 USD za kontener czterdziestostopowy

Jednocześnie globalne przeciążenie portów, które rozpoczęło się od końca 2020 roku, również przyczyniło się do napędzenia stawek frachtowych: Czas spędzony w portach w pierwszej połowie 2021 roku był o +11% wyższy w porównaniu do średniej sprzed pandemii, co zmniejszyło liczbę statków w obiegu.

fot. mat. prasowe

Liczba statków (większych niż 5.000 DWT) widzianych w danej lokalizacji na co dzień

Globalne przeciążenie portów, które rozpoczęło się od końca 2020 roku, przyczyniło się do napędzenia stawek frachtowych:

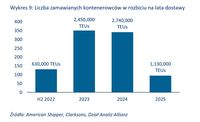

Równocześnie zaczęły rosnąć ceny wielu surowców, w tym stali używanej do produkcji kontenerów. W efekcie nastąpił też skok cen kontenerów, ze średniej 80 USD/TEU przed pandemią do 180 USD/TEU. Obecnie, nawet jeśli ceny stali spadają do "normalnego" poziomu, kontenery pozostają drogie, co sugeruje, że popyt na transport morski jest wciąż wysoki, a wąskie gardła logistyczne nadal istnieją.

fot. mat. prasowe

Chińska* krajowa cena stali (CNY/MT, lhs) a cena kontenera (USD/TEU, rhs)

Nawet jeśli ceny stali spadają do "normalnego" poziomu, kontenery pozostają drogie

W mniejszym stopniu wzrost stawek frachtowych można również tłumaczyć innymi czynnikami, takimi jak niedobór kierowców samochodów ciężarowych , zwłaszcza w Europie i USA, oraz wyższymi cenami paliwa bunkrowego.

1. Jeszcze przed rokiem 2020 kierowcy ciężarówek odchodzili z pracy na całym świecie z powodu niesprawiedliwego wynagrodzenia i złych warunków pracy. Zjawisko "wielkiej rezygnacji" zostało tak nasilone przez pandemię Covid-19, że Ameryka Północna poinformowała, że brakuje jej około 80.000 kierowców ciężarówek. Europa potrzebuje ich 400.000. Ten niedobór oznacza, że towary nie mogą być płynnie transportowane z portów do magazynów/zakładów, co powoduje nagromadzenie zapasów w portach, które jeszcze bardziej utrudnia logistykę.

fot. mat. prasowe

Dostępność samochodów ciężarowych (lhs) i wskaźnik pracy kierowców ciężarówek

Ameryka Północna poinformowała, że brakuje jej około 80.000 kierowców ciężarówek

2. Paliwo bunkrowe lub ciężki olej opałowy (HFO), pochodna pozostałość po destylacji ropy naftowej i najczęściej używane paliwo w żegludze zdrożało, a w 2021 roku ceny gwałtownie wzrosły o +45%. Cena morskiego oleju napędowego, innego powszechnie używanego w tej branży paliwa, skoczyła o +27% w skali roku, podczas gdy cena bardziej ekologicznych paliw, takich jak LSMGO i VLSFO, wzrosła odpowiednio o +56% i +26%. Rosnące ceny będą nadal wpływać na stawki frachtowe, ponieważ tankowanie stanowi około 16% kosztów operacyjnych firm żeglugowych.

fot. mat. prasowe

Średnia* cena oleju napędowego dla statków (USD/MT)

Rosnące ceny będą nadal wpływać na stawki frachtowe, ponieważ tankowanie stanowi około 16% kosztów operacyjnych firm żeglugowych

W 2022 roku zyski będą prawdopodobnie jeszcze wyższe, ponieważ stawki frachtowe utrzymywały się na bardzo wysokim poziomie na początku roku (około 9 500 USD za kontener czterdziestostopowy w okresie od stycznia do marca) z powodu utrzymującej się presji ze strony łańcucha dostaw.

W kwietniu stawki zaczęły spadać (średnie tempo -1,4% tygodniowo) i w najbliższych miesiącach ich spadek powinien się utrzymywać. Szacujemy jednak, że w drugiej połowie 2022 roku, a nawet w całym 2023 roku, nadal pozostaną powyżej historycznej średniej (1.450 USD za kontener czterdziestostopowy): średnio 7.350 USD za kontener czterdziestostopowy w całym 2022 roku i 4.550 USD za kontener czterdziestostopowy w 2023 roku.

fot. mat. prasowe

Wskaźnik presji w globalnym łańcuchu dostaw

Wskaźnik presji w globalnym łańcuchu dostaw osiąga wysokie poziomy

Pomimo większej liczby zamówień na nowe statki, zatłoczenie w sektorze morskim nie ustępuje.

W związku z tym, że sektor ma dużo gotówki, zwiększył liczbę zamówień na nowe statki: Średni capex wzrósł o +61% r/r w 2021 roku, a wartość środków trwałych wzrosła o +13% w ujęciu rocznym do około 6,7 mld USD, aczkolwiek częściowo ze względu na gwałtownie rosnące ceny nowych statków (na przykład nowy Panamax stał się +200% droższy w 2021 roku i +43% w 2022 roku).

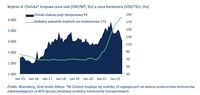

Nowe zamówienia nie zwiększą jednak radykalnie globalnej zdolności żeglugowej, ponieważ zielona transformacja zmusza firmy do wycofywania starych statków, które nie spełniają obecnych i przyszłych międzynarodowych regulacji dotyczących emisji siarki (IMO 2020) i węgla (IMO 2023). W rezultacie w Allianz Trade spodziewamy się, że rosnące inwestycje kapitałowe sektora będą raczej polegały na modernizacji flot niż ich pełnej rozbudowie.

fot. mat. prasowe

Wielkość floty światowej (w mln DWT) w rozbiciu na typy statków

Nowe zamówienia nie zwiększą radykalnie globalnej zdolności żeglugowej, ponieważ zielona transformacja zmusza firmy do wycofywania starych statków

Ponadto większość zamówionych w ostatnim czasie statków (których dostawa powinna nastąpić w latach 2023-2024) to jednostki o stosunkowo niewielkiej ładowności, mieszczącej się w przedziale 1.000-3.000 TEU (dla porównania, New-Panamax ma pojemność 12.500 TEU). Należy również pamiętać, że blisko 60% użytkowanej obecnie floty to statki czarterowane, a 40% to statki własne, więc można się spodziewać, że firmy będą grały tymi proporcjami, aby utrzymać pojemność i ceny na poziomie pozwalającym na osiągnięcie stosunkowo wysokich marż.

fot. mat. prasowe

Liczba zamawianych kontenerowców w rozbiciu na lata dostawy

Większość zamówionych w ostatnim czasie statków to jednostki o stosunkowo niewielkiej ładowności

W rzeczywistości firmy żeglugowe mają dużo większe możliwości inwestowania w odnawianie i/lub powiększanie swojej floty. Wskaźnik capex (współczynnik operacyjnych przepływów środków pieniężnych nad capex) przed pandemią wynosił blisko 100%, co oznacza, że firmy chętnie inwestowały jak największe kwoty w nowe aktywa.

Wskaźnik ten wzrósł do 300% w 2020 i do prawie 700% w 2021 roku, co oznacza, że firmy miały ogromne pole manewru jeżeli chodzi o potencjalne dodatkowe inwestycje, które mogły być realizowane, zwłaszcza biorąc pod uwagę, że amortyzacja rosła (+4,6% w ujęciu rocznym w 2020 i +12,1% w ujęciu rocznym w 2021) w miarę starzenia się globalnej floty.

Obecnie średni wiek handlowej floty kontenerowej wynosi 21,4 lat ; dla przypomnienia, techniczny okres eksploatacji tego typu statków wynosi zazwyczaj od 25 do 30 lat. Stare statki są nie tylko mniej wartościowe, ale stanowią również dodatkowy koszt, ponieważ są mniej wydajne pod względem zużycia paliwa, a dostosowanie ich do stosowania bardziej ekologicznych paliw lub instalacji skruberów jest droższe (lub wręcz niemożliwe) niż modernizacja nowszych statków.

Jednocześnie firmy stoją w obliczu rosnącej presji związanej z przechodzeniem na droższe, bardziej ekologiczne paliwa (takie jak LNG , metanol, LSFO /VLSFO lub LSMGO), co spowoduje dalszy wzrost rachunków za paliwo (kontenerowce zużywają najwięcej energii).

Wraz ze wzrostem stóp procentowych, w krótkim okresie spodziewane są również odpływy gotówki na spłatę zadłużenia. Jako branża kapitałochłonna, żegluga w dużym stopniu opiera się na zadłużeniu finansowym (wskaźnik długu do EBITDA na średnim poziomie 6,6x w latach 2015-2019). Nieoczekiwanie, pomimo zgromadzenia ogromnych ilości gotówki w 2020 (+16% w ujęciu rocznym) i 2021 roku (+162% w ujęciu rocznym), średnie zadłużenie brutto sektora zostało zredukowane jedynie o -3% rok do roku w 2020 i -5% w ujęciu rocznym w 2021 roku.

To z pewnością skłoni spółki do przeznaczenia znacznej części dodatkowej gotówki wygenerowanej z wysokich stawek frachtowych na delewarowanie: Szacujemy, że firmy żeglugowe zmniejszą swoje zadłużenie o około -16% w ujęciu rocznym w bieżącym roku i o -11% w 2023 roku. Łącznie, te dwa czynniki spowodują zmniejszenie środków pieniężnych dostępnych na rozwój działalności.

fot. mat. prasowe

Średni poziom zadłużenia sektora żeglugi (w mln USD)

Firmy żeglugowe zmniejszą swoje zadłużenie o około -16% w ujęciu rocznym w bieżącym roku i o -11% w 2023 roku

- Konieczność zmniejszenia prędkości statków: W kontekście przepisów IMO 2023, statki będą musiały zmniejszyć swój ślad CO2, zaś jednym z prostych sposobów na to jest zmniejszenie prędkości. Niższa prędkość wiąże się ze spalaniem mniejszej ilości paliwa, a tym samym emisją mniejszej ilości CO2. Jednak to jeszcze bardziej zmniejszyłoby liczbę dostępnych kontenerów.

- Klimat: Susze i fale upałów nasilają się z roku na rok, powodując znaczny spadek poziomu rzek w okresach letnich, co wpływa na handel rzeczny.

- Napięcia polityczne, np. między Pekinem a Tajpej: ćwiczenia wojskowe w Cieśninie Tajwańskiej mogą wywołać tymczasowe spowolnienie ruchu morskiego w tym rejonie, wyraźnie zwiększając dodatkowe zatory w portach Xiamen i Hongkong, dwóch z najważniejszych w Chinach.

- Strajki pracowników: Napięcia społeczne dotykają ostatnio wielu sektorów, w tym sektora transportu. Strajki takie jak te obserwowane w portach Felixstowe i Liverpool (Wielka Brytania) mogą powodować dalsze zatory w regionie.

Maria Latorre, Doradca ds Sektora B2B

Markus Zimmer, Starszy Ekonomista ds. ESG

![Gospodarka świata a kryzys na Morzu Czerwonym: ceny energii niestabilne [© Md Sihabul Islam z Pixabay] Gospodarka świata a kryzys na Morzu Czerwonym: ceny energii niestabilne](https://s3.egospodarka.pl/grafika2/gospodarka-swiatowa/Gospodarka-swiata-a-kryzys-na-Morzu-Czerwonym-ceny-energii-niestabilne-257427-150x100crop.jpg) Gospodarka świata a kryzys na Morzu Czerwonym: ceny energii niestabilne

Gospodarka świata a kryzys na Morzu Czerwonym: ceny energii niestabilne

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Spadły unijne emisje CO2 w transporcie morskim, ale nie na długo [© EvrenKalinbacak - Fotolia.com] Spadły unijne emisje CO2 w transporcie morskim, ale nie na długo](https://s3.egospodarka.pl/grafika2/emisja-CO2/Spadly-unijne-emisje-CO2-w-transporcie-morskim-ale-nie-na-dlugo-232830-150x100crop.jpg)

![Większy ruch w portach [© Scanrail - Fotolia.com] Większy ruch w portach](https://s3.egospodarka.pl/grafika/morska-flota-transportowa/Wiekszy-ruch-w-portach-apURW9.jpg)

![Cło na import chińskiego e-commerce wyśle logistykę na morze i do magazynów [© Freepik] Cło na import chińskiego e-commerce wyśle logistykę na morze i do magazynów](https://s3.egospodarka.pl/grafika2/e-commerce/Clo-na-import-chinskiego-e-commerce-wysle-logistyke-na-morze-i-do-magazynow-264953-150x100crop.jpg)

![NIS2: Dlaczego małe firmy muszą przygotować się na nowe wyzwania w cyberbezpieczeństwie? [© serpeblu - Fotolia.com] NIS2: Dlaczego małe firmy muszą przygotować się na nowe wyzwania w cyberbezpieczeństwie?](https://s3.egospodarka.pl/grafika2/NIS2/NIS2-Dlaczego-male-firmy-musza-przygotowac-sie-na-nowe-wyzwania-w-cyberbezpieczenstwie-264575-150x100crop.jpg)

![Globalny łańcuch dostaw a sytuacja na Bliskim Wschodzie i polityka USA [© Freepik] Globalny łańcuch dostaw a sytuacja na Bliskim Wschodzie i polityka USA](https://s3.egospodarka.pl/grafika2/lancuch-dostaw/Globalny-lancuch-dostaw-a-sytuacja-na-Bliskim-Wschodzie-i-polityka-USA-264427-150x100crop.jpg)

![Nearshoring. Jaka część usług dla biznesu przypadnie Polsce? [© Freepik] Nearshoring. Jaka część usług dla biznesu przypadnie Polsce?](https://s3.egospodarka.pl/grafika2/nearshoring/Nearshoring-Jaka-czesc-uslug-dla-biznesu-przypadnie-Polsce-263591-150x100crop.jpg)

![Czy streaming zupełnie wypiera kino? [© pixabay.com] Czy streaming zupełnie wypiera kino?](https://s3.egospodarka.pl/grafika2/streaming/Czy-streaming-zupelnie-wypiera-kino-247987-150x100crop.jpg)

![Sankcje nakładane na Rosję a ceny ropy i gazu [© pixabay.com] Sankcje nakładane na Rosję a ceny ropy i gazu](https://s3.egospodarka.pl/grafika2/rosja-sankcje/Sankcje-nakladane-na-Rosje-a-ceny-ropy-i-gazu-248032-150x100crop.jpg)

![Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie [© Freepik] Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie](https://s3.egospodarka.pl/grafika2/eksport/Polskie-jajka-i-pieczarki-na-stolach-wielkanocnych-na-calym-swiecie-266021-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić? [© Freepik] Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić?](https://s3.egospodarka.pl/grafika2/ochrona-praw-konsumenta/Rzetelne-opinie-vs-falszywe-recenzje-w-internecie-Czy-umiemy-je-odroznic-266031-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast? [© Africa Studio - Fotolia.com] Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2025-r-mieszkancy-najwiekszych-miast-263866-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym [© Freepik] Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym](https://s3.egospodarka.pl/grafika2/nakaz-zaplaty/Sprzeciw-od-nakazu-zaplaty-w-elektronicznym-postepowaniu-upominawczym-265987-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)