Przeczytaj także: Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?

Tak naprawdę już od początku 2018 roku i wojny handlowej, Chiny zaczęły tracić udział w rynku importu amerykańskiego, częściowo na korzyść swoich azjatyckich konkurentów. Niemniej jednak o przeniesieniu współpracy do przyjaznych lokalizacji (friendshoring) łatwiej jest mówić niż go zrealizować.- Allianz Trade obserwuje, że komputery i telekomunikacja, elektronika, sprzęt gospodarstwa domowego, metale, samochody i sprzęt transportowy, chemikalia oraz maszyny i urządzenia to sektory charakteryzujące się najwyższym stopniem globalizacji – a większość z nich wykazuje silną ekspozycję na Chiny. Łącznie odpowiadają za ponad 50% światowego handlu. Dostawy realizowane z Chin do reszty świata wynoszą od 6% (w przypadku samochodów i sprzętu transportowego) do 27% (komputery i telekomunikacja, elektronika, sprzęt gospodarstwa domowego) światowej produkcji w tych sektorach.

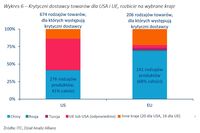

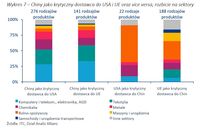

- Co istotniejsze, Chiny są krytycznym dostawcą 276 rodzajów towarów dla USA, oraz 141 rodzajów towarów dla UE. Dla porównania, USA są krytycznym dostawcą do Chin dla zaledwie 22 rodzajów towarów, natomiast UE – dla 188 rodzajów towarów. To znaczy, że w ekstremalnym scenariuszu, przewidującym całkowite zerwanie relacji handlowych USA-Chiny i UE-Chiny, więcej do stracenia mają USA i Europa: utrata krytycznych dostaw kosztowałaby 1,3% PKB w przypadku USA oraz 0,5% PKB dla UE, przy 0,3% PKB dla Chin. Należy zauważyć, że jeszcze w 2018 roku, krytyczna zależność USA od Chin była niemal o połowę niższa niż obecnie (0,7% PKB wobec 1,3%).

- Meksyk, Korea Południowa, Japonia, Wietnam, Indonezja, Brazylia i Malezja mogą mieć najlepszą pozycję jako kandydaci do przyjaznego przeniesienia współpracy z USA i UE. Jednak USA i UE mogą również dążyć do zwiększania własnej współpracy handlowej. W przypadku 300 rodzajów towarów, to w rzeczywistości UE jest najczęstszym krytycznym dostawcą dla USA. Tymczasem pod względem wielkości importu, dostawy te odpowiadają zaledwie 4% całkowitego importu USA – wobec niemal 10% krytycznego importu USA z Chin. Rozwiązaniem, które pomogłoby zniwelować tę lukę mogłoby być porozumienie o wolnym handlu, zwłaszcza, że rośnie zależność UE od USA w zakresie dostaw energii (ropy i gazu).

1. Globalizacja zmienia się, lecz nie zamiera

Po napięciach handlowych, które urzeczywistniły się pod rządami Trumpa, główne kryzysy ostatnich kilku lat - globalna pandemia Covid-19 i trwająca wojna w Ukrainie - nasiliły wątpliwości co do przyszłości globalizacji i zwiększyły uwagę poświęcaną ekspozycji w łańcuchu dostaw. Lecz globalizacja jeszcze nie umarła. Choć wydaje się, że widać wzrost tendencji do powrotu do kraju, relokacji do przyjaznych lokalizacji lub kończenia współpracy z krajami nieprzystosowanymi do sytuacji geopolitycznej (takimi jak np. Chiny), to podpisywane są również porozumienia o wolnym handlu i widać w 2022 roku spadek barier handlowych.

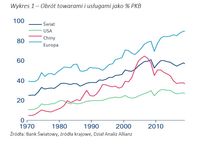

Te sprzeczne tendencje oznaczają, że światowe przepływy handlowe w pewnym sensie dostosowały się do różnych wstrząsów, a czasami odzwierciedlają zmiany strukturalne w gospodarce światowej. Wskaźnik ilościowy, tj. handel jako procent PKB (zob. Wykres 1) pokazuje, że ogólnie globalizacja wydaje się trwać w zawieszeniu – lecz się nie cofa. Udział ten wzrósł z 25% w 1970 roku do szczytowego poziomu 61% w 2008 roku.

Poza zmiennością związaną z globalnym kryzysem finansowym, umiarkowany trend spadkowy obserwowany w ostatniej dekadzie jest wynikiem bardzo widocznego spadku udziału handlu w PKB Chin (36% w 2019 w porównaniu z najwyższym poziomem 64% w 2006 roku) .

fot. mat. prasowe

Wykres 1 – Obrót towarami i usługami jako % PKB

Udział obrotu towarami i usługami wzrósł z 25% w 1970 roku do szczytowego poziomu 61% w 2008 roku

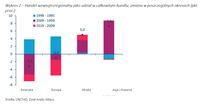

Jednak płaski ogólny miernik globalizacji maskuje zmiany w strukturze światowego handlu - zarówno pod względem geograficznym, jak i sektorowym. Inną drogę rozwoju widać było w szczególności w zakresie integracji regionalnej (zob. Wykres 2). Od 1999 roku handel wewnątrzregionalny jako udział w całkowitym handlu wzrósł o ponad 7 pkt proc. w regionie Azji i Pacyfiku oraz o 5 pkt proc. w Afryce, podczas gdy zmalał o niemal 1 pkt proc. w Europie i ponad 3 pkt proc. w regionie Ameryk.

fot. mat. prasowe

Wykres 2 – Handel wewnątrzregionalny jako udział w całkowitym handlu

Od 1999 roku handel wewnątrzregionalny jako udział w całkowitym handlu wzrósł o ponad 7 pkt proc. w regionie Azji i Pacyfiku oraz o 5 pkt proc. w Afryce

Te zmiany geograficzne są czasami wynikiem regionalnych porozumień handlowych, ale można je również powiązać ze specjalizacjami sektorowymi i różnym stopniem zaangażowania w globalne łańcuchy dostaw. Globalizacja rzeczywiście w ostatnich dziesięcioleciach była częściowo napędzana przez rozwój pewnych technologii i sektorów.

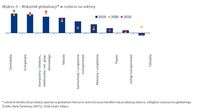

Aby przeanalizować to zjawisko szczegółowo, opracowujemy wskaźnik globalizacji dla poszczególnych sektorów (zob. Wykres 3), który uwzględnia handel lub produkcję w sektorze, które przekraczają więcej niż jedną granicę. Innymi słowy, bierzemy pod uwagę handel lub produkcję, która nie tylko płynie z kraju źródłowego bezpośrednio na rynek końcowy, ale która uczestniczy w różnych etapach łańcuchów dostaw.

fot. mat. prasowe

Wskaźnik globalizacji w rozbiciu na sektory

Sektorami na świecie, które również mają znacząco dodatnie wyniki w zakresie globalizacji, są m.in. komputery i telekomunikacja

W Allianz Trade stwierdzamy, że największymi sektorami na świecie, które również mają znacząco dodatnie wyniki w zakresie globalizacji, są:

- Komputery i telekomunikacja, elektronika, artykuły gospodarstwa domowego (14% handlu światowego)

- Metale (14% handlu światowego)

- Samochody i urządzenia transportowe (9% handlu światowego)

- Chemikalia (9% handlu światowego)

- Maszyny i urządzenia (5% handlu światowego)

Te pięć sektorów odpowiada łącznie za ponad 50% światowego handlu. W dalszej części artykułu koncentrujemy się na tych pięciu dużych i zglobalizowanych sektorach i szczegółowo analizujemy, w jaki sposób Chiny uczestniczą w ich globalnych łańcuchach dostaw. Taka analiza może pomóc nam ocenić, w jakim stopniu możliwe jest uniezależnienie się od Chin, a w końcu – jaka jest przyszłość globalizacji..

2. Chwilowo trudno jest pozbyć się zależności od Chin

Zależność świata od Chin jest dwojaka, oparta na popycie i podaży. Zależności te można zrozumieć poprzez dane dotyczące handlu, analizując zarówno handel tradycyjny (tj. towary przekraczające tylko jedną granicę z kraju pochodzenia na rynek końcowy), jak i handel oparty na globalnym łańcuchu wartości (tj. towary przekraczające więcej niż jedną granicę i wykazujące całkowity udział na różnych etapach łańcuchów dostaw).

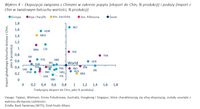

Po stronie popytu, tradycyjny światowy eksport do Chin stanowi 0,8% światowej produkcji (zob. Wykres 4). Udział ten sięga nawet 2,7% w przypadku Korei Południowej i Australii, w przypadku Niemiec wynosi 1,3% i 0,3% w przypadku USA. W poprzednich raportach Allianz Trade stwierdził, że Tajwan, Malezja, Singapur, Tajlandia i Chile są najbardziej uzależnione od popytu z Chin i w średnim okresie poniosą największe straty, ponieważ Chiny zmierzają w kierunku autonomii przemysłowej, generując mniejszy popyt na towary z zagranicy.

Straty dla całej strefy euro mogą w średniej perspektywie wynieść do 0,9% PKB, przy czym najbardziej narażone są sektory maszyn i urządzeń, budownictwa, rolno-spożywczy i elektroniczny.

fot. mat. prasowe

Wykres 4 – Ekspozycja związana z Chinami w zakresie popytu i podaży

Po stronie popytu, tradycyjny światowy eksport do Chin stanowi 0,8% światowej produkcji

Po stronie podaży, pod względem wartości bezwzględnej, Chiny są zdecydowanie największym światowym dostawcą, którego produkcja kierowana do globalnych łańcuchów wartości wynosi prawie 3,4 bln USD (na drugim miejscu są Stany Zjednoczone z 1,8 bln USD, a na trzecim Niemcy z 1,4 bln USD). W wartościach względnych, globalny import w łańcuchach wartości z Chin stanowi 0,5% światowej produkcji (zob. Wykres 4). Udział ten sięga aż 3,9% dla Wietnamu, 3% dla Singapuru i 2,3% dla Tajwanu i Hongkongu. W Niemczech wynosi on 0,6%, a w USA 0,3%.

Patrząc na pięć dużych i zglobalizowanych sektorów, które zidentyfikowaliśmy w poprzedniej części widać, że chińska produkcja przeznaczona do handlu tradycyjnego i opartego na globalnym łańcuchu wartości jako udział w globalnej produkcji sektora waha się od 6% (samochody i urządzenia transportowe) do 27% (komputery i telekomunikacja, elektronika, sprzęt gospodarstwa domowego) – zob. Wykres 5.

Dla każdego z sektorów, około dwie trzecie wskaźnika odpowiada za produkcję przeznaczoną do tradycyjnego eksportu, a reszta to produkcja przeznaczona do eksportu do globalnego łańcucha wartości . Co ważne, pomimo niewielkiej tendencji spadkowej globalizacji w latach 2010-tych i pomimo nasilających się po tym okresie rozmów na temat uniezależnienia się od Chin, zależność świata od dostaw z Chin w rzeczywistości znacznie wzrosła w trzech z pięciu analizowanych sektorów (tj. komputery i telekomunikacja, elektronika, sprzęt gospodarstwa domowego, chemikalia oraz maszyny i urządzenia - zob. Wykres 5).

fot. mat. prasowe

Wykres 5 – Produkcja Chin kierowana do handlu tradycyjnego i opartego na globalnym łańcuchu wartości

Chińska produkcja jako udział w globalnej produkcji sektora waha się od 6% do 27%

Idąc o krok dalej w obrębie sektorów w Allianz Trade obserwujemy, że skoncentrowane uzależnienie od określonych rodzajów towarów może również okazać się problematyczne. Ostatnie lata pokazały bowiem, że nagłe wstrzymanie działalności przemysłowej w krajach źródłowych (np. z powodu zamknięcia zakładów spowodowanego przez Covid-19) może przyczynić się do poważnych niedoborów towarów lub środków produkcji (np. półprzewodników i układów scalonych).

Aby zrozumieć, czy USA i UE są krytycznie uzależnione od niektórych krajów zaopatrujących je, analizujemy szczegółowe dane handlowe według produktów (na poziomie sześciocyfrowym Systemu Zharmonizowanego, który klasyfikuje towary w 6 338 kategoriach) dla 35 największych eksporterów na świecie. Biorąc za przykład zależność USA od Chin, Chiny są uznawane za krytycznego dostawcę pewnego rodzaju towaru X, jeżeli spełnione są trzy kryteria :

- USA są importerem netto towaru X

- Ponad 50% importu USA w zakresie towaru X pochodzi z Chin

- Udział Chin w światowym rynku eksportu towaru X przekracza 50%

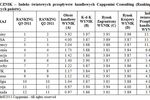

W Allianz Trade stwierdzamy, że USA wykazują łącznie 674 zależności krytyczne (zob. Wykres 6), z czego 276 dotyczy Chin. Import tych towarów przez USA z Chin stanowi prawie 50% całkowitego importu z Chin, czyli niemal 10% całkowitego importu USA. Innymi nieprzystosowanymi do sytuacji geopolitycznej krytycznymi dostawcami dla USA są Turcja i Rosja, ale z odpowiednio tylko w zakresie czterech i dwóch rodzajów towarów . W przypadku UE, całkowita liczba zależności krytycznych jest znacznie niższa i wynosi 206 rodzajów produktów: 141 z nich dotyczy Chin, co stanowi 15% całkowitego importu UE z Chin i 3% całkowitego importu UE. UE ma również osiem zależności krytycznych od Turcji i dwie od Rosji .

fot. mat. prasowe

Wykres 6 – Krytyczni dostawcy towarów dla USA i UE

W przypadku USA, przy 300 rodzajach towarów, UE pojawia się jako najczęstszy krytyczny dostawca

Interesujące jest również to, że w przypadku USA, przy 300 rodzajach towarów, UE pojawia się jako najczęstszy krytyczny dostawca. Największe sektory to maszyny i urządzenia (23%), przemysł chemiczny (15%), rolno-spożywczy (14%), tekstylny (13%) i metalowy (11%). Jednak pod względem wielkości importu, dostawy tych 300 rodzajów towarów z UE stanowią zaledwie 4% całkowitego importu USA – w porównaniu do prawie 10%, jeżeli chodzi o import krytyczny z Chin. Ta luka może oznaczać podstawę do pogłębienia współpracy handlowej między USA i UE.

Krytyczna zależność USA i UE od Chin występuje głównie w następujących czterech sektorach: komputery i telekomunikacja, elektronika, urządzenia gospodarstwa domowego; tekstylia; chemia i metale. Z kolei patrząc na zależności w drugą stronę okazuje się, że USA są krytycznym dostawcą dla Chin tylko w przypadku 22 rodzajów towarów (głównie w sektorze rolno-spożywczym), co stanowi zaledwie 3% chińskiego importu z USA i 0,2% całkowitego importu Chin.

Natomiast rola UE jest bardziej znacząca, ponieważ jest ona krytycznym dostawcą w przypadku 188 rodzajów towarów (głównie w sektorze rolno-spożywczym, tekstylnym oraz maszyn i urządzeń). Stanowi to prawie 20% importu Chin z UE, ale tylko 2% całkowitego importu Chin.

fot. mat. prasowe

Wykres 7 – Chiny jako krytyczny dostawca do USA i UE oraz vice versa

Biorąc za przykład USA widać, że krytyczne dostawy z Chin stanowiły w 2018 roku 0,7% PKB, w porównaniu z 0,4% w 2010 roku

Oznacza to, że - w skrajnym scenariuszu całkowitego zerwania stosunków handlowych USA-Chiny i UE-Chiny – to USA i UE mają więcej do stracenia. Utrata krytycznych dostaw, które prawdopodobnie trudno będzie zastąpić, wyniosłaby:

- 10% całkowitego importu w przypadku USA, tj. 1,3% PKB

- 3% całkowitego importu w przypadku the UE, tj. 0,5% PKB

- 2% całkowitego importu w przypadku Chin, tj. 0,3% PKB

Takie (asymetryczne) krytyczne zależności wyjaśniają, dlaczego przeniesienie współpracy do przyjaznych lokalizacji znajduje się coraz częściej w obszarze zainteresowania firm i decydentów z USA i UE. Tym bardziej, że krytyczna zależność świata od Chin wydaje się stale rosnąć: Biorąc za przykład USA widać, że krytyczne dostawy z Chin stanowiły w 2018 roku 0,7% PKB, w porównaniu z 0,4% w 2010 roku.

3. Przeniesienie współpracy z Chin do przyjaznych lokalizacji: kim są potencjalni kandydaci?

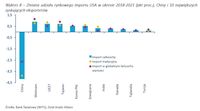

Trudno jest otrząsnąć się z zależności od Chin, ale ostatnie doświadczenia z wojny handlowej USA-Chiny mogą dostarczyć pewnych wskazówek. Podwyżki taryf celnych między tymi dwoma krajami zostały wprowadzone po raz pierwszy w 2018 i od tego czasu taryfy pozostają na wysokim poziomie (pomimo nieznacznych spadków po zawarciu Porozumienia Fazy Pierwszej na początku 2020 roku).

W rezultacie Chiny tracą udział w rynku importu amerykańskiego: biorąc pod uwagę całość importu (tj. zarówno tradycyjny, jak i globalny łańcuch wartości), udział Chin w rynku wzrósł z 4% w 2000 do 13% w 2010 i 15% w 2018 roku, po czym spadł do 10% w 2021. W ten sposób Chiny przesunęły się z pozycji drugiego największego źródła importu dla USA (po UE-27) w 2018 na pozycję czwartą w 2021 roku (po UE-27, Meksyku i Kanadzie).

Na tej stracie częściowo skorzystali konkurenci azjatyccy (zob. Wykres 8), przy czym Wietnam, Tajwan, Korea Południowa, Indie, Tajlandia i Malezja należą do pierwszej dziesiątki eksporterów, którzy zyskują udział w rynku w okresie 2018-2021. Ich łączne zyski wynoszą 2,8 pkt proc. (w porównaniu z utratą przez Chiny 4,2 pkt proc.). UE-27 zyskała w tym okresie 0,7 pkt proc. udziału w rynku ogółem.

fot. mat. prasowe

Wykres 8 – Zmiana udziału rynkowego importu USA w okresie 2018-2021

Chiny przesunęły się z pozycji drugiego największego źródła importu dla USA (po UE-27) w 2018 na pozycję czwartą w 2021 roku

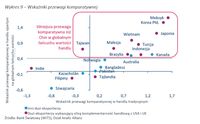

Poza doświadczeniem wojny handlowej między USA a Chinami, przyglądamy się strukturze handlowej i sile eksporterów, aby ustalić, kto może być lepiej przygotowany do czerpania korzyści z uniezależnienia się USA i UE od Chin. W tym celu obliczamy indeksy komplementarności handlowej, które mierzą podobieństwo między strukturami eksportu i importu pary krajów, oraz indeksy przewagi komparatywnej, które mierzą względną przewagę eksportera w danym sektorze.

Wskaźniki te stosowaliśmy już w poprzednich analizach, ale nowością jest to, że nasze szacunki opieramy na danych dotyczących handlu tradycyjnego i opartego na globalnym łańcuchu wartości, a nie na handlu ogółem, ale nowością jest to, że nasze szacunki opieramy na danych dotyczących handlu tradycyjnego i opartego na globalnym łańcuchu wartości, a nie na handlu ogółem. Nie jest to może zaskoczeniem, biorąc pod uwagę wielkość chińskiej gospodarki i jej siłę roboczą.

Jednak patrząc na globalny łańcuch wartości handlu, a więc eksport towarów, które są produkowane w wielu krajach, Chiny nie są najbardziej konkurencyjne.

fot. mat. prasowe

Wskaźniki przewagi komparatywnej

Meksyk, Korea Południowa, Japonia, Wietnam, Indonezja, Brazylia i Malezja mogą być najlepszymi kandydatami do przeniesienia dotychczasowej współpracy z Chinami

Biorąc pod uwagę wszystkie czynniki, czyli:

- Silną komplementarność handlową z USA i UE.

- Większą niż w przypadku Chin konkurencyjność w zakresie globalnego handlu łańcuchem wartości.

- Silną konkurencyjność w zakresie handlu tradycyjnego (choć niższą niż Chin).

- Brak napięć geopolitycznych z USA i UE,

w Allianz Trade stwierdzamy, że Meksyk, Korea Południowa, Japonia, Wietnam, Indonezja, Brazylia i Malezja mogą być najlepszymi kandydatami do przeniesienia dotychczasowej współpracy z Chinami.

![Światowy handel walczy z wahaniami podaży i popytu [© pixabay.com] Światowy handel walczy z wahaniami podaży i popytu](https://s3.egospodarka.pl/grafika2/handel-swiatowy/Swiatowy-handel-walczy-z-wahaniami-podazy-i-popytu-244495-150x100crop.jpg) Światowy handel walczy z wahaniami podaży i popytu

Światowy handel walczy z wahaniami podaży i popytu

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Handel światowy: czy USA i EU porzucą wymianę handlową z Chinami? [© pixabay.com] Handel światowy: czy USA i EU porzucą wymianę handlową z Chinami?](https://s3.egospodarka.pl/grafika2/handel-swiatowy/Handel-swiatowy-czy-USA-i-EU-porzuca-wymiane-handlowa-z-Chinami-248480-200x133crop.jpg)

![Handel światowy zależy od Chin i USA [© Cybrain - Fotolia.com] Handel światowy zależy od Chin i USA](https://s3.egospodarka.pl/grafika2/handel-swiatowy/Handel-swiatowy-zalezy-od-Chin-i-USA-211189-150x100crop.jpg)

![PIE: globalizacja ma się dobrze, podobnie polski eksport [© gustavofrazao - Fotolia.com] PIE: globalizacja ma się dobrze, podobnie polski eksport](https://s3.egospodarka.pl/grafika2/polski-eksport/PIE-globalizacja-ma-sie-dobrze-podobnie-polski-eksport-239309-150x100crop.jpg)

![Protekcjonizm coraz bardziej odczuwalny [© ake1150 - Fotolia.com ] Protekcjonizm coraz bardziej odczuwalny](https://s3.egospodarka.pl/grafika2/wymiana-handlowa/Protekcjonizm-coraz-bardziej-odczuwalny-206777-150x100crop.jpg)

![Protekcjonizm zahamuje handel światowy? [© ekaphon - Fotolia.com] Protekcjonizm zahamuje handel światowy?](https://s3.egospodarka.pl/grafika2/wymiana-handlowa/Protekcjonizm-zahamuje-handel-swiatowy-200763-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)

![Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r [© N-Media-Images - Fotolia.com] Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-2025-Eksport-spadl-o-4-4-a-import-wzrosl-o-4-3-r-r-265440-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)

![Handel zagraniczny I-XI 2024. Eksport spadł o 7%, a import o 4,5% r/r [© COSPV - Fotolia.com] Handel zagraniczny I-XI 2024. Eksport spadł o 7%, a import o 4,5% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XI-2024-Eksport-spadl-o-7-a-import-o-4-5-r-r-264232-150x100crop.jpg)

![Inflacja skłania Polaków do szukania dodatkowej pracy [© pixabay.com] Inflacja skłania Polaków do szukania dodatkowej pracy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Inflacja-sklania-Polakow-do-szukania-dodatkowej-pracy-248488-150x100crop.jpg)

![Nastroje konsumentów gorsze w październiku 2022 [© DDRockstar - Fotolia.com] Nastroje konsumentów gorsze w październiku 2022](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Nastroje-konsumentow-gorsze-w-pazdzierniku-2022-248505-150x100crop.jpg)

![Warszawski rynek biurowy z sygnałami stabilizacji w I kw. 2025 [© Pokhara1 z Pixabay] Warszawski rynek biurowy z sygnałami stabilizacji w I kw. 2025](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Warszawski-rynek-biurowy-z-sygnalami-stabilizacji-w-I-kw-2025-266153-150x100crop.jpg)

![Google usunął 5,1 miliarda fałszywych reklam w 2024 roku [© Juan Francia z Pixabay] Google usunął 5,1 miliarda fałszywych reklam w 2024 roku](https://s3.egospodarka.pl/grafika2/reklamy/Google-usunal-5-1-miliarda-falszywych-reklam-w-2024-roku-266151-150x100crop.jpg)

![Hakerzy mogą ingerować w wybory prezydenckie w Polsce [© freepik.com] Hakerzy mogą ingerować w wybory prezydenckie w Polsce](https://s3.egospodarka.pl/grafika2/dezinformacja/Hakerzy-moga-ingerowac-w-wybory-prezydenckie-w-Polsce-266134-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

II etap inwestycji Niebieski Bursztyn w Redzie w sprzedaży

II etap inwestycji Niebieski Bursztyn w Redzie w sprzedaży

![Najnowsze zmiany w KSeF przyjazne dla podatników [© Freepik] Najnowsze zmiany w KSeF przyjazne dla podatników](https://s3.egospodarka.pl/grafika2/KSeF/Najnowsze-zmiany-w-KSeF-przyjazne-dla-podatnikow-266162-150x100crop.jpg)

![W Wielkanoc 2025 ceny czekolady wysokie [© Freepik] W Wielkanoc 2025 ceny czekolady wysokie](https://s3.egospodarka.pl/grafika2/kakao/W-Wielkanoc-2025-ceny-czekolady-wysokie-266159-150x100crop.jpg)

![Rekordowa oferta deweloperska w I kw. 2025 [© Freepik] Rekordowa oferta deweloperska w I kw. 2025](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Rekordowa-oferta-deweloperska-w-I-kw-2025-266158-150x100crop.jpg)

![Pół miliona nieetycznych dłużników ma do oddania blisko 17 mld zł [© Freepik] Pół miliona nieetycznych dłużników ma do oddania blisko 17 mld zł](https://s3.egospodarka.pl/grafika2/dlugi/Pol-miliona-nieetycznych-dluznikow-ma-do-oddania-blisko-17-mld-zl-266155-150x100crop.jpg)

![Są chętni na nowe mieszkania. Zachęcają ich ceny? [© Freepik] Są chętni na nowe mieszkania. Zachęcają ich ceny?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sa-chetni-na-nowe-mieszkania-Zachecaja-ich-ceny-266154-150x100crop.jpg)