Co czeka Chiny, czyli chińska gospodarka w roku smoka

2024-02-13 10:22

Przeczytaj także: Chiny vs Niemcy, czyli zmiana układu sił w handlu

Popyt zagraniczny: Rola Chin jako kluczowego dostawcy zapewnia siłę ich eksportowi

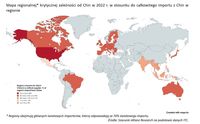

Pomimo wszystkich zmian w kontekście geopolitycznym, rola Chin jako krytycznego dostawcy pozostaje niezmieniona. Pośród debat na temat friendshoringu i nearshoringu, powracamy do naszej analizy roli Chin jako krytycznego dostawcy dla głównych importerów na świecie. Rozszerzamy kompleksowy zbiór danych na temat dwustronnych przepływów handlowych w czasie i w różnych regionach geograficznych, co pozwala nam zbadać dynamiczną ewolucję krytycznych zależności.

Nasza definicja krytycznego dostawcy i krytycznej zależności na przykładzie chińskiego eksportu do USA jest następująca: Chiny są definiowane jako krytyczny dostawca produktu "X" (krytyczna zależność) do USA, jeśli spełnione są wszystkie następujące kryteria:

- Stany Zjednoczone są importerem netto produktu "X”

- Ponad 50% amerykańskiego importu produktu "X" pochodzi z Chin.

- Udział Chin w globalnym rynku eksportowym produktu "X" przekracza 50%.

Liczba importowanych towarów, dla których Chiny są kluczowym dostawcą, rosła w czasie i wśród głównych światowych importerów. W 20-letnim okresie między 2003 a 2022 r. liczba krytycznych zależności od Chin wzrosła ponad 5-krotnie i 6-krotnie do 280 i 385 odpowiednio dla USA i UE. Jednocześnie gospodarki, które skorzystałyby na friendshoringu, również wydają się wykazywać rosnącą zależność od Chin - w szczególności gospodarki ASEAN, z 369 produktami o krytycznym znaczeniu w 2022 r. (wzrost ponad 10-krotny od 2003 r.) i Meksyk, z 320 produktami (wzrost 12-krotny).

Intensywność krytycznych zależności od Chin różni się w zależności od importera, przy czym najbardziej narażone są Stany Zjednoczone: prawie 50% ich importu z Chin to zależności krytyczne. Stany Zjednoczone wykazują więcej krytycznych zależności niż UE w stosunku do całkowitego importu z Chin (45% w porównaniu z 30%), co podkreśla fakt, że zastąpienie blisko 50% importu USA z Chin będzie wyzwaniem.

Ogólnie rzecz biorąc, wydaje się, że istnieje wzorzec rozbieżności między gospodarkami wschodzącymi i rozwiniętymi, przy czym co najmniej 30% importu z Chin będzie miało krytyczne znaczenie dla gospodarek rozwiniętych (z Koreą Południową i Tajwanem jako wyjątkami), a mniej niż 15% importu z Chin będzie miało krytyczne znaczenie dla gospodarek wschodzących (z Brazylią jako wyjątkiem) w 2022 r. (wykres 4).

fot. mat. prasowe

Mapa regionalnej krytycznej zależności od Chin w 2022 r.

Intensywność krytycznej zależności od Chin różni się w zależności od importera

Pod względem liczby krytycznych zależności importowanych z Chin dominuje sektor tekstylny...

Chiny wykazują mocne strony w czterech kluczowych sektorach - tekstyliach, komputerach i telekomunikacji, elektronice i sprzęcie gospodarstwa domowego. Jednak w ciągu ostatniej dekady liczba krytycznych zależności koncentrowała się w sektorze tekstylnym.

Na przykład w Stanach Zjednoczonych w latach 2010-2019 tekstylia zajmowały pierwsze miejsce i stanowiły średnio 35% całkowitej rocznej liczby krytycznych zależności importowanych z Chin. Sektory komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego zajęły drugie miejsce i odpowiadały za średnio 24% rocznie w tym okresie.

Dane te są stosunkowo podobne w przypadku UE, gdzie sektor tekstylny stanowił 34%, a sektor komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego 22% w tym samym okresie. Wydaje się jednak, że w ostatnich latach koncentracja sektorowa zależności krytycznych przesuwa się w kierunku sektorów komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego.

Na przykład, gdy spojrzymy na liczbę krytycznych zależności w imporcie USA z Chin według sektorów, w sektorze tekstylnym odnotowano spadek z 81 w 2013 r. do 64 w 2022 r., podczas gdy w sektorach komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego liczba ta wzrosła z 57 w 2013 r. do 82 w 2022 r.

...Wyraźnie widoczne jest jednak przesunięcie koncentracji zależności krytycznych w kierunku sektorów o wyższej wartości dodanej, zwłaszcza jeśli chodzi o import do UE z Chin

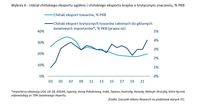

Podczas gdy przemysł tekstylny dominuje pod względem liczby krytycznych zależności według sektorów, komputery i telekomunikacja, elektronika i sprzęt gospodarstwa domowego wyraźnie dominują pod względem wartości krytycznych zależności (wykres 5).

W Stanach Zjednoczonych branże te odpowiadały za blisko 74% całkowitej wartości importu krytycznych towarów zależnych z Chin w 2022 r. - w porównaniu z 40% w 2003 r. Z drugiej strony sektor tekstylny odpowiadał za zaledwie 10% całkowitej wartości krytycznych zależności w 2022 r. - w porównaniu z 26% w 2003 r. Zmiana w koncentracji sektorowej krytycznej zależności UE od Chin jest bardziej zauważalna: wartość krytycznych zależności w sektorze komputerów i telekomunikacji, elektroniki i sprzętu gospodarstwa domowego stanowiła 73% całkowitej wartości w 2022 r. (ogromny wzrost z 16% w 2003 r.), podczas gdy sektor tekstylny stanowił tylko 12% (ogromny spadek z 57% w 2003 r.).

Dane te stanowią dowód na to, że Chiny przesunęły się w górę łańcucha wartości, zwiększając swoją zależność od zaawansowanych sektorów, takich jak komputery i telekomunikacja, elektronika i sprzęt gospodarstwa domowego oraz zmniejszając swoją zależność od sektorów produkcyjnych o niższej wartości dodanej, takich jak sektor tekstylny.

fot. mat. prasowe

Podział krytycznej zależności od Chin według sektorów, w ujęciu wartościowym (%)

Widoczne jest jednak przesunięcie koncentracji zależności krytycznych w kierunku sektorów o wyższej wartości dodanej

Silna pozycja Chin w globalnym łańcuchu dostaw będzie nadal wspierać wzrost gospodarczy. Podczas gdy udział eksportu w stosunku do produkcji krajowej brutto gospodarki spadł na przestrzeni lat, udział eksportu krytycznych krajów zależnych wzrósł (wykres 6).

fot. mat. prasowe

Udział chińskiego eksportu ogółem i chińskiego eksportu krajów o krytycznym znaczeniu

Udział eksportu krytycznych krajów zależnych wzrósł

Co więcej, łączna wartość importu produktów, które trudno będzie zastąpić Chinami przez głównych światowych importerów - USA, UE, ASEAN, Japonię, Koreę Południową, Indie, Tajwan, Australię, Kanadę, Meksyk i Brazylię - stanowiła 20% całkowitego chińskiego eksportu na świat w 2022 r., co stanowi ogromny wzrost z 4% w 2003 r.

Przy utrzymującej się krytycznej zależności świata od Chin, chiński eksport będzie nadal wspierał wzrost, ponieważ produkty te są prawdopodobnie bardzo trudne do zastąpienia w perspektywie krótkoterminowej. W dłuższej perspektywie wpływ rosnących środków protekcjonistycznych mających na celu dywersyfikację z Chin będzie zależał od tego, w jaki sposób inne kraje, zwłaszcza te w Azji Południowo-Wschodniej, a także Indie, Meksyk i Kanada, nadrobią zaległości i rozwiną swoją pozycję w globalnym łańcuchu dostaw.

Gra w innowacje

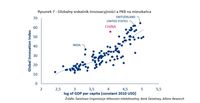

Chińscy decydenci polityczni stawiają na innowacje i przesuwanie się w górę łańcucha wartości. Modernizacja bazy produkcyjnej jest strategią od dziesięcioleci , ze szczególnym naciskiem na rozwój "wschodzących branż strategicznych" i rodzimych technologii oraz zachęcanie do autonomii przemysłowej. Wydatki na badania i rozwój stale rosły w ciągu ostatnich dziesięcioleci - z 0,9% PKB w 2000 r. do 2,6% w 2022 r. - plasując Chiny na 12. pozycji na świecie.

Chiny mają szereg mocnych stron, które mogą jeszcze bardziej zwiększyć ich potencjał innowacyjny, w tym edukację ukierunkowaną na naukę, dostępność kapitału (w tym inicjatywy państwowe), solidne zdolności produkcyjne, łańcuchy dostaw i infrastrukturę oraz duży rynek krajowy (który umożliwia testowanie i wdrażanie nowych technologii).

Globalny Indeks Innowacyjności, opracowany przez Światową Organizację Własności Intelektualnej, sklasyfikował Chiny jako 12. najbardziej innowacyjny kraj w 2023 r., w porównaniu z 14. miejscem w 2019 r. i 29. w 2015 r. W szczególności Chiny uzyskały znacznie wyższe wyniki, niż wskazywałby na to ich poziom rozwoju gospodarczego (rysunek 7).

fot. mat. prasowe

Globalny wskaźnik innowacyjności a PKB na mieszkańca

Chiny uzyskały znacznie wyższe wyniki, niż wskazywałby na to ich poziom rozwoju gospodarczego

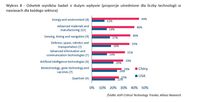

Chiny zdecydowanie przodują w przełomowych badaniach związanych z technologiami krytycznymi, ale ich przełożenie na produkcję nie jest jeszcze jasne we wszystkich przypadkach. Patrząc na listę 64 przełomowych i krytycznych technologii , Australijski Instytut Polityki Strategicznej (ASPI) stwierdza, że Chiny są największym źródłem wyników badań o dużym wpływie w 53 krytycznych technologiach.

Różnica w stosunku do wicelidera (najczęściej USA - patrz rysunek 8) jest czasami na tyle duża, że ASPI ostrzega przed wysokim ryzykiem ustanowienia przez Chiny monopolu w 15 z 64 badanych technologii (i 11 o średnim ryzyku). Chociaż ta analiza oparta na danych z publikacji badawczych sugeruje, że Chiny mają zamiar i duży potencjał, aby zbliżyć się do granicy technologicznej, wciąż jest jeszcze trochę czasu, zanim Chiny będą mogły stać się supermocarstwem naukowym i technologicznym.

Rzeczywiście, przełomowe wyniki badań nie zawsze przekładają się na produkcję i komercjalizację. W poniższych sekcjach skupiamy się na trzech sektorach, w których Chiny osiągnęły ostatnio dobre wyniki w produkcji i eksporcie, tj. na "nowej trójce": pojazdach elektrycznych, bateriach litowo-jonowych i produktach wykorzystujących energię słoneczną.

fot. mat. prasowe

Odsetek wyników badań o dużym wpływie

Chiny są największym źródłem wyników badań o dużym wpływie w 53 krytycznych technologiach

Pojazdy elektryczne: dalszy potencjał wzrostu dla chińskich producentów

Chińskie samochody szturmem zdobyły świat w ciągu zaledwie kilku lat, ponieważ szybki rozwój pojazdów elektrycznych (EV) napędza znaczny wzrost sprzedaży samochodów zarówno w kraju, jak i za granicą. Odkąd sektor pojazdów elektrycznych został uznany za potencjalny filar wzrostu gospodarczego w 2009 r., chiński rząd wprowadził hojne zachęty do krajowej produkcji i zakupu pojazdów elektrycznych w postaci dotacji, ulg podatkowych, zamówień publicznych i kredytów itp.

W miarę stopniowego wycofywania dotacji, tradycyjni chińscy producenci samochodów, tacy jak BYD, SAIC i Geely, przekształcili się w dużych producentów pojazdów elektrycznych, a start-upy, takie jak NIO, Li Auto i XPeng, stały się nowymi, dobrze znanymi siłami w Chinach.

Na rynku krajowym sprzedaż marek krajowych odnotowała CAGR na poziomie 23,4% w ciągu ostatnich trzech lat i stanowiła ponad połowę całej sprzedaży po raz pierwszy w 2023 roku.

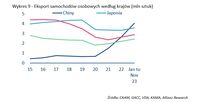

Jeszcze silniejszy wzrost pochodzi z eksportu, ponieważ chińscy producenci samochodów coraz częściej szukają możliwości za granicą w obliczu nasilającej się konkurencji w kraju. Dzięki silnej obecności pojazdów elektrycznych, eksport samochodów osobowych znacznie wzrósł od 2020 r. z poniżej 1 mln sztuk do 4,4 mln sztuk w 2023 r.. Wzrost ten doprowadził do tego, że Chiny wyprzedziły Japonię jako największego na świecie eksportera samochodów osobowych.

W segmencie pojazdów elektrycznych Chiny dominują z prawie 60% globalnej sprzedaży pojazdów elektrycznych i ponad 60% całkowitej produkcji pojazdów elektrycznych w 2022 roku. Wiodąca pozycja rynkowa podkreśla kluczową rolę Chin w kształtowaniu trajektorii globalnego przemysłu pojazdów elektrycznych i szerszego krajobrazu rynku motoryzacyjnego.

fot. mat. prasowe

Eksport samochodów osobowych według krajów (mln sztuk)

Chiński rząd wprowadził hojne zachęty do krajowej produkcji i zakupu pojazdów elektrycznych

![Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu? [© pixabay.com] Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?](https://s3.egospodarka.pl/grafika2/handel-swiatowy/Czy-gospodarka-Chin-daje-nadzieje-na-lepsze-jutro-swiatowego-handlu-250989-150x100crop.jpg) Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?

Czy gospodarka Chin daje nadzieje na lepsze jutro światowego handlu?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![PIE: globalizacja ma się dobrze, podobnie polski eksport [© gustavofrazao - Fotolia.com] PIE: globalizacja ma się dobrze, podobnie polski eksport](https://s3.egospodarka.pl/grafika2/polski-eksport/PIE-globalizacja-ma-sie-dobrze-podobnie-polski-eksport-239309-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)

![Wojna handlowa Trumpa nabiera tempa. Cła odwetowe uderzą w USA? [© Freepik] Wojna handlowa Trumpa nabiera tempa. Cła odwetowe uderzą w USA?](https://s3.egospodarka.pl/grafika2/wojna-handlowa/Wojna-handlowa-Trumpa-nabiera-tempa-Cla-odwetowe-uderza-w-USA-265975-150x100crop.jpg)

![Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r [© N-Media-Images - Fotolia.com] Handel zagraniczny I 2025. Eksport spadł o 4,4%, a import wzrósł o 4,3% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-2025-Eksport-spadl-o-4-4-a-import-wzrosl-o-4-3-r-r-265440-150x100crop.jpg)

![Polska w TOP4 głównych rynków zbytu niemieckiego eksportu [© Butch - Fotolia.com] Polska w TOP4 głównych rynków zbytu niemieckiego eksportu](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Polska-w-TOP4-glownych-rynkow-zbytu-niemieckiego-eksportu-264912-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)

![Handel zagraniczny I-XI 2024. Eksport spadł o 7%, a import o 4,5% r/r [© COSPV - Fotolia.com] Handel zagraniczny I-XI 2024. Eksport spadł o 7%, a import o 4,5% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XI-2024-Eksport-spadl-o-7-a-import-o-4-5-r-r-264232-150x100crop.jpg)

![Handel zagraniczny I-X 2024. Eksport spadł o 7,3%, a import o 4,9% r/r [© gguy - Fotolia.com.jpg] Handel zagraniczny I-X 2024. Eksport spadł o 7,3%, a import o 4,9% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-X-2024-Eksport-spadl-o-7-3-a-import-o-4-9-r-r-263786-150x100crop.jpg)

![Czy Polska jest gotowa na 4-dniowy tydzień pracy? [© Syda Productions - Fotolia.com] Czy Polska jest gotowa na 4-dniowy tydzień pracy?](https://s3.egospodarka.pl/grafika2/4-dniowy-tydzien-pracy/Czy-Polska-jest-gotowa-na-4-dniowy-tydzien-pracy-258001-150x100crop.jpg)

![Fotowoltaika w Polsce: jak pokonać bariery hamujące inwestycje? [© Freepik] Fotowoltaika w Polsce: jak pokonać bariery hamujące inwestycje?](https://s3.egospodarka.pl/grafika2/fotowoltaika/Fotowoltaika-w-Polsce-jak-pokonac-bariery-hamujace-inwestycje-266101-150x100crop.jpg)

![Zetki za zrównaniem wieku emerytalnego kobiet i mężczyzn [© Freepik] Zetki za zrównaniem wieku emerytalnego kobiet i mężczyzn](https://s3.egospodarka.pl/grafika2/wiek-emerytalny/Zetki-za-zrownaniem-wieku-emerytalnego-kobiet-i-mezczyzn-266066-150x100crop.jpg)

![Kluczowe wyzwania CIO: nie tylko cyberbezpieczeństwo [© Freepik] Kluczowe wyzwania CIO: nie tylko cyberbezpieczeństwo](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/Kluczowe-wyzwania-CIO-nie-tylko-cyberbezpieczenstwo-266176-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

Nowy etap osiedla Slow City w sprzedaży

Nowy etap osiedla Slow City w sprzedaży

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![5 porad, jak doceniać pracownika [© Freepik] 5 porad, jak doceniać pracownika](https://s3.egospodarka.pl/grafika2/docenianie-pracownika/5-porad-jak-doceniac-pracownika-266141-150x100crop.jpg)

![Rowery na klatce schodowej a bezpieczna ewakuacja [© Freepik] Rowery na klatce schodowej a bezpieczna ewakuacja](https://s3.egospodarka.pl/grafika2/przepisy-przeciwpozarowe/Rowery-na-klatce-schodowej-a-bezpieczna-ewakuacja-266100-150x100crop.jpg)

![Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić? [© Freepik] Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić?](https://s3.egospodarka.pl/grafika2/weryfikacja-kontrahenta/Sprawdz-wiarygodnosc-przewoznika-przed-podpisaniem-umowy-Jak-to-zrobic-266144-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym spadły w I kw. 2025 [© Freepik] Ceny mieszkań na rynku wtórnym spadły w I kw. 2025](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-na-rynku-wtornym-spadly-w-I-kw-2025-266181-150x100crop.jpg)

![Co musisz wiedzieć o kontroli podatkowej? [© Freepik] Co musisz wiedzieć o kontroli podatkowej?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Co-musisz-wiedziec-o-kontroli-podatkowej-266179-150x100crop.jpg)

![Ryanair odleciał bez 20 pasażerów. Czy to kolejny przypadek overbookingu? [© Freepik] Ryanair odleciał bez 20 pasażerów. Czy to kolejny przypadek overbookingu?](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-odlecial-bez-20-pasazerow-Czy-to-kolejny-przypadek-overbookingu-266178-150x100crop.jpg)