Rynek inwestycyjny nieruchomości komercyjnych w Polsce 2023

2024-02-16 09:36

![Rynek inwestycyjny nieruchomości komercyjnych w Polsce 2023 [© Fotosenmeer.nl - Fotolia.com] Rynek inwestycyjny nieruchomości komercyjnych w Polsce 2023](https://s3.egospodarka.pl/grafika2/rynek-inwestycyjny/Rynek-inwestycyjny-nieruchomosci-komercyjnych-w-Polsce-2023-258045-200x133crop.jpg)

Sektor magazynowy dominował na polskim rynku inwestycyjnym w 2023 r. © Fotosenmeer.nl - Fotolia.com

Przeczytaj także: Na inwestycje w nieruchomości trzeba poczekać

Przy łącznym wolumenie inwestycyjnym nieznacznie przekraczającym 2 mld euro, wyniki w 2023 r. spadły o dwie trzecie w porównaniu do wolumenów z poprzednich trzech lat. W Polsce tylko 3 z 85 zamkniętych transakcji przekroczyły próg 100 mln euro, przy czym największą z nich była fuzja i przejęcie akcji 7R przez NREP. Transakcji portfelowych było tylko 6, z czego 4 dotyczyły mniejszych formatów handlowych. Tak więc pomimo umiarkowanej płynności, ostateczny wolumen inwestycji jest najniższy od 2010 roku. Eksperci Avison Young spodziewają się jednak, że w tym roku sytuacja powinna się ustabilizować, a aktywność inwestorów ożywić na przestrzeni całego 2024 roku.fot. mat. prasowe

Wolumen inwestycyjny w 2023 roku

Tylko 3% to inwestycje hotelowe.

- 2,1 miliarda euro – całkowity wolumen inwestycyjny w 2023

- 85 transakcji

- Tylko 3 transakcje powyżej 100 milionów euro

- 46 aktywnych, ujawnionych inwestorów

Sektor magazynowy

Lider na dobre i na złe

Sektor magazynowy dominował na polskim rynku inwestycyjnym w 2023 r. i odpowiadał za prawie połowę całkowitego wolumenu, co wskazuje na jego odporność, nawet w obliczu trudnych warunków gospodarczych.

Jednak wolumen inwestycyjny w wysokości 966 mln euro zbudowany został głównie w oparciu o mniejsze projekty. Spowodowało to spadek średniego wolumenu transakcji o 25% w porównaniu z 2022 i 2021 rokiem. Warto zauważyć, że tylko dwie transakcje przekroczyły próg 100 mln euro: pozyskanie przez NREP 80% udziałów w 7R oraz transakcja Campus 39 we Wrocławiu. Aktywa w zachodniej Polsce cieszyły się największym zainteresowaniem - ponad 70% wolumenu inwestycyjnego w 2023 r. skoncentrowało się w pięciu głównych ośrodkach, z czego większość w regionie Wrocławia. Odnotowaliśmy tylko 2 transakcje portfelowe, gdzie nabywcą był EQT Exeter i P3.

W minionym roku, z wyłączeniem przejęcia 7R, ponad 80% nieruchomości magazynowych zostało sprzedanych na rynku pierwotnym. Panattoni sprzedał 12 aktywów o łącznej wartości ponad 520 mln euro, co stanowi ponad połowę całkowitego wolumenu sektora. Spodziewamy się, że zainteresowanie magazynami w 2024 r. nie osłabnie, szczególnie w przypadku transakcji typu sale & leaseback a także pozyskiwania obiektów już istniejących.

- 966 milionów euro – całkowity wolumen inwestycyjny sektora w 2023

- 2/27 - udział transakcji portfelowych

- Największa transakcja – przejęcie udziałów w 7R przez NREP

Sektor handlowy

Era parków handlowych

Rynek nieruchomości handlowych w Polsce wzbudza zainteresowanie inwestorów różnymi formatami i typami aktywów, znajdującymi się zarówno w większych jak i mniejszych miejscowościach. Dostępne na rynku produkty umożliwiają także zakupy oportunistyczne i związane z przebudową. W najbliższym czasie nie przewidujemy transakcji najlepszymi centrami handlowymi, gdyż rozbieżności pomiędzy oczekiwaniami cenowymi sprzedających i kupujących jeszcze stoją na drodze finalizacji transakcji.

Sektor handlowy zakończył 2023 r. z łącznym wolumenem 430 mln euro. Najbardziej znaczącą transakcją był debiut FREY. Francuski inwestor sfinalizował w trzecim kwartale przejęcie Parku Handlowego Matarnia w Gdańsku za ponad 100 mln euro. Inny debiutant, austriacki family office wprowadzony na rynek przez zespół Avison Young, zainwestował w 2 obiekty typu convenience w województwie śląskim. Spodziewamy się, że w najbliższych miesiącach rynek nieruchomości handlowych w Polsce będzie zdominowany głównie przez aktywa oportunistyczne i typu value-add. Niemniej jednak, mamy coraz większą liczbę nowych obiektów typu convenience i parków handlowych w budowie, dlatego tego typu formaty będą również interesujące dla inwestorów poszukujących stabilnych produktów inwestycyjnych o długim WAULT.

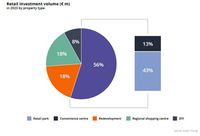

Parki handlowe stanowią niezmiennie wiarygodną i bezpieczną opcję inwestycyjną. W 2023 roku parki handlowe i obiekty typu convenience stanowiły 56% całkowitego wolumenu inwestycyjnego w sektorze a także odpowiadały za ok. połowę liczby zrealizowanych transakcji. W 2023 roku utrzymywał się również popyt na regionalne galerie handlowe i obiekty przeznaczone do przebudowy.

W nadchodzących kwartałach sektor handlowy niezmiennie będzie przyciągał inwestorów parkami handlowymi i aktywami typu convenience, które pozostają bezpiecznym rodzajem inwestycji. Z drugiej strony inwestorzy zainteresowani wyższymi zwrotami będą nadal poszukiwać atrakcyjnych cenowo centrów handlowych w mniejszych miastach, a także aktywów oportunistycznych z planami przebudowy. Konkurencyjne ceny i atrakcyjne lokalizacje starszych centrów handlowych sprawiają, że stanowią one ciekawą alternatywę o wyższym zwrocie z inwestycji.

- 430 milionów euro – całkowity wolumen sektora w 2023

- 13/27 transakcji parkami handlowymi i obiektami typu convenience

- 2 nowych graczy na rynku, przyciągniętych atrakcyjnością parków handlowych

fot. mat. prasowe

Inwestycje w sektorze handlowym

W 2023 roku parki handlowe i obiekty typu convenience stanowiły 56% całkowitego wolumenu inwestycyjnego w sektorze a także odpowiadały za ok. połowę liczby zrealizowanych transakcji.

Sektor biurowy

Testowanie elastyczności inwestorów

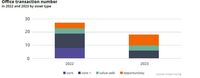

W 2023 roku nastąpił zauważalny wzrost zainteresowania inwestorów starszymi budynkami biurowymi typu value-add i oportunistycznymi. Ponad 60% wolumenu transakcji na polskim rynku inwestycji biurowych dotyczyło właśnie tego typu nieruchomości, z których wiele było przeznaczonych do przebudowy. Trend ten wynika po części z niedoboru gruntów pod zabudowę. W związku z tym rozważa się wyburzenie takich budynków lub zmianę ich funkcji, np. przekształcenie w PRS, mieszkania studenckie lub inne alternatywne przeznaczenie. Inwestycje te są szczególnie poszukiwane przez inwestorów, którzy koncentrują się na osiąganiu wysokich zwrotów.

W ubiegłym roku te klasy aktywów stanowiły dwie trzecie sfinalizowanych transakcji, co oznacza znaczny wzrost w porównaniu z rokiem 2022, w którym dominowały transakcje typu core i core+. Zespół Avison Young odegrał kluczową rolę w kształtowaniu krajobrazu inwestycji biurowych, pośrednicząc w prawie jednej trzeciej rynku pod względem wolumenu. W przeciwieństwie do poprzedniego roku, regionalne budynki biurowe stanowiły zaledwie 2 z 18 zawartych transakcji biurowych.

Warszawa odpowiada za 97% całkowitego wolumenu sektora, przy czym znaczące 76% transakcji miało miejsce w obszarach biurowych poza centrum miasta. Trend ten jest ściśle powiązany z charakterem nabywanych nieruchomości. I jest mało prawdopodobne, aby zmieniło się to w najbliższej przyszłości. Chociaż obserwujemy zainteresowania inwestorów głównymi aktywami w najlepszych lokalizacjach, takich jak warszawskie CBD i nowoczesne budynki w centrach miast regionalnych, to wysoki wolumen transakcji nadal stanowi wyzwanie. Oczekuje się, że ten scenariusz doprowadzi do bardziej zniuansowanego i ustrukturyzowanego podejścia w procesie nabywania nieruchomości.

- 429 milionów euro – całkowity wolumen inwestycyjny sektora w 2023

- 16 / 18 transakcji zrealizowanych w Warszawie

- Gwałtowny wzrost liczby transakcji oportunistycznych w 2023

fot. mat. prasowe

Inwestycje w sektorze biurowym

W 2023 roku nastąpił zauważalny wzrost zainteresowania inwestorów starszymi budynkami biurowymi typu value-add i oportunistycznymi. Ponad 60% wolumenu transakcji na polskim rynku inwestycji biurowych dotyczyło właśnie tego typu nieruchomości.

PRS

10-ta rocznica

Pomimo spowolnienia aktywności zakupowej w sektorze PRS, inwestorzy aktywnie monitorują rynek. Dostępność produktu jest jednak ograniczona ze względu na obecne warunki panujące na rynku mieszkaniowym. Deweloperzy często wolą sprzedawać mieszkania bezpośrednio klientom indywidualnym niż całe nieruchomości funduszom inwestycyjnym.

W 2023 roku wartość zamkniętych transakcji mieszkaniowych wyniosła około 150 mln euro. Dynamikę sektora hamuje ograniczona dostępność gruntów pod nowe projekty oraz wysokie koszty budowy. W związku z tym, że nabywanie gruntów coraz częściej przypomina "konkursy piękności", inwestorzy są bardziej otwarci na rozważanie zakupu starszych budynków biurowych, z możliwością ich wyburzenia lub przekształcenia na funkcję PRS. Znamiennym przykładem tego trendu jest sprzedaż biurowca Obrzeżna Center w Warszawie, w której pośredniczył zespół Avison Young, przeznaczonego pod zabudowę mieszkaniową.

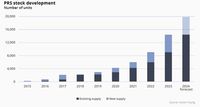

W 2024 roku polski rynek PRS będzie obchodził dziesięciolecie od inauguracyjnej transakcji w 2014 r., zainicjowanej przez Fundusz Mieszkań na Wynajem w Poznaniu. Choć w porównaniu do swoich zachodnioeuropejskich odpowiedników, rynek ten wciąż znajduje się na wczesnym etapie rozwoju, wykazuje on znaczną dynamikę. Jeśli wszystkie projekty zaplanowane do ukończenia w 2024 roku zostaną sfinalizowane zgodnie z planem, rynek doświadczy pięciokrotnego wzrostu w ciągu pięciu lat. Wiodącym graczem w polskim krajobrazie PRS jest Resi 4 Rent, który może pochwalić się ponad 4000 działających lokali, a dodatkowe 4300 jest obecnie w budowie.

Spodziewamy się, że polski rynek przyciągnie zarówno lokalnych, jak i zagranicznych inwestorów, którzy mogą uzyskać wyższe zwroty z inwestycji w tym sektorze niż na rynkach Europy Zachodniej. Biorąc pod uwagę rozwój sektora PRS, wydaje się, że rok 2024 może przynieść powstanie kolejnych platform, tworzonych w układzie deweloper-inwestor, co docelowo zwiększy bazę produktową do zakupu przez obecne i napływające do Polski fundusze inwestycyjne.

fot. mat. prasowe

Sektor PRS

Jeśli wszystkie projekty zaplanowane do ukończenia w 2024 roku zostaną sfinalizowane zgodnie z planem, rynek doświadczy pięciokrotnego wzrostu w ciągu pięciu lat.

Gotowi na 2024?

Obecnie rynek jest eksplorowany głównie przez inwestorów poszukujących okazji. Sytuacja ta raczej nie ulegnie zmianie w najbliższym czasie. Niepewność geopolityczna i okazje na lokalnych rynkach powstrzymują zachodnioeuropejskie fundusze instytucjonalne przed inwestowaniem w Polsce na większą skalę. Nowi zagraniczni gracze, którzy nie są jeszcze obecni na polskim rynku, ale analizowali potencjalne projekty w przeszłości, również czekają. Mogą jednak rozważyć niektóre klasy aktywów, jeśli chodzi o większe platformy lub bardziej skomplikowane struktury.

Stopy kapitalizacji dla najlepszych nieruchomości wykazują tendencję do stabilizacji we wszystkich sektorach rynku. Chociaż banki nadal uważnie przyglądają się projektom, które mają sfinansować, przewiduje się spadek stóp procentowych w pewnym momencie w tym roku. Sytuacja ta może zatem przyspieszyć działania inwestycyjne, na początku głównie wśród oportunistycznych nabywców. Ponadto spodziewamy się wzrostu aktywności w zakresie refinansowania i renegocjacji istniejących warunków finansowania, szczególnie pięcioletnich kredytów udzielonych na ogromne kwoty w rekordowym wolumenowo 2019 r. Może to zmusić niektórych właścicieli do zbycia swoich aktywów lub poszukiwania alternatywnych sposobów wyjścia z inwestycji. Z tego powodu niektóre duże transakcje, których nie doświadczyliśmy w 2023 roku, mogą się w końcu pojawić.

Kwestie związane z ESG, które są coraz częściej uwzględniane w strategiach inwestycyjnych funduszy, w szczególności instytucjonalnych, pozostaną również ważnym czynnikiem wpływającym na zakup nieruchomości. Aspekt ten będzie również kluczowym elementem w pozyskiwaniu finansowania z banków.

Czy będzie to lepszy czy gorszy rok? Wydaje się, że rok 2024 będzie na pewno ciekawy. Zmniejszy się różnica w oczekiwaniach cenowych pomiędzy sprzedającymi a kupującymi, co z kolei przełoży się na zwiększoną aktywność inwestorów we wszystkich sektorach rynku i – oby! - wyższy wolumen inwestycyjny. Wiemy o dziesiątkach transakcji, które są w toku i powinny zostać sfinalizowane jeszcze w tym roku.

Paulina Brzeszkiewicz-Kuczyńska, Research and Data Manager w

![Inwestycje w nieruchomości komercyjne, czyli cenowy impas [© lawcain - Fotolia.com] Inwestycje w nieruchomości komercyjne, czyli cenowy impas](https://s3.egospodarka.pl/grafika2/rynek-inwestycyjny/Inwestycje-w-nieruchomosci-komercyjne-czyli-cenowy-impas-259488-150x100crop.jpg) Inwestycje w nieruchomości komercyjne, czyli cenowy impas

Inwestycje w nieruchomości komercyjne, czyli cenowy impas

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Nieruchomości komercyjne w Polsce na zwolnionych obrotach w I połowie 2023 [© pixabay.com] Nieruchomości komercyjne w Polsce na zwolnionych obrotach w I połowie 2023](https://s3.egospodarka.pl/grafika2/rynek-inwestycyjny/Nieruchomosci-komercyjne-w-Polsce-na-zwolnionych-obrotach-w-I-polowie-2023-253661-150x100crop.jpg)

![Parki handlowe wyhamowały, biura spowolniły [© pixabay.com] Parki handlowe wyhamowały, biura spowolniły](https://s3.egospodarka.pl/grafika2/rynek-inwestycyjny/Parki-handlowe-wyhamowaly-biura-spowolnily-253023-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne - duża aktywność i mała skala [© beeboys - Fotolia.com] Inwestycje w nieruchomości komercyjne - duża aktywność i mała skala](https://s3.egospodarka.pl/grafika2/inwestycje-w-nieruchomosci-komercyjne/Inwestycje-w-nieruchomosci-komercyjne-duza-aktywnosc-i-mala-skala-256014-150x100crop.jpg)

![Rosną inwestycje w nieruchomości komercyjne. Powrót zaufania inwestorów? [© Freepik] Rosną inwestycje w nieruchomości komercyjne. Powrót zaufania inwestorów?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Rosna-inwestycje-w-nieruchomosci-komercyjne-Powrot-zaufania-inwestorow-264546-150x100crop.jpg)

![Magazyny i nieruchomości handlowe wciąż dają zarobić [© Dimitris Vetsikas z Pixabay] Magazyny i nieruchomości handlowe wciąż dają zarobić](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Magazyny-i-nieruchomosci-handlowe-wciaz-daja-zarobic-259980-150x100crop.jpg)

![Wartość inwestycji w nieruchomości komercyjne podwoiła się w 2024 roku [© moerschy z Pixabay] Wartość inwestycji w nieruchomości komercyjne podwoiła się w 2024 roku](https://s3.egospodarka.pl/grafika2/nieruchomosci-komercyjne/Wartosc-inwestycji-w-nieruchomosci-komercyjne-podwoila-sie-w-2024-roku-264189-150x100crop.jpg)

![Biurowce: najemcy aktywni jak przed pandemią [© djedj z Pixabay] Biurowce: najemcy aktywni jak przed pandemią](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Biurowce-najemcy-aktywni-jak-przed-pandemia-257999-150x100crop.jpg)

![21 nowych biurowców na rynkach regionalnych [© Mike Mareen - Fotolia.com] 21 nowych biurowców na rynkach regionalnych](https://s3.egospodarka.pl/grafika2/rynek-biurowy/21-nowych-biurowcow-na-rynkach-regionalnych-258074-150x100crop.jpg)

![Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r [© Freepik] Handel zagraniczny I-II 2025. Eksport spadł o 5%, a import wzrósł o 1,1% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-II-2025-Eksport-spadl-o-5-a-import-wzrosl-o-1-1-r-r-266067-150x100crop.jpg)

![Najszybszy internet mobilny i 5G w III 2025 roku [© Freepik] Najszybszy internet mobilny i 5G w III 2025 roku](https://s3.egospodarka.pl/grafika2/internet-mobilny/Najszybszy-internet-mobilny-i-5G-w-III-2025-roku-266062-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym [© Freepik] Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym](https://s3.egospodarka.pl/grafika2/nakaz-zaplaty/Sprzeciw-od-nakazu-zaplaty-w-elektronicznym-postepowaniu-upominawczym-265987-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)