Prywatyzacja energetyki nabiera tempa

2010-07-06 12:13

Przeczytaj także: Orlen, Tauron i Enea potrzebują szybszych zmian prawnych

Ponadto, w ubiegłym tygodniu rząd rozpoczął ponownie proces sprzedaży większościowego pakietu akcji, trzeciej pod względem udziałów w rynku, grupy energetycznej ENEA S.A. Jednocześnie trwa też proces sprzedaży udziałów Skarbu Państwa w kilku innych firmach energetycznych. Zdaniem Fitch, Polska jest obecnie jedynym krajem w Europie, który przeprowadza tak duży proces prywatyzacji sektora energetycznego. Trzy największe grupy energetyczne, PGE Polska Grupa Energetyczna S.A. (PGE, ”BBB+”/ perspektywa stabilna), Tauron oraz ENEA, mające około 60% udziału w krajowym wytwarzaniu energii elektrycznej i około 70% w dystrybucji i sprzedaży, są notowane na Giełdzie Papierów Wartościowych w Warszawie.“IPO Tauronu przeprowadzone w trudnych warunkach dla rynku akcji ma mniej pozytywny wpływ na profil kredytowy Spółki w porównaniu do ofert pierwotnych spółek PGE i ENEA z 2009 i 2008 roku”, mówi Arkadiusz Wicik, dyrektor w europejskim zespole energetycznym agencji Fitch. “Zarówno PGE jak i ENEA znacznie podwyższyły kapitały w wyniku emisji nowych akcji w ramach IPO, co pozwoliło im na uzyskanie nadwyżki środków pieniężnych przed planowanym zwiększeniem nakładów inwestycyjnych w najbliższych kilku latach, podczas gdy w przypadku oferty pierwotnej Tauronu sprzedana została jedynie część akcji Skarbu Państwa”, dodaje.

W wyniku tego Tauron będzie musiał sfinansować większą część swoich średnioterminowych nakładów inwestycyjnych ze źródeł zewnętrznych w porównaniu do PGE i ENEA. Zmniejszenie udziału Skarbu Państwa w Tauronie do około 34% po IPO nie ma wpływu na ratingi Spółki, ponieważ- zgodnie z polityką energetyczną Polski- Skarb Państwa utrzyma kontrolę właścicielską w Tauronie do 2030 roku.

Prywatyzacja polskiej energetyki stanowi istotną część rządowego planu prywatyzacji, według którego Skarb Państwa planuje w 2010 roku pozyskać 25 mld zł w ramach finansowania deficytu budżetowego. Zdaniem Fitch, prywatyzacja energetyki ma umiarkowanie pozytywny wpływ na wiarygodność kredytową sektora, dzięki poprawie przejrzystości i wzmocnieniu ładu korporacyjnego.

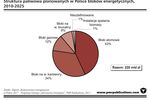

Plany prywatyzacyjne na drugą połowę tego roku zakładają sprzedaż większościowych pakietów akcji w kilku dużych spółkach energetycznych – 51% akcji ENEA, pakiet 83% akcji czwartej grupy energetycznej Energa S.A., na który PGE i czeski CEZ, a.s. (”A-”/perspektywa stabilna) złożyły oferty i które znalazły się na krótkiej liście wśród pięciu oferentów oraz 50% akcji w Zespole Elektrowni Pątnów - Adamów - Konin SA (ZE PAK). Te transakcje mogą zmienić układ sił w sektorze poprzez zwiększenie obecności firm zagranicznych, która do tej pory była niewielka, lub przez wzmocnienie pozycji spółek krajowych.

Fitch uważa, że - ze względu na nadwyżkę środków pieniężnych netto Grupy - potencjalna akwizycja spółki Energa S.A. przez PGE nie doprowadzi do natychmiastowej presji na ratingi PGE. Jednak akwizycja Energi, w celu utrzymania wskaźnika dźwigni finansowej poniżej 2,5 zgodnie ze średnioterminową polityką finansową Spółki, może ograniczyć wzrost nakładów inwestycyjnych PGE w latach 2013-2014. W takiej sytuacji, planowana sprzedaż aktywów spoza działalności podstawowej mogłaby zwiększyć elastyczność finansową Grupy. Akwizycja Energi może wzmocnić profil biznesowy PGE dzięki bardziej zrównoważonej pozycji na rynku w zakresie wytwarzania energii oraz dystrybucji i sprzedaży i zwiększeniu udziału regulowanych przepływów pieniężnych.

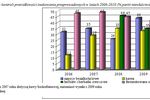

PGE i Tauron mają obecnie silną pozycję finansową z niskim zadłużeniem. Fitch prognozuje, że w wyniku nowego zadłużenia zaciągniętego na współfinansowanie znacznych nakładów inwestycyjnych obie spółki zwiększą wskaźnik dźwigni finansowej do około 2-2,5 w latach 2013-2014. Taki poziom dźwigni będzie w dalszym ciągu zgodny z obecnym poziomem ratingów i podobny do prognozowanej, średnioterminowej dźwigni finansowej innych środkowoeuropejskich firm energetycznych ocenianych przez Fitch.

![PGE z Energą i Enea z Tauronem? Ceny energii w górę [© danischneider17 - Fotolia.com] PGE z Energą i Enea z Tauronem? Ceny energii w górę](https://s3.egospodarka.pl/grafika2/PGE/PGE-z-Energa-i-Enea-z-Tauronem-Ceny-energii-w-gore-154206-150x100crop.jpg) PGE z Energą i Enea z Tauronem? Ceny energii w górę

PGE z Energą i Enea z Tauronem? Ceny energii w górę

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![PKPP Lewiatan przeciw fuzji PGE z Energa SA [© Syda Productions - Fotolia.com] PKPP Lewiatan przeciw fuzji PGE z Energa SA](https://s3.egospodarka.pl/grafika/rynek-energii/PKPP-Lewiatan-przeciw-fuzji-PGE-z-Energa-SA-d8i3B3.jpg)

![Prywatyzacja Enei nieudana [© Syda Productions - Fotolia.com] Prywatyzacja Enei nieudana](https://s3.egospodarka.pl/grafika/Enea/Prywatyzacja-Enei-nieudana-d8i3B3.jpg)

![Sektor energetyczny: w 2016 r. kontynuacja kłopotów? [© thepoo - Fotolia.com] Sektor energetyczny: w 2016 r. kontynuacja kłopotów?](https://s3.egospodarka.pl/grafika2/rynek-energetyczny/Sektor-energetyczny-w-2016-r-kontynuacja-klopotow-171033-150x100crop.jpg)

![GE, KGHM, Tauron i Enea mogą budować elektrownię atomową [© laurenthuet - Fotolia.com] GE, KGHM, Tauron i Enea mogą budować elektrownię atomową](https://s3.egospodarka.pl/grafika2/koncentracja/GE-KGHM-Tauron-i-Enea-moga-budowac-elektrownie-atomowa-144639-150x100crop.jpg)

![Polska energetyka przed wyzwaniami [© christian42 - Fotolia.com] Polska energetyka przed wyzwaniami](https://s3.egospodarka.pl/grafika/rynek-energii/Polska-energetyka-przed-wyzwaniami-zaGbha.jpg)

![Rynek energii w Polsce 2010 [© christian42 - Fotolia.com] Rynek energii w Polsce 2010](https://s3.egospodarka.pl/grafika/rynek-energii/Rynek-energii-w-Polsce-2010-zaGbha.jpg)

![GUS: ceny produktów rolnych w III 2025 wzrosły o 10% r/r [© Freepik] GUS: ceny produktów rolnych w III 2025 wzrosły o 10% r/r](https://s3.egospodarka.pl/grafika2/rynek-rolny/GUS-ceny-produktow-rolnych-w-III-2025-wzrosly-o-10-r-r-266260-150x100crop.jpg)

![Gorsze nastroje konsumenckie Polaków w IV 2025 [© Freepik] Gorsze nastroje konsumenckie Polaków w IV 2025](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Gorsze-nastroje-konsumenckie-Polakow-w-IV-2025-266259-150x100crop.jpg)

![Technologie i innowacje przyspieszają wzrost gospodarczy [© Freepik] Technologie i innowacje przyspieszają wzrost gospodarczy](https://s3.egospodarka.pl/grafika2/wzrost-gospodarczy/Technologie-i-innowacje-przyspieszaja-wzrost-gospodarczy-266232-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu [© Freepik] Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu [© Freepik]](https://s3.egospodarka.pl/grafika2/majowka/Na-majowke-2025-wydamy-srednio-249-zl-mniej-niz-rok-temu-266218-50x33crop.jpg) Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu

Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu

![Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy [© Freepik] Spółka komandytowa nie musi płacić VAT od wypłaconej dywidendy](https://s3.egospodarka.pl/grafika2/wyplata-dywidendy/Spolka-komandytowa-nie-musi-placic-VAT-od-wyplaconej-dywidendy-266265-150x100crop.jpg)

![Oferta mieszkań na wynajem mocno odbiła w I kw. 2025 [© Freepik] Oferta mieszkań na wynajem mocno odbiła w I kw. 2025](https://s3.egospodarka.pl/grafika2/mieszkania-na-wynajem/Oferta-mieszkan-na-wynajem-mocno-odbila-w-I-kw-2025-266264-150x100crop.jpg)

![O 21,7% r/r więcej pożyczek celowych w I kw. 2025 [© Freepik] O 21,7% r/r więcej pożyczek celowych w I kw. 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-21-7-r-r-wiecej-pozyczek-celowych-w-I-kw-2025-266258-150x100crop.jpg)

![Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik] Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Jakie-wynagrodzenie-na-umowie-o-prace-i-B2B-Duze-roznice-i-szerokie-widelki-266257-150x100crop.jpg)

![Mój Biznes - nowe ubezpieczenie Allianz Polska dla franczyzobiorców [© Freepik] Mój Biznes - nowe ubezpieczenie Allianz Polska dla franczyzobiorców](https://s3.egospodarka.pl/grafika2/Moj-Biznes/Moj-Biznes-nowe-ubezpieczenie-Allianz-Polska-dla-franczyzobiorcow-266252-150x100crop.jpg)