Debiuty giełdowe w Europie w III kw. 2010r.

2010-10-08 11:34

Przeczytaj także: IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

Największym IPO na GPW w okresie lipiec – wrzesień była oferta akcji Zakładów Przemysłu Cukierniczego Otmuchów o wartości 19 mln euro. Pozostałe dwa IPO na rynku głównym to oferta Harper Hygienics (artykuły osobiste i gospodarstwa domowego) o wartości 13 mln euro oraz Rank Progress (nieruchomości) o wartości 12 mln euro. Trzy wymienione spółki pozyskały łącznie 44 mln euro, co stanowiło 73% wartości wszystkich IPO w Warszawie w minionym kwartale. Spółki debiutujące w trzecim kwartale 2010 r. na NewConnect pozyskały łącznie 16 mln euro, przy czym średnia wartość oferty wyniosła około 0,6 mln euro (podobnie do drugiego kwartału 2010 r.). Największym IPO była oferta spółki Mabion (farmaceutyki i biotechnologia) o wartości 5,7 mln euro. W dwóch przypadkach (Copernicus Securities oraz Intercapital Property Development Adsic) miało miejsce jedynie dopuszczenie akcji do obrotu bez przeprowadzania oferty. Warto podkreślić, że w przypadku Intercapital Property Development Adsic, bułgarskiej spółki działającej w branży nieruchomości, akcje tej spółki są notowane jednocześnie na NewConnect oraz na rynku głównym giełdy w Sofii.

fot. mat. prasowe

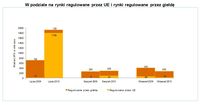

Rynki regulowane przez UE i przez giełdę

Rynki regulowane przez UE i przez giełdę

Odnosząc się do perspektyw i zmian na rynku w najbliższym czasie, Jacek Socha, wiceprezes PwC w Polsce, dodaje: „Inwestorzy giełdowi skupiają już uwagę na czwartym kwartale, w którym należy się spodziewać kilku poważnych ofert. Bez wątpienia najważniejszym wydarzeniem nadchodzących tygodni będą zapisy na akcje oraz debiut GPW, nie tylko z punktu widzenia inwestorów zainteresowanych tą ofertą, ale i całego polskiego rynku kapitałowego.”

fot. mat. prasowe

Informacje o badaniu

Ankieta IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie w najważniejszych segmentach rynku akcji (włączając w to giełdy w Austrii, Belgii, Danii, Francji, Grecji, Hiszpanii, Holandii, Irlandii, Luksemburgu, Niemczech, Norwegii, Polsce, Portugalii, Szwajcarii, Szwecji, Wielkiej Brytanii i Włoszech) i jest przeprowadzana kwartalnie. Opcje nadsubskrypcji („greenshoe offerings”), debiuty podmiotów, które przeprowadzały wcześniej pierwotną ofertę publiczną na jednym z rynków objętych niniejszą ankietą oraz przeniesienie pomiędzy rynkami w zakresie jednej giełdy nie zostały uwzględnione w statystykach. Ankieta dotyczy okresu od 1 lipca do 30 września 2010 r. i została sporządzona w oparciu o daty debiutów akcji lub praw do akcji.

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg) IPO w Europie: spadek aktywności w III kwartale 2024 roku

IPO w Europie: spadek aktywności w III kwartale 2024 roku

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Sytuacja na rynku pracy we IX 2010 r. [© Scanrail - Fotolia.com] Sytuacja na rynku pracy we IX 2010 r.](https://s3.egospodarka.pl/grafika/rynek-pracy/Sytuacja-na-rynku-pracy-we-IX-2010-r-apURW9.jpg)

![8 marca: bardziej święto równości płci niż Dzień Kobiet [© Freepik] 8 marca: bardziej święto równości płci niż Dzień Kobiet](https://s3.egospodarka.pl/grafika2/rownosc-plci/8-marca-bardziej-swieto-rownosci-plci-niz-Dzien-Kobiet-265202-150x100crop.jpg)

![Wynagrodzenia przyszłości: payroll, czyli nowe trendy listy płac [© Freepik] Wynagrodzenia przyszłości: payroll, czyli nowe trendy listy płac](https://s3.egospodarka.pl/grafika2/wynagrodzenie-za-prace/Wynagrodzenia-przyszlosci-payroll-czyli-nowe-trendy-listy-plac-265193-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Ceny mieszkań w I 2025. Spadki są zbyt małe [© Ryusuke Komori - Fotolia.com] Ceny mieszkań w I 2025. Spadki są zbyt małe [© Ryusuke Komori - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-I-2025-Spadki-sa-zbyt-male-265110-50x33crop.jpg) Ceny mieszkań w I 2025. Spadki są zbyt małe

Ceny mieszkań w I 2025. Spadki są zbyt małe

![Influencer marketing pod lupą - Chajzer, Doda i Rozenek-Majdan ukarani przez UOKiK [© Freepik] Influencer marketing pod lupą - Chajzer, Doda i Rozenek-Majdan ukarani przez UOKiK](https://s3.egospodarka.pl/grafika2/UOKiK/Influencer-marketing-pod-lupa-Chajzer-Doda-i-Rozenek-Majdan-ukarani-przez-UOKiK-265201-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![HoReCa i turystyka z długami na ponad 441 mln zł [© Freepik] HoReCa i turystyka z długami na ponad 441 mln zł](https://s3.egospodarka.pl/grafika2/HoReCa/HoReCa-i-turystyka-z-dlugami-na-ponad-441-mln-zl-265196-150x100crop.jpg)

![Pasażerka wygrała od Ryanair odszkodowanie za opóźniony lot [© Markus Winkler z Pixabay] Pasażerka wygrała od Ryanair odszkodowanie za opóźniony lot](https://s3.egospodarka.pl/grafika2/odszkodowanie-za-opozniony-lot/Pasazerka-wygrala-od-Ryanair-odszkodowanie-za-opozniony-lot-265194-150x100crop.jpg)