Właściwie dobrany i wprowadzony program motywacyjny oparty na akcjach daje pracodawcy szereg możliwości związanych nie tylko z bezpośrednim wynagradzaniem pracowników, ale również z ich motywacją, retencją czy utrzymaniem odpowiedniego poziomu ich zaangażowania w pracę. Jest to rozwiązanie, które powinni wziąć pod uwagę przedsiębiorcy planując zarządzanie pracownikami. Dodatkowym atutem są nowe możliwości optymalizacji podatkowych poszczególnych modeli programów - oceniają eksperci firmy doradczej Deloitte.

Przeczytaj także:

Motywowanie pracowników: system kafeteryjny

Programy motywacyjne występujące w Polsce to przede wszystkim rozwiązania zaadoptowane od spółek matek posiadających swoją siedzibę za granicą. Zwykle są one adresowane do kluczowych osób w firmie, z uwagi na stanowisko zajmowane w globalnej siatce płac, natomiast zasady uczestnictwa w programie i wartość przyznanej nagrody nie są do końca powiązane z wynikami polskiej firmy. Kryteria uczestnictwa są dość rozbudowane – pod uwagę brana jest nie tylko nagroda i retencja, ale również ocena pracy samego pracownika i wyniki całej spółki. „Propozycje polskich pracodawców w tym zakresie charakteryzują się większym naciskiem na element nagrody dla pracownika oraz ewentualne oszczędności podatkowe. Słabo rozbudowane są mechanizmy zachęcające pracowników do utrzymywania odpowiedniej ilości akcji własnej spółki, a pracownicy zwykle zbywają akcje w pierwszym możliwym momencie” – mówi Maja Zabawska, Menedżer w dziale Doradztwa Podatkowego Deloitte.

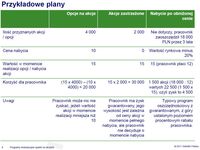

Przykładowe plany

Przykładowe plany

Wśród możliwych wariantów programów akcyjnych najpopularniejsze są opcje na akcje. Pracownik otrzymuje opcję – prawo do nabycia akcji w przyszłości po z góry ustalonej cenie, najczęściej jest to wartość rynkowa akcji z daty przyznania opcji. Ważnym aspektem tego modelu jest kwestia ich opodatkowania - różnica pomiędzy ceną rynkową, a tą zapłaconą przez pracownika jest przychodem podlegającym opodatkowaniu według stawek progresywnych. Natomiast sprzedaż akcji i ewentualny dochód zaliczany jest do kapitałów pieniężnych opodatkowanych stawką 19%. Alternatywą są akcje zastrzeżone, gdzie pracownik otrzymuje papiery wartościowe, jednak z ograniczeniem ich zbywalności. Wtedy wartość akcji z daty ustania ograniczeń jest co do zasady uznawana za przychód opodatkowany według skali, a przy sprzedaży akcji pracownik uzyskuje przychód z kapitałów pieniężnych. Warto zauważyć, że w przypadku akcji zastrzeżonych pracownik zawsze uzyska korzyść stanowiącą iloczyn otrzymanych akcji oraz ich wartości z daty ustania ograniczeń.

![Kafeteryjny system motywacyjny [© endostock - Fotolia.com] Kafeteryjny system motywacyjny](https://s3.egospodarka.pl/grafika/motywowanie-pracownikow/Kafeteryjny-system-motywacyjny-r420Ug.jpg) Kafeteryjny system motywacyjny

Kafeteryjny system motywacyjny

![Jak motywować pracownika? [© endostock - Fotolia.com] Jak motywować pracownika?](https://s3.egospodarka.pl/grafika/motywacja-pracownika/Jak-motywowac-pracownika-r420Ug.jpg)

![Spada motywacja pracowników [© Scanrail - Fotolia.com] Spada motywacja pracowników](https://s3.egospodarka.pl/grafika/motywowanie-pracownikow/Spada-motywacja-pracownikow-apURW9.jpg)

![Motywacja pozapłacowa coraz popularniejsza [© Scanrail - Fotolia.com] Motywacja pozapłacowa coraz popularniejsza](https://s3.egospodarka.pl/grafika/wynagrodzenie-pracownika/Motywacja-pozaplacowa-coraz-popularniejsza-apURW9.jpg)

![Motywacja pozafinansowa: co zamiast pieniędzy? [© endostock - Fotolia.com] Motywacja pozafinansowa: co zamiast pieniędzy?](https://s3.egospodarka.pl/grafika/motywowanie-pracownikow/Motywacja-pozafinansowa-co-zamiast-pieniedzy-r420Ug.jpg)

![Najlepsze sposoby motywowania do pracy [© Scanrail - Fotolia.com] Najlepsze sposoby motywowania do pracy](https://s3.egospodarka.pl/grafika/motywacja-do-pracy/Najlepsze-sposoby-motywowania-do-pracy-apURW9.jpg)

![Skuteczne metody motywacji pracowników [© endostock - Fotolia.com] Skuteczne metody motywacji pracowników](https://s3.egospodarka.pl/grafika/motywacja/Skuteczne-metody-motywacji-pracownikow-r420Ug.jpg)

![4 kluczowe zasady doceniania pracownika, o których powinien pamiętać dobry lider [© vgstudio - Fotolia.com] 4 kluczowe zasady doceniania pracownika, o których powinien pamiętać dobry lider](https://s3.egospodarka.pl/grafika2/efektywnosc-pracownikow/4-kluczowe-zasady-doceniania-pracownika-o-ktorych-powinien-pamietac-dobry-lider-258300-150x100crop.jpg)

![Po co się tworzy system premiowania? [© Tommy Lee Walker - Fotolia.com] Po co się tworzy system premiowania?](https://s3.egospodarka.pl/grafika2/system-premiowania/Po-co-sie-tworzy-system-premiowania-191040-150x100crop.jpg)

![Hakerzy mogą ingerować w wybory prezydenckie w Polsce [© freepik.com] Hakerzy mogą ingerować w wybory prezydenckie w Polsce](https://s3.egospodarka.pl/grafika2/dezinformacja/Hakerzy-moga-ingerowac-w-wybory-prezydenckie-w-Polsce-266134-150x100crop.jpg)

![Polski automotive vs UE i chińskie auta. Nie ma powodów do pesymizmu? [© © Rainer Plendl - Fotolia.com] Polski automotive vs UE i chińskie auta. Nie ma powodów do pesymizmu?](https://s3.egospodarka.pl/grafika2/branza-motoryzacyjna/Polski-automotive-vs-UE-i-chinskie-auta-Nie-ma-powodow-do-pesymizmu-266130-150x100crop.jpg)

![Phishing: cyberprzestępcy wabią na znane domeny [© weerapat1003 - Fotolia.com] Phishing: cyberprzestępcy wabią na znane domeny](https://s3.egospodarka.pl/grafika2/QR-kody/Phishing-cyberprzestepcy-wabia-na-znane-domeny-266128-150x100crop.jpg)

![Prognozy dla gospodarki: co wojna celna Trumpa zrobi z polskim PKB? [© ekaphon - stock.adobe.com] Prognozy dla gospodarki: co wojna celna Trumpa zrobi z polskim PKB?](https://s3.egospodarka.pl/grafika2/PKB-w-Polsce/Prognozy-dla-gospodarki-co-wojna-celna-Trumpa-zrobi-z-polskim-PKB-266127-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

II etap inwestycji Niebieski Bursztyn w Redzie w sprzedaży

II etap inwestycji Niebieski Bursztyn w Redzie w sprzedaży

![Wyjazd na Święta tańszy niż rok temu. Ceny paliw na stacjach z każdym dniem powinny spadać [© freepik.com] Wyjazd na Święta tańszy niż rok temu. Ceny paliw na stacjach z każdym dniem powinny spadać](https://s3.egospodarka.pl/grafika2/paliwo/Wyjazd-na-Swieta-tanszy-niz-rok-temu-Ceny-paliw-na-stacjach-z-kazdym-dniem-powinny-spadac-266132-150x100crop.jpg)

![ETF-y z Europy przyciągają kapitał z obu stron Atlantyku [© Freepik] ETF-y z Europy przyciągają kapitał z obu stron Atlantyku](https://s3.egospodarka.pl/grafika2/ETF/ETF-y-z-Europy-przyciagaja-kapital-z-obu-stron-Atlantyku-266118-150x100crop.jpg)

![7 konsekwencji niższych stóp procentowych [© Freepik] 7 konsekwencji niższych stóp procentowych](https://s3.egospodarka.pl/grafika2/stopy-procentowe/7-konsekwencji-nizszych-stop-procentowych-266125-150x100crop.jpg)

![Samochody elektryczne mniej popularne niż rowery? [© Freepik] Samochody elektryczne mniej popularne niż rowery?](https://s3.egospodarka.pl/grafika2/samochod-elektryczny/Samochody-elektryczne-mniej-popularne-niz-rowery-266102-150x100crop.jpg)