Debiuty giełdowe w Europie w II kw. 2011 r.

2011-07-07 13:54

W drugim kwartale 2011 r. na najważniejszych giełdach w Europie odnotowano 48% wzrost wartości pierwszych ofert publicznych (Initial Public Offering - IPO) w porównaniu do analogicznego okresu roku ubiegłego - wynika z najnowszej kwartalnej ankiety PwC (wcześniej PricewaterhouseCoopers) dotyczącej debiutów giełdowych (IPO Watch Europe). W ostatnich trzech miesiącach na europejskich rynkach wartościowo dominowały oferty spółek surowcowych.

Przeczytaj także: IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

Pod względem wartości ofert w drugim kwartale 2011 r. liderem ponownie okazał się Londyn, gdzie odnotowano oferty stanowiące aż 77% łącznej wartości wszystkich IPO w Europie w tym okresie. Dobra koniunktura na rynku surowców wsparła IPO Glencore, spółki zajmującej się obrotem surowcami naturalnymi, oraz Vallares, spółki inwestycyjnej z branży ropy naftowej i gazu. Te dwie londyńskie oferty stanowiły razem ponad 8,0 mld euro z 13,4 mld euro łącznej wartości ofert na głównych rynkach europejskich w drugim kwartale 2011 r. Spośród 134 IPO odnotowanych w minionym kwartale, pięć największych ofert stanowiło łącznie 9,4 mld euro.Na drugiej pozycji w Europie pod względem wartości ofert w drugim kwartale 2011 r. uplasowała się Deutsche Börse (959 mln euro), a na trzecim miejscu rynek warszawski. Łączna wartość ofert przeprowadzonych na GPW wyniosła 600 mln euro, co oznacza pięciokrotny wzrost w stosunku do pierwszego kwartału 2011 r. (121 mln euro). W analogicznym okresie 2010 r., głównie dzięki ofertom PZU oraz Tauron Polska Energia, łączna wartość IPO wyniosła 3.150 mln euro.

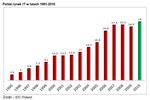

Pod względem liczby debiutów, GPW w Warszawie – podobnie jak w pierwszym kwartale – pozostawała pierwszym rynkiem w Europie. W okresie od kwietnia do czerwca 2011 r. na warszawskim parkiecie zadebiutowało łącznie 55 spółek (13 na rynku głównym i 42 na NewConnect) – tym samym został pobity rekord z pierwszego kwartału bieżącego roku, kiedy to na GPW odnotowano 45 debiutów. Dla porównania, w drugim kwartale 2010 r. na warszawskim rynku miało miejsce łącznie 25 IPO.

Tomasz Konieczny, partner w zespole ds. rynków kapitałowych PwC, stwierdził: „Na europejskich giełdach nadal odczuwa się niepokój związany z sytuacją gospodarczą niektórych krajów, w tym Grecji, co znajduje wyraz w rosnącej liczbie doniesień o odkładaniu planów IPO. Obawy te mają również wpływ na wyceny poszczególnych spółek, co z kolei prowadzi do rozbieżności pomiędzy oczekiwaniami emitentów a potencjalnych inwestorów. Kraje europejskie, znajdujące się pod silną presją ukierunkowaną na zmniejszenie zadłużenia, mogą w najbliższej przyszłości rozważać zakrojone na dużą skalę programy prywatyzacji majątku państwowego przez giełdę. Zdaniem PwC, może to przyczynić się do znacznego napływu inwestorów zainteresowanych takimi ofertami”.

W Stanach Zjednoczonych łączna wartość ofert przekroczyła 8,5 mld euro już drugi kwartał z rzędu, głównie za sprawą spółek z sektora technologicznego (takich jak Yandex i LinkedIn), których oferty stanowiły aż 36% łącznej wartości amerykańskich IPO.

Warto jednak odnotować, że w skali globalnej coraz większe zagrożenie dla pozycji Londynu stanowi rosnąca konkurencja, m.in. ze strony rynku w Hongkongu, który z coraz większym powodzeniem przyciąga ostatnio marki konsumenckie, takie jak Prada. PwC szacuje, że w Hongkongu do końca 2011 r. odbędzie się 110 IPO o łącznej wartości ok. 35 mld euro.

Jacek Socha, wiceprezes PwC w Polsce, dodał: "Trudne warunki rynkowe miały niekorzystny wpływ na aktywność IPO w całej Europie w drugim kwartale, będącym zazwyczaj jednym z najbardziej aktywnych okresów w roku kalendarzowym pod względem zarówno wartości ofert, jak i liczby debiutów. Inwestorzy są bardzo ostrożni w swoich decyzjach, a także bardziej sceptyczni wobec prognoz finansowych. Ostatnie europejskie IPO dowodzą, że inwestorzy w dalszym ciągu skłonni są zaufać emitentom, ale tylko tym oferującym akcje po cenie adekwatnej do aktualnej sytuacji na rynku. Mimo, iż warunki na rynku są trudne, to w nadchodzących miesiącach w dalszym ciągu spodziewamy się wielu transakcji, w tym również tych o dużej wartości. Sukcesem zakończyła się sprzedaż akcji Jastrzębskiej Spółki Węglowej o wartości prawie 1,5 mld euro, a dwa hiszpańskie banki – Banca Civica i Bankia – planują pozyskać łącznie ponad 5 mld euro”.

Przeczytaj także:

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku]() IPO w Europie: spadek aktywności w III kwartale 2024 roku

IPO w Europie: spadek aktywności w III kwartale 2024 roku

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg) IPO w Europie: spadek aktywności w III kwartale 2024 roku

IPO w Europie: spadek aktywności w III kwartale 2024 roku

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Rynek biurowy w regionach w I kw. 2025 [© Freepik] Rynek biurowy w regionach w I kw. 2025](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Rynek-biurowy-w-regionach-w-I-kw-2025-266311-150x100crop.jpg)

![Zatrudniasz pokolenie Z? Zobacz, co się liczy dla młodych pracowników [© Freepik] Zatrudniasz pokolenie Z? Zobacz, co się liczy dla młodych pracowników](https://s3.egospodarka.pl/grafika2/pokolenie-Z/Zatrudniasz-pokolenie-Z-Zobacz-co-sie-liczy-dla-mlodych-pracownikow-266309-150x100crop.jpg)

![Ceny ubezpieczeń na świecie: I kw. 2025 r. z kontynuacją spadków [© Freepik] Ceny ubezpieczeń na świecie: I kw. 2025 r. z kontynuacją spadków](https://s3.egospodarka.pl/grafika2/ubezpieczenia/Ceny-ubezpieczen-na-swiecie-I-kw-2025-r-z-kontynuacja-spadkow-266308-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik] Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik]](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Jakie-wynagrodzenie-na-umowie-o-prace-i-B2B-Duze-roznice-i-szerokie-widelki-266257-50x33crop.jpg) Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

![Najbardziej energochłonne sektory polskiej gospodarki mają 2,6 mld zł długów [© Freepik] Najbardziej energochłonne sektory polskiej gospodarki mają 2,6 mld zł długów](https://s3.egospodarka.pl/grafika2/przemysl-spozywczy/Najbardziej-energochlonne-sektory-polskiej-gospodarki-maja-2-6-mld-zl-dlugow-266316-150x100crop.jpg)

![Sprzedaż deweloperów giełdowych w I kw. 2025 wciąż w koniunkturalnym dołku [© Nikguy z Pixabay] Sprzedaż deweloperów giełdowych w I kw. 2025 wciąż w koniunkturalnym dołku](https://s3.egospodarka.pl/grafika2/deweloperzy/Sprzedaz-deweloperow-gieldowych-w-I-kw-2025-wciaz-w-koniunkturalnym-dolku-266315-150x100crop.jpg)

![Majówka 2025 na polskich drogach. Gdzie fotoradary, remonty i wypadki? [© Freepik] Majówka 2025 na polskich drogach. Gdzie fotoradary, remonty i wypadki?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2025-na-polskich-drogach-Gdzie-fotoradary-remonty-i-wypadki-266312-150x100crop.jpg)

![14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców [© Freepik] 14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców](https://s3.egospodarka.pl/grafika2/zmiany-w-prawie/14-zmian-w-prawie-dla-biznesu-Nie-wszystkie-uciesza-przedsiebiorcow-266290-150x100crop.jpg)

![Inwestowanie na giełdzie receptą na kryzys demograficzny, czyli baby bonds [© Freepik] Inwestowanie na giełdzie receptą na kryzys demograficzny, czyli baby bonds](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-recepta-na-kryzys-demograficzny-czyli-baby-bonds-266268-150x100crop.jpg)