Debiuty giełdowe w Europie w III kw. 2011 r.

2011-10-06 11:31

Przeczytaj także: IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

fot. mat. prasowe

Europa razem – liczba i wartość IPO

Europa razem – liczba i wartość IPO

W opinii ekspertów PwC nadchodzące tygodnie w dużej mierze zadecydują o tym, jak zapamiętamy 2011 r. pod względem aktywności na rynku IPO. W ostatnich tygodniach, w wyniku niepewnej sytuacji politycznej i rynkowej, aktywność na rynku IPO znacząco zmalała – łączna wartość ofert na głównych europejskich giełdach we wrześniu wyniosła zaledwie 23 mln euro. Niekorzystne nastroje wpłynęły m.in. na zawieszenie szacowanego na około 7 mld euro IPO państwowego organizatora gier liczbowych w Hiszpanii – Sociedad Estatal Loterias y Apuestas del Estado, które w okresie stabilnej sytuacji rynkowej spotkałoby się bez wątpienia z dużym zainteresowaniem ze strony inwestorów.

Tomasz Konieczny, partner w zespole ds. rynków kapitałowych PwC, stwierdził:

„Ostatnie miesiące roku na rynku IPO zazwyczaj cechuje największa aktywność, gdyż spółki sięgają wówczas po kapitał po zwyczajowo spokojniejszych letnich miesiącach. Jednak w tym roku, w obliczu bardzo trudnych warunków rynkowych, perspektywy na ostatni kwartał 2011 r. wydają się mało obiecujące, chyba, że nastąpiłaby radykalna zmiana nastrojów wśród inwestorów.”

fot. mat. prasowe

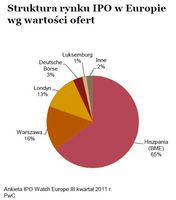

Struktura rynku IPO w Europie wg wartości ofert

Struktura rynku IPO w Europie wg wartości ofert

Pogorszenie sytuacji rynkowej zauważalne jest również w Stanach Zjednoczonych, gdzie w ostatnim kwartale liczba IPO spadła o 38% (z 32 do 20), a łączna wartość ofert o 42% (z 3,8 mld euro do 2,2 mld euro) w porównaniu z analogicznym okresem roku ubiegłego. Jednocześnie jednak rośnie liczba spółek, które rozpoczęły proces rejestracji emisji papierów wartościowych (ang. shelf registration) w amerykańskiej SEC – obecnie są to 74 spółki w porównaniu do 67 w trzecim kwartale 2010 r. Oznacza to, że emitenci za oceanem nie rezygnują z ofert publicznych, a jedynie czekają na poprawę nastrojów na rynku IPO.

fot. mat. prasowe

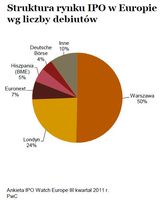

Struktura rynku IPO w Europie wg liczby debiutów

Struktura rynku IPO w Europie wg liczby debiutów

„Pomimo niepewności panującej na rynkach, duża grupa potencjalnych emitentów nie rezygnuje ze swoich planów dotyczących IPO, licząc na stabilizację na giełdach w ostatnich miesiącach 2011 r. Spółki, które czekają z ofertą akcji na lepszy moment, już teraz powinny w pełni przygotować się do przeprowadzenia IPO, gdy tylko perspektywy na rynkach finansowych ulegną poprawie.”

KOMENTARZ DO RYNKU POLSKIEGO

Oferta JSW trzecim największym IPO w Europie. Kolejny rekord liczby debiutów na NewConnect.

W trzecim kwartale na rynku głównym GPW odnotowano siedem IPO o łącznej wartości 1,4 mld euro. Spośród nich największymi były oferty spółek górniczych: Jastrzębskiej Spółki Węglowej (1,3 mld euro) oraz Coal Energy z siedzibą w Luksemburgu (56 mln euro). Na trzecim miejscu pod względem wartości uplasowało się IPO spółki AC (producent samochodowych instalacji LPG, wartość oferty 10 mln euro). Pozostałe cztery spółki, które zadebiutowały na rynku głównym, łącznie pozyskały 15,8 mln euro.

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg) IPO w Europie: spadek aktywności w III kwartale 2024 roku

IPO w Europie: spadek aktywności w III kwartale 2024 roku

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Dzień Własności Intelektualnej - jak bronić się przed cyberzagrożeniami? [© Freepik] Dzień Własności Intelektualnej - jak bronić się przed cyberzagrożeniami?](https://s3.egospodarka.pl/grafika2/wlasnosc-intelektualna/Dzien-Wlasnosci-Intelektualnej-jak-bronic-sie-przed-cyberzagrozeniami-266289-150x100crop.jpg)

![Praca tymczasowa antidotum na rosnące koszty pracodawcy? [© Freepik] Praca tymczasowa antidotum na rosnące koszty pracodawcy?](https://s3.egospodarka.pl/grafika2/zatrudnianie-pracownikow/Praca-tymczasowa-antidotum-na-rosnace-koszty-pracodawcy-266288-150x100crop.jpg)

![Co musi oferować atrakcyjne miejsce pracy? Widać presję na work-life balance [© Freepik] Co musi oferować atrakcyjne miejsce pracy? Widać presję na work-life balance](https://s3.egospodarka.pl/grafika2/miejsca-pracy/Co-musi-oferowac-atrakcyjne-miejsce-pracy-Widac-presje-na-work-life-balance-266281-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu [© Freepik] Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu [© Freepik]](https://s3.egospodarka.pl/grafika2/majowka/Na-majowke-2025-wydamy-srednio-249-zl-mniej-niz-rok-temu-266218-50x33crop.jpg) Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu

Na majówkę 2025 wydamy średnio 249 zł mniej niż rok temu

![Repolonizacja gospodarki. Przedsiębiorcy czekają na wsparcie polskiego kapitału i local contentu [© Freepik] Repolonizacja gospodarki. Przedsiębiorcy czekają na wsparcie polskiego kapitału i local contentu](https://s3.egospodarka.pl/grafika2/repolonizacja/Repolonizacja-gospodarki-Przedsiebiorcy-czekaja-na-wsparcie-polskiego-kapitalu-i-local-contentu-266287-150x100crop.jpg)

![Są chętni na domy deweloperskie, ale kolejek raczej nie będzie [© Freepik] Są chętni na domy deweloperskie, ale kolejek raczej nie będzie](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sa-chetni-na-domy-deweloperskie-ale-kolejek-raczej-nie-bedzie-266286-150x100crop.jpg)

![Nocleg na majówkę 2025 najdroższy w Zakopanem [© Tomasz Fudala z Pixabay] Nocleg na majówkę 2025 najdroższy w Zakopanem](https://s3.egospodarka.pl/grafika2/majowka/Nocleg-na-majowke-2025-najdrozszy-w-Zakopanem-266285-150x100crop.jpg)

![O 29% r/r więcej kredytów gotówkowych w III 2025 [© Alicja z Pixabay] O 29% r/r więcej kredytów gotówkowych w III 2025](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/O-29-r-r-wiecej-kredytow-gotowkowych-w-III-2025-266284-150x100crop.jpg)

![O zakupie mieszkania lub budowie domu myśli najwięcej Polaków od lat [© Freepik] O zakupie mieszkania lub budowie domu myśli najwięcej Polaków od lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/O-zakupie-mieszkania-lub-budowie-domu-mysli-najwiecej-Polakow-od-lat-266283-150x100crop.jpg)

![Renta dożywotnia: fundusze hipoteczne przekazały seniorom 7 mln zł [© Freepik] Renta dożywotnia: fundusze hipoteczne przekazały seniorom 7 mln zł](https://s3.egospodarka.pl/grafika2/seniorzy/Renta-dozywotnia-fundusze-hipoteczne-przekazaly-seniorom-7-mln-zl-266278-150x100crop.jpg)