Sprzedaż części przedsiębiorstwa sposobem na kryzys

2013-03-26 13:46

![Sprzedaż części przedsiębiorstwa sposobem na kryzys [© Kzenon - Fotolia.com] Sprzedaż części przedsiębiorstwa sposobem na kryzys](https://s3.egospodarka.pl/grafika2/badania-przedsiebiorcow/Sprzedaz-czesci-przedsiebiorstwa-sposobem-na-kryzys-115258-200x133crop.jpg)

Sprzedaż części przedsiębiorstwa sposobem na kryzys © Kzenon - Fotolia.com

Przeczytaj także: Proces przejęcia lub połączenia firmy

W niepewnej sytuacji ekonomicznej coraz trudniej jest osiągać wysokie zyski oraz oferować dywidendy zadowalające udziałowców. Dlatego zbycie części działalności coraz częściej traktowane jest, jako alternatywny sposób tworzenia wartości firmy i poprawy jej wyników finansowych. „Po latach intensywnej aktywności w obszarze przejęć wiele firm funkcjonuje w oparciu o nieefektywne, rozbudowane struktury organizacyjne, których wartość trudno jest ocenić nawet ich udziałowcom. Pozbycie się części przedsiębiorstwa, (która np. nie pasuje do nowej strategii) pozwala na zwiększenie zyskowności pozostałych segmentów biznesu. Taka decyzja nie jest więc krokiem wstecz, lecz etapem tworzenia wartości i wzmacniania firmy na przyszłość” – mówi Katarzyna Sermanowicz-Giza, Dyrektor w Dziale Doradztwa Finansowego Deloitte.fot. mat. prasowe

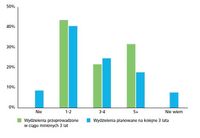

Liczba przeprowadzonych procesów wydzielenia czesci biznesu

Zaledwie osiem procent badanych twierdzi, że w ciągu najbliższych trzech lat firma nie zamierza zbyć żadnej części działalności, a niemal połowa deklaruje chęć zbycia trzech lub więcej.

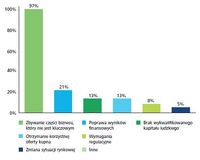

Pod młotek w pierwszej kolejności idą te części działalności, które nie są kluczowe dla danej organizacji. Na taką strategię wskazało aż 97 proc. respondentów mających w planach transakcje zmierzające do dezinwestycji. Jednocześnie aż jedna piąta badanych (21 proc.) przyznała, że sprzedaż jest konieczna dla poprawy wyników finansowych ich spółek.

fot. mat. prasowe

Główne przyczyny przeprowadzania procesu wydzielenia czesci biznesu

Firmy sprzedają część prowadzonej działalności przede wszystkim dlatego, że nie uznają jej za działalność podstawową.

fot. Kzenon - Fotolia.com

Sprzedaż części przedsiębiorstwa sposobem na kryzys

Kryzys ekonomiczny, a przez to trudniejsze warunki prowadzenia biznesu, nakłaniają wielu przedsiębiorców do reorganizacji prowadzonej działalności i sprzedaży części firmy. Szacuje się, że wartość tego typu operacji w skali całego świata zwiększyła się z blisko 150 mld EUR w 2011 r. do około 290 mld EUR w 2012 r.

Niemal trzy czwarte respondentów ma przygotowany sformalizowany proces wycofywania się z inwestycji, co dowodzi, że takie działania nie są rzadkością. Do tych czynności należą m.in. sporządzenie sprawozdania finansowego oraz szczegółowych prognoz i planów dla wydzielanego segmentu biznesu przed jego sprzedażą. Niespełna dwie trzecie badanych uważa, że przed zbyciem działalności, kluczowe jest utworzenie dedykowanego wewnętrznego zespołu specjalistów, którzy wprowadzą niezbędne procedury. Z doświadczeń Deloitte wynika, że najbardziej udane transakcje odbywały się właśnie przy udziale i we wsparciu takich zespołów, których członkowie nie byli absorbowani innymi obowiązkami.

fot. mat. prasowe

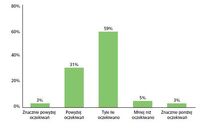

Czy uzyskano oczekiwana wartość z transakcji wydzielenia?

Większość respondentów potwierdziła, że w efekcie zawartych w przeszłości transakcji zbycia zrealizowała wartość oczekiwaną.

![Odpowiedzialność za zobowiązania w przypadku sprzedaży przedsiębiorstwa [© yurolaitsalbert - Fotolia.com] Odpowiedzialność za zobowiązania w przypadku sprzedaży przedsiębiorstwa](https://s3.egospodarka.pl/grafika2/sprzedaz-przedsiebiorstwa/Odpowiedzialnosc-za-zobowiazania-w-przypadku-sprzedazy-przedsiebiorstwa-258620-150x100crop.jpg) Odpowiedzialność za zobowiązania w przypadku sprzedaży przedsiębiorstwa

Odpowiedzialność za zobowiązania w przypadku sprzedaży przedsiębiorstwa

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Sektor MŚP udowadnia swoją siłę [© DC Studio na Freepik] Sektor MŚP udowadnia swoją siłę](https://s3.egospodarka.pl/grafika2/sektor-MSP/Sektor-MSP-udowadnia-swoja-sile-263061-150x100crop.jpg)

![Dlaczego sektor MŚP boi się o bezpieczeństwo finansowe? [© bongkarn - Fotolia.com] Dlaczego sektor MŚP boi się o bezpieczeństwo finansowe?](https://s3.egospodarka.pl/grafika2/bezpieczenstwo-finansowe/Dlaczego-sektor-MSP-boi-sie-o-bezpieczenstwo-finansowe-262380-150x100crop.jpg)

![Jak due diligence wpływa na wycenę firmy? [© Pappu Bhai z Pixabay] Jak due diligence wpływa na wycenę firmy?](https://s3.egospodarka.pl/grafika2/due-diligence/Jak-due-diligence-wplywa-na-wycene-firmy-261075-150x100crop.jpg)

![Co jest ważne dla pracodawców podczas rekrutacji? [© Photographee.eu - Fotolia.com] Co jest ważne dla pracodawców podczas rekrutacji?](https://s3.egospodarka.pl/grafika2/rekrutacja-pracownikow/Co-jest-wazne-dla-pracodawcow-podczas-rekrutacji-256027-150x100crop.jpg)

![Aport nieruchomości do spółki a zbycie zorganizowanej części przedsiębiorstwa. Co z podatkiem VAT? [© pressmaster - Fotolia.com] Aport nieruchomości do spółki a zbycie zorganizowanej części przedsiębiorstwa. Co z podatkiem VAT?](https://s3.egospodarka.pl/grafika2/zorganizowana-czesc-przedsiebiorstwa/Aport-nieruchomosci-do-spolki-a-zbycie-zorganizowanej-czesci-przedsiebiorstwa-Co-z-podatkiem-VAT-255755-150x100crop.jpg)

![Podział umowy o pracę przy podziale przedsiębiorstwa? [© .shock - Fotolia.com] Podział umowy o pracę przy podziale przedsiębiorstwa?](https://s3.egospodarka.pl/grafika2/podzial-firmy/Podzial-umowy-o-prace-przy-podziale-przedsiebiorstwa-251662-150x100crop.jpg)

![Transgraniczne zbycie zorganizowanej części przedsiębiorstwa bez VAT [© shake_pl - Fotolia.com] Transgraniczne zbycie zorganizowanej części przedsiębiorstwa bez VAT](https://s3.egospodarka.pl/grafika2/zorganizowana-czesc-przedsiebiorstwa/Transgraniczne-zbycie-zorganizowanej-czesci-przedsiebiorstwa-bez-VAT-246571-150x100crop.jpg)

![Zbycie przedsiębiorstwa w podatku VAT [© Picture-Factory - Fotolia.com] Zbycie przedsiębiorstwa w podatku VAT](https://s3.egospodarka.pl/grafika2/zorganizowana-czesc-przedsiebiorstwa/Zbycie-przedsiebiorstwa-w-podatku-VAT-238558-150x100crop.jpg)

![Sektor MSP zniecierpliwiony po roku pandemii [© pixabay.com] Sektor MSP zniecierpliwiony po roku pandemii](https://s3.egospodarka.pl/grafika2/kondycja-MSP/Sektor-MSP-zniecierpliwiony-po-roku-pandemii-236409-150x100crop.jpg)

![Rynek pracy potrzebuje starszych [© Robert Kneschke - Fotolia.com] Rynek pracy potrzebuje starszych](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-potrzebuje-starszych-115260-150x100crop.jpg)

![Inwestycje zagraniczne w Polsce głównie w sektorze produkcyjnym [© Rainer Plendl - Fotolia.com] Inwestycje zagraniczne w Polsce głównie w sektorze produkcyjnym](https://s3.egospodarka.pl/grafika2/sektor-produkcyjny/Inwestycje-zagraniczne-w-Polsce-glownie-w-sektorze-produkcyjnym-115267-150x100crop.jpg)

![Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie [© Freepik] Polskie jajka i pieczarki na stołach wielkanocnych na całym świecie](https://s3.egospodarka.pl/grafika2/eksport/Polskie-jajka-i-pieczarki-na-stolach-wielkanocnych-na-calym-swiecie-266021-150x100crop.jpg)

![Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym? [© Freepik] Jak nam idzie transformacja w kierunku gospodarki o obiegu zamkniętym?](https://s3.egospodarka.pl/grafika2/gospodarka-obiegu-zamknietego/Jak-nam-idzie-transformacja-w-kierunku-gospodarki-o-obiegu-zamknietym-266022-150x100crop.jpg)

![Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić? [© Freepik] Rzetelne opinie vs fałszywe recenzje w internecie. Czy umiemy je odróżnić?](https://s3.egospodarka.pl/grafika2/ochrona-praw-konsumenta/Rzetelne-opinie-vs-falszywe-recenzje-w-internecie-Czy-umiemy-je-odroznic-266031-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym [© Freepik] Sprzeciw od nakazu zapłaty w elektronicznym postępowaniu upominawczym](https://s3.egospodarka.pl/grafika2/nakaz-zaplaty/Sprzeciw-od-nakazu-zaplaty-w-elektronicznym-postepowaniu-upominawczym-265987-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania [© Markus Winkler z Pixabay] Ryanair pozywa Polaka za awaryjne lądowanie. Żąda 3 tys. euro odszkodowania](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-pozywa-Polaka-za-awaryjne-ladowanie-Zada-3-tys-euro-odszkodowania-266036-150x100crop.jpg)