-

![Przeniesienie VAT korzystniejsze od zwrotu? [© Ruff - Fotolia.com] Przeniesienie VAT korzystniejsze od zwrotu?]()

Przeniesienie VAT korzystniejsze od zwrotu?

... resortowych. W dalszym ciągu będą więc obowiązywać obecne regulacje. Podatnicy VAT, którzy wykazali w rozliczeniu nadwyżkę podatku naliczonego nad należnym, muszą czekać 60 dni ... przypadków potrzeba więcej czasu do zaksięgowania dokumentów za miniony miesiąc. Najpóźniej deklaracja za ten okres rozliczeniowy musi być złożona do 26 listopada ( ...

-

![Split payment czyli znikome profity w postaci skonta w VAT [© duncanandison - Fotolia.com] Split payment czyli znikome profity w postaci skonta w VAT]()

Split payment czyli znikome profity w postaci skonta w VAT

... VAT Wśród korzyści wynikających z korzystania ze split payment znajduje się m.in. niższe zobowiązanie z tytułu VAT wobec urzędu skarbowego w przypadku szybszej zapłaty (tzw. skonto zobowiązania podatkowego). Przedsiębiorca będzie miał prawo obniżyć należną fiskusowi płatność, ale tylko w przypadku, gdy: deklaracja VAT ...

-

![Korekta VAT naliczonego: wyjaśnienie MF-u [© FikMik - Fotolia.com] Korekta VAT naliczonego: wyjaśnienie MF-u]()

Korekta VAT naliczonego: wyjaśnienie MF-u

... VAT czynni, jak i podatników zwolnionych. Przepis art. 91 ust. 3 ww. ustawy (stosowany odpowiednio), nakłada obowiązek dokonania ww. korekty w deklaracji podatkowej składanej za pierwszy okres rozliczeniowy roku następującego po roku podatkowym, za który dokonuje się korekty. Deklaracja ...

-

![Metoda kasowa w 2013 r. = późniejsze odliczenie VAT? [© Ruff - Fotolia.com] Metoda kasowa w 2013 r. = późniejsze odliczenie VAT?]()

Metoda kasowa w 2013 r. = późniejsze odliczenie VAT?

... graniczną odliczenia podatku VAT naliczonego przez podatnika korzystającego z kasowego rozliczenia dokumentów jest 25 dzień miesiąca następującego po kwartale, w którym doszło do zapłaty faktury. Stosowanie metody kasowej bowiem determinuje regulowanie zobowiązań VAT-owskich właśnie co kwartał. Odpowiednią deklaracją jest deklaracja VAT-7K. Kiedy ...

-

![Korekta deklaracji VAT a decyzja podatkowa [© anna - Fotolia.com] Korekta deklaracji VAT a decyzja podatkowa]()

Korekta deklaracji VAT a decyzja podatkowa

... deklaracji w podatku VAT (i nie tylko) ... podatku naliczonego nad należnym, na podstawie zebranego materiału dowodowego (jednym z jego elementów będzie protokół z kontroli, która wykryła nieprawidłowości). Wydanie takiej decyzji będzie skutkować tym, że to ona, a nie deklaracja złożona przez podatnika, będzie stanowić podstawę rozliczenia podatku ...

-

![Deklaracja VAT-7 za listopad do 29 grudnia 2008 r. [© anna - Fotolia.com] Deklaracja VAT-7 za listopad do 29 grudnia 2008 r.]()

Deklaracja VAT-7 za listopad do 29 grudnia 2008 r.

... VAT są obowiązani składać w urzędzie skarbowym deklaracje podatkowe za okresy miesięczne w terminie do 25. dnia miesiąca następującego po każdym kolejnym miesiącu (art. 99 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług). Ustawa o podatku ... . 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. z 2004 r. nr 54, poz. 535, art ...

-

![Podatnik VAT to gmina czy urząd gminy? [© whitelook - Fotolia.com] Podatnik VAT to gmina czy urząd gminy?]()

Podatnik VAT to gmina czy urząd gminy?

... z ich działaniami (czynnościami) powinna być składana jedna deklaracja VAT. W piśmie tym Minister ... VAT - rejestrować się jako odrębne podmioty tego podatku i posiadać odrębne numery identyfikacji podatkowej (o ile oczywiście spełniają kryteria dotyczące statusu podatnika VAT przewidziane w art. 15 ustawy o VAT). Przykład Gmina będąca podatnikiem VAT ...

-

![Faktura korygująca a deklaracja VAT-7 [© whitelook - Fotolia.com] Faktura korygująca a deklaracja VAT-7]()

Faktura korygująca a deklaracja VAT-7

... sobą obowiązek wystawienia faktury korygującej oraz jej ujęcia w deklaracji VAT za właściwy okres rozliczeniowy. Art. 29 ust. 4 ustawy o VAT mówi, że podstawę opodatkowania (którą to stanowi obrót, czyli kwota należna z tytułu sprzedaży, pomniejszona o kwotę należnego podatku) zmniejsza się m.in. o kwoty udokumentowanych, prawnie dopuszczalnych ...

-

![Mieszkanie spółdzielcze a własnościowe w podatku dochodowym [© Jürgen Fälchle - Fotolia.com] Mieszkanie spółdzielcze a własnościowe w podatku dochodowym]()

Mieszkanie spółdzielcze a własnościowe w podatku dochodowym

... podatku. Przydatne narzędzia: Kalkulator podatku od sprzedaży nieruchomości Deklaracja PIT-39 Zgodnie z treścią art. 10 ust. 1 pkt 8 lit. a) - c) ww. ustawy o podatku ... o których mowa w ust. 6c i 6d ustala się na podstawie faktur VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat ...

-

![Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT [© Andrey Popov - Fotolia.com] Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT]()

Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT

... o podatku od towarów i usług wskazuje, że podatnicy, którzy rozpoczną ewidencjonowanie obrotu i kwot podatku należnego w obowiązujących terminach, mogą odliczyć od tego podatku ... ust. 7 pkt 1 i 2. art. 111 ust. 6 ustawy o VAT Przydatne formularze: Deklaracja VAT-7 Deklaracja VAT-7K Deklaracja VAT-7D I tak §6 ust. 1 przytoczonego rozporządzenia ...

-

![Ulga na złe długi: deklaracja z korektą VAT w ciągu 2 lat od faktury [© chrupka - Fotolia.com] Ulga na złe długi: deklaracja z korektą VAT w ciągu 2 lat od faktury]()

Ulga na złe długi: deklaracja z korektą VAT w ciągu 2 lat od faktury

... . 2 ustawy o podatku od towarów i usług, kwalifikujący do dokonania korekty podatku należnego w trybie przewidzianym w art. 89a ust. 1 ustawy o VAT. Skoro więc Wnioskodawca nie spełnia warunku określonego w przepisie art. 89a ust. 2 pkt 5 ustawy o VAT, zatem nie jest uprawniony do skorzystania z wynikającej z art. 89a ust. 1 ustawy o VAT instytucji ...

-

![Deklaracja VAT: rozliczenie WDT [© anna - Fotolia.com] Deklaracja VAT: rozliczenie WDT]()

Deklaracja VAT: rozliczenie WDT

... 42 ust. 1 ustawy o VAT, WDT podlega opodatkowaniu stawką tego podatku w wysokości 0%, o ile została ona dokonana dla podatnika unijnego posiadającego właściwy i ważny numer VAT ... VAT za trzeci miesiąc, licząc od miesiąca, w którym powstał obowiązek podatkowy z tyt. WDT, transakcję tę należy wykazać jako dostawę krajową z właściwą tutaj stawką podatku ...

-

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?]()

Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?

... i CIT wiąże się z istotnymi zmianami w przepisach podatkowych. Warto przygotować się na zmiany dotyczące m.in. kasowego PIT, składki zdrowotnej, podatku od nieruchomości czy zwolnienia z VAT, aby w pełni wykorzystać dostępne ułatwienia i uniknąć ewentualnych sankcji. Co warto wiedzieć? Bezpłatne kalkulatory podatkowe: Zasady ogólne (skala podatkowa ...

-

![VAT-7D czyli deklaracje kwartalne dla wszystkich [© anna - Fotolia.com] VAT-7D czyli deklaracje kwartalne dla wszystkich]()

VAT-7D czyli deklaracje kwartalne dla wszystkich

... podatku VAT. Ustawa o podatku od towarów i usług jednak nadal przewiduje większe preferencja dla małych podatników. Ci, którzy nimi nie są, a zamierzają rozliczać się kwartalnie, będą bowiem musieli wpłacać miesięczne zaliczki na ten podatek. Przypomnijmy, ustawa o podatku VAT pozwala małym podatnikom na rozliczanie się z tego podatku ... deklaracja ...

-

![Data rozliczenia faktury korygującej zakup [© apops - Fotolia.com] Data rozliczenia faktury korygującej zakup]()

Data rozliczenia faktury korygującej zakup

... w podatku VAT. Korekty takie mogą powodować zmniejszenie albo zwiększenie podatku podlegającego odliczeniu. Dlatego tak ważne jest wykazanie ich w odpowiednim momencie. Art. 86 ust. 1 ustawy o VAT mówi, że w zakresie, w jakim nabyte towary i usługi służą działalności opodatkowanej, podatnikowi przysługuje prawo do obniżenia kwoty podatku należnego ...

-

![Miesięczne i kwartalne rozliczenia podatków [© fotogestoeber - Fotolia.com] Miesięczne i kwartalne rozliczenia podatków]()

Miesięczne i kwartalne rozliczenia podatków

... . dnia miesiąca następującego po każdym kolejnym kwartale. Deklaracja VAT-7K Pierwszy z tych wyjątków dotyczy tzw. małych podatników, którzy wybrali metodę kasową rozliczania podatku VAT (która w uproszczeniu mówiąc bardzo mocno wiąże rozliczanie tego podatku, zarówno po stronie podatku należnego jak i naliczonego, z faktycznym otrzymaniem, czy też ...

-

![Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie [© EdwardSamuel - Fotolia.com] Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie]()

Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie

... zwolniona od podatku na podstawie art. 113 ust 1 i 9 oraz którzy sprzedają dla innych podatników. Jest to deklaracja ... VAT. Termin złożenia informacji podsumowującej zależny jest zatem bezpośrednio od zwykłego rozliczenia podatku VAT (miesiąc/kwartał). Treść deklaracji VAT wskazuje czy za dany okres należy złożyć VAT-27. Na deklaracjach VAT ...

-

!["Mały" podatnik: przywileje podatkowe [© anna - Fotolia.com] "Mały" podatnik: przywileje podatkowe]()

"Mały" podatnik: przywileje podatkowe

... rozliczeń kwartalnych – za pośrednictwem deklaracji VAT – 7K, najpóźniej w terminie do 25 dnia miesiąca następującego po każdym kolejnym kwartale. Rozliczenie podatku VAT następuje na takich samych zasadach jak przy miesięcznym rozliczaniu podatku z tą tylko różnicą, że deklaracja i płatność podatku dokonywane jest raz na kwartał. Płatność ...

-

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?]()

Rekonstrukcja rządu: czego oczekują przedsiębiorcy?

... w większości przypadków potrzeba więcej czasu do zaksięgowania dokumentów za miniony miesiąc. Najpóźniej deklaracja za ten okres rozliczeniowy musi być złożona do 25 listopada. W ... wyżej problemu byłoby uproszczenie procesu odzyskiwania podatku dochodowego od niezapłaconych faktur. Podobnie jak w przypadku podatku VAT, tak i tutaj powinien zostać ...

-

![Ulga na złe długi i metoda kasowa: zmiany na 2013 r. [© Ruff - Fotolia.com] Ulga na złe długi i metoda kasowa: zmiany na 2013 r.]()

Ulga na złe długi i metoda kasowa: zmiany na 2013 r.

Podwyższenie limitu definiującego tzw. małego podatnika do 2 mln euro, skrócenie do dwóch miesięcy okresu, po jakim można uruchomić procedurę korekty podatku VAT z niezapłaconych faktur, wprowadzenie możliwości korekty przychodów w przypadku nieotrzymania zapłaty za towar lub usługę - to najważniejsze poprawki zgłoszone podczas drugiego czytania ...

-

![Zawieszenie działalności gospodarczej: obowiązki przedsiębiorcy [© V&P Photo Studio - Fotolia.com] Zawieszenie działalności gospodarczej: obowiązki przedsiębiorcy]()

Zawieszenie działalności gospodarczej: obowiązki przedsiębiorcy

... PIT-28 powstanie dodatkowa kwota do zapłaty – reguluje tą kwotę (nie zaliczkę) w terminie składania danego zeznania rocznego. Termin płatności podatku VAT wynikającego ze złożonej deklaracji VAT za okres zawieszenia działalności gospodarczej nie ulega zmianie – 25 dzień po miesiącu lub kwartale, za który jest składana deklaracja.

Tematy: swoboda działalności gospodarczej, ustawa o swobodzie działalności gospodarczej, ułatwienia dla przedsiębiorców, bariery przedsiębiorczości, obowiązek podatkowy, obowiązki przedsiębiorców, obowiązki podatnika, deklaracje vat, koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów, przychody podatkowe, spis z natury -

![Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie [© bankrx - Fotolia.com] Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie]()

Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie

... musiał czekać na zakończenie sprawy dotyczącej rozliczeń w podatku VAT. 4 czerwca 2019 r., w wyniku wniesionej przez Kancelarię Prawną Skarbiec kasacji, Sąd Najwyższy umorzył toczące się przeciwko niemu postępowanie. To precedensowa wygrana przed najwyższą instancją sądową w Polsce. Deklaracja VAT za 2010 rok W czerwcu 2017 r., grudziądzki ...

-

![Zawarcie umowy leasingu na samochód: termin złożenia VAT-26 [© Stasique - Fotolia.com] Zawarcie umowy leasingu na samochód: termin złożenia VAT-26]()

Zawarcie umowy leasingu na samochód: termin złożenia VAT-26

... m.in. w poniższych artykułach: Tylko szczegółowa ewidencja przebiegu pojazdu w podatku VAT Samochód ciężarowy 2014: pełne odliczenie VAT gdy ewidencja Odliczenie VAT od samochodu osobowego: sąd ruga fiskusa? 100% odliczenie VAT: dwa samochody w firmie to za mało Przydatne formularze Deklaracja VAT-26 Ustawodawca w przytoczonym wyżej art. 86a mówi ...

-

![Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji [© Andrey Popov - Fotolia.com] Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji]()

Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji

... zapłaconego podatku nie oddamy (najlepiej) nigdy Organy podatkowe od lat konsekwentnie odmawiały podatnikom zwrotu nadpłaty podatku VAT i akcyzy, jeśli ekonomiczny ciężar tego podatku ... niego rozliczenia wbrew twierdzeniom kontrolujących były jednak prawidłowe, to ponowna deklaracja, w zakresie, jakim cofa ustalenia kontroli, będzie już bezskuteczna. ...

-

![PIT-40 - ile będzie kosztował firmy? [© whitelook - Fotolia.com] PIT-40 - ile będzie kosztował firmy?]()

PIT-40 - ile będzie kosztował firmy?

... podatku może sięgać aż 30,9 % jego wartości i odpowiada 2,6 % wartości sprzedaży. Zakładając, że zasadnicze koszty generowane są przez przepisy dotyczące cen transferowych oraz przepisy dotyczące zapłaty i zwrotu podatku VAT ...

-

![Poradnik: podatek od sprzedaży detalicznej (handlu) [© igorbukhlin - Fotolia.com] Poradnik: podatek od sprzedaży detalicznej (handlu)]()

Poradnik: podatek od sprzedaży detalicznej (handlu)

... mu zwolnień w tym zakresie. Przychód ze sprzedaży detalicznej nie obejmuje podatku VAT - jest to zatem wartość netto sprzedanych towarów. Należy oczywiście pamiętać ... jednego ze wspólników, do którego została złożona pierwsza deklaracja podatkowa o wysokości podatku. Dla osób prawnych oraz jednostek organizacyjnych niemających osobowości ...

-

![Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia [© carballo - Fotolia.com] Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia]()

Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia

... podatku u źródła obniżoną lub gdy skorzystano ze zwolnienia z tego podatku. Przy ocenie dochowania należytej staranności należy uwzględnić charakter oraz skalę działalności prowadzonej przez płatnika. Dochowanie należytej staranności jest obecnie wymagane nie tylko z punktu widzenia prawidłowego rozliczenia podatku Vat ... składana jest deklaracja ...

-

![Jednolity Plik Kontrolny: znamy kolejne szczegóły [© Fotolia] Jednolity Plik Kontrolny: znamy kolejne szczegóły]()

Jednolity Plik Kontrolny: znamy kolejne szczegóły

... , tzw. jednolity plik kontrolny (JPK) ma się przyczynić do ograniczenia luki w podatkach VAT oraz CIT. Tego dnia poznaliśmy struktury logiczne JPK. JPK już od ... . Kosztowna luka Zarówno według Ministerstwa, jak i firmy doradczej PwC, luka z należności wynikających z samego podatku VAT wynosi między 35 a 53 mld zł. Resort finansów liczy, że tylko w ...

-

![Polski Internet a literatura Polski Internet a literatura]()

Polski Internet a literatura

... . razy. Niepokojące prognozy dla rynku – głównie wynikające z nałożenia na książki 5-procentowego podatku VAT – pojawiły się w ponad 200 publikacjach. Warto jednak zauważyć, ... chętnie deklarują, że czytają książki, bo lubią, a nawet kochają to robić. Deklaracja „kocham książki/czytać” pojawiła się w ciągu roku w internecie 2,3 tys. razy. „Mam ...

-

![Import towarów. Jakie zakazy, kontrole i ograniczenia? [© AbsolutVision - pixabay.com] Import towarów. Jakie zakazy, kontrole i ograniczenia?]()

Import towarów. Jakie zakazy, kontrole i ograniczenia?

... koniecznością zapłaty danin publicznych w postaci cła oraz podatku VAT. Sięgnięcie do kieszeni bywa oczywiście bolesne, ale ostatecznie można się z tym pogodzić. W ... 305/2011 nazywanego w skrócie CPR (z języka ang. „Construction Products Regulation”). Deklaracja właściwości użytkowych musi zawierać najważniejsze informacje na temat wyrobu budowlanego ...

-

![Ulga na złe długi w 2013 r. z nowym VAT-ZD [© Ruff - Fotolia.com] Ulga na złe długi w 2013 r. z nowym VAT-ZD]()

Ulga na złe długi w 2013 r. z nowym VAT-ZD

... walutowa - Faktura marża - Faktura metoda kasowa - Faktura bez VAT - Faktura zaliczkowa - Faktura końcowa - Faktury i noty Wierzyciel obowiązany ... podatku naliczonego przez dłużnika. Ten, który w danej deklaracji korektę tę wykaże, także musi użyć nowego wzoru formularza. Do pobrania Deklaracja VAT-7 Deklaracja VAT-7K Deklaracja VAT-7D Deklaracja ...

-

![Ulga na złe długi: ostateczny termin rozliczenia [© anna - Fotolia.com] Ulga na złe długi: ostateczny termin rozliczenia]()

Ulga na złe długi: ostateczny termin rozliczenia

... VAT, podatnicy mogą skorzystać z ulgi na złe długi w terminie do końca roku 2010. Korektę podatku należnego w stosunku do tych wierzytelności ostatecznie mogą wykazać w deklaracji za grudzień 2010 pod warunkiem, że deklaracja ...

-

![Ulga na złe długi: istotny termin odliczenia [© FikMik - Fotolia.com] Ulga na złe długi: istotny termin odliczenia]()

Ulga na złe długi: istotny termin odliczenia

... za ten miesiąc, czyli 25 stycznia 2010 r. Jeżeli deklaracja (korekta) z tą ulgą została złożona w dniu 29 stycznia 2010 ... podatku należnego o kwotę podatku należnego wynikającą z niezapłaconych faktur W niniejszej sprawie stwierdzić należy, iż Wnioskodawca nabył prawo do dokonania korekty podatku należnego, o której mowa w art. 89a ustawy o VAT ...

-

![E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego [© flydragon - Fotolia.com] E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego]()

E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego

... Deklaracja o wysokości składki na ubezpieczenia zdrowotne, zapłaconej i odliczonej od karty podatkowej w poszczególnych miesiącach roku podatkowego; PIT-19A - Deklaracja o wysokości składki na ubezpieczenia zdrowotne, zapłaconej i odliczonej od zryczałtowanego podatku ...

-

![Działalność gospodarcza - największe bariery [© alphaspirit - Fotolia.com] Działalność gospodarcza - największe bariery]()

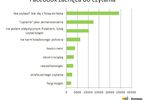

Działalność gospodarcza - największe bariery

... w większości przypadków potrzeba więcej czasu do zaksięgowania dokumentów za miniony miesiąc. Najpóźniej deklaracja za ten okres rozliczeniowy musi być złożona do 25 listopada. W ... wyżej problemu byłoby uproszczenie procesu odzyskiwania podatku dochodowego od niezapłaconych faktur. Podobnie jak w przypadku podatku VAT, tak i tutaj powinien zostać ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Przeniesienie VAT korzystniejsze od zwrotu? [© Ruff - Fotolia.com] Przeniesienie VAT korzystniejsze od zwrotu?](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Przeniesienie-VAT-korzystniejsze-od-zwrotu-108151-150x100crop.jpg)

![Split payment czyli znikome profity w postaci skonta w VAT [© duncanandison - Fotolia.com] Split payment czyli znikome profity w postaci skonta w VAT](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Split-payment-czyli-znikome-profity-w-postaci-skonta-w-VAT-208230-150x100crop.jpg)

![Korekta VAT naliczonego: wyjaśnienie MF-u [© FikMik - Fotolia.com] Korekta VAT naliczonego: wyjaśnienie MF-u](https://s3.egospodarka.pl/grafika/korekta-VAT/Korekta-VAT-naliczonego-wyjasnienie-MF-u-ZKDwv5.jpg)

![Metoda kasowa w 2013 r. = późniejsze odliczenie VAT? [© Ruff - Fotolia.com] Metoda kasowa w 2013 r. = późniejsze odliczenie VAT?](https://s3.egospodarka.pl/grafika2/metoda-kasowa-rozliczenia-VAT/Metoda-kasowa-w-2013-r-pozniejsze-odliczenie-VAT-113121-150x100crop.jpg)

![Korekta deklaracji VAT a decyzja podatkowa [© anna - Fotolia.com] Korekta deklaracji VAT a decyzja podatkowa](https://s3.egospodarka.pl/grafika/deklaracje-podatkowe/Korekta-deklaracji-VAT-a-decyzja-podatkowa-skVsXY.jpg)

![Deklaracja VAT-7 za listopad do 29 grudnia 2008 r. [© anna - Fotolia.com] Deklaracja VAT-7 za listopad do 29 grudnia 2008 r.](https://s3.egospodarka.pl/grafika/deklaracje-VAT/Deklaracja-VAT-7-za-listopad-do-29-grudnia-2008-r-skVsXY.jpg)

![Podatnik VAT to gmina czy urząd gminy? [© whitelook - Fotolia.com] Podatnik VAT to gmina czy urząd gminy?](https://s3.egospodarka.pl/grafika/podatnik-VAT/Podatnik-VAT-to-gmina-czy-urzad-gminy-JbjmWj.jpg)

![Faktura korygująca a deklaracja VAT-7 [© whitelook - Fotolia.com] Faktura korygująca a deklaracja VAT-7](https://s3.egospodarka.pl/grafika/faktura-korygujaca/Faktura-korygujaca-a-deklaracja-VAT-7-JbjmWj.jpg)

![Mieszkanie spółdzielcze a własnościowe w podatku dochodowym [© Jürgen Fälchle - Fotolia.com] Mieszkanie spółdzielcze a własnościowe w podatku dochodowym](https://s3.egospodarka.pl/grafika2/sprzedaz-mieszkania/Mieszkanie-spoldzielcze-a-wlasnosciowe-w-podatku-dochodowym-172432-150x100crop.jpg)

![Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT [© Andrey Popov - Fotolia.com] Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Zwrot-ulgi-na-zakup-kasy-fiskalnej-w-deklaracji-VAT-172445-150x100crop.jpg)

![Ulga na złe długi: deklaracja z korektą VAT w ciągu 2 lat od faktury [© chrupka - Fotolia.com] Ulga na złe długi: deklaracja z korektą VAT w ciągu 2 lat od faktury](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-deklaracja-z-korekta-VAT-w-ciagu-2-lat-od-faktury-178656-150x100crop.jpg)

![Deklaracja VAT: rozliczenie WDT [© anna - Fotolia.com] Deklaracja VAT: rozliczenie WDT](https://s3.egospodarka.pl/grafika/WDT/Deklaracja-VAT-rozliczenie-WDT-skVsXY.jpg)

![Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę? [© czarny_bez - Fotolia.com] Roczna deklaracja podatkowa PIT i CIT - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/deklaracja-podatkowa/Roczna-deklaracja-podatkowa-PIT-i-CIT-na-co-zwrocic-uwage-265571-150x100crop.jpg)

![VAT-7D czyli deklaracje kwartalne dla wszystkich [© anna - Fotolia.com] VAT-7D czyli deklaracje kwartalne dla wszystkich](https://s3.egospodarka.pl/grafika/deklaracje-VAT/VAT-7D-czyli-deklaracje-kwartalne-dla-wszystkich-skVsXY.jpg)

![Data rozliczenia faktury korygującej zakup [© apops - Fotolia.com] Data rozliczenia faktury korygującej zakup](https://s3.egospodarka.pl/grafika2/faktura-VAT/Data-rozliczenia-faktury-korygujacej-zakup-203662-150x100crop.jpg)

![Miesięczne i kwartalne rozliczenia podatków [© fotogestoeber - Fotolia.com] Miesięczne i kwartalne rozliczenia podatków](https://s3.egospodarka.pl/grafika/rozliczenie-podatkowe/Miesieczne-i-kwartalne-rozliczenia-podatkow-Fm4aMY.jpg)

![Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie [© EdwardSamuel - Fotolia.com] Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Miesieczne-i-kwartalne-deklaracje-VAT-27-na-odwrotne-obciazenie-164060-150x100crop.jpg)

!["Mały" podatnik: przywileje podatkowe [© anna - Fotolia.com] "Mały" podatnik: przywileje podatkowe](https://s3.egospodarka.pl/grafika/maly-podatnik-w-PIT/Maly-podatnik-przywileje-podatkowe-skVsXY.jpg)

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?](https://s3.egospodarka.pl/grafika2/rzad/Rekonstrukcja-rzadu-czego-oczekuja-przedsiebiorcy-127603-150x100crop.jpg)

![Ulga na złe długi i metoda kasowa: zmiany na 2013 r. [© Ruff - Fotolia.com] Ulga na złe długi i metoda kasowa: zmiany na 2013 r.](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ulga-na-zle-dlugi-i-metoda-kasowa-zmiany-na-2013-r-108850-150x100crop.jpg)

![Zawieszenie działalności gospodarczej: obowiązki przedsiębiorcy [© V&P Photo Studio - Fotolia.com] Zawieszenie działalności gospodarczej: obowiązki przedsiębiorcy](https://s3.egospodarka.pl/grafika2/swoboda-dzialalnosci-gospodarczej/Zawieszenie-dzialalnosci-gospodarczej-obowiazki-przedsiebiorcy-169036-150x100crop.jpg)

![Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie [© bankrx - Fotolia.com] Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie](https://s3.egospodarka.pl/grafika2/termin-przedawnienia/Fiskus-musi-dokonac-wszczecia-postepowania-skarbowego-w-terminie-220643-150x100crop.jpg)

![Zawarcie umowy leasingu na samochód: termin złożenia VAT-26 [© Stasique - Fotolia.com] Zawarcie umowy leasingu na samochód: termin złożenia VAT-26](https://s3.egospodarka.pl/grafika2/VAT-26/Zawarcie-umowy-leasingu-na-samochod-termin-zlozenia-VAT-26-181186-150x100crop.jpg)

![Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji [© Andrey Popov - Fotolia.com] Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji](https://s3.egospodarka.pl/grafika2/zaleglosci-podatkowe/Fiskus-daje-i-zabiera-ograniczone-prawo-do-korekty-deklaracji-212967-150x100crop.jpg)

![PIT-40 - ile będzie kosztował firmy? [© whitelook - Fotolia.com] PIT-40 - ile będzie kosztował firmy?](https://s3.egospodarka.pl/grafika/ustawa-o-podatku-dochodowym/PIT-40-ile-bedzie-kosztowal-firmy-JbjmWj.jpg)

![Poradnik: podatek od sprzedaży detalicznej (handlu) [© igorbukhlin - Fotolia.com] Poradnik: podatek od sprzedaży detalicznej (handlu)](https://s3.egospodarka.pl/grafika2/Podatek-dochodowy/Poradnik-podatek-od-sprzedazy-detalicznej-handlu-180694-150x100crop.jpg)

![Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia [© carballo - Fotolia.com] Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Podatek-u-zrodla-czyli-dodatkowa-danina-od-zagranicznego-wynagrodzenia-224627-150x100crop.jpg)

![Jednolity Plik Kontrolny: znamy kolejne szczegóły [© Fotolia] Jednolity Plik Kontrolny: znamy kolejne szczegóły](https://s3.egospodarka.pl/grafika2/Jednolity-Plik-Kontrolny/Jednolity-Plik-Kontrolny-znamy-kolejne-szczegoly-175862-150x100crop.jpg)

![Import towarów. Jakie zakazy, kontrole i ograniczenia? [© AbsolutVision - pixabay.com] Import towarów. Jakie zakazy, kontrole i ograniczenia?](https://s3.egospodarka.pl/grafika2/sluzba-celna/Import-towarow-Jakie-zakazy-kontrole-i-ograniczenia-242500-150x100crop.jpg)

![Ulga na złe długi w 2013 r. z nowym VAT-ZD [© Ruff - Fotolia.com] Ulga na złe długi w 2013 r. z nowym VAT-ZD](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-w-2013-r-z-nowym-VAT-ZD-112655-150x100crop.jpg)

![Ulga na złe długi: ostateczny termin rozliczenia [© anna - Fotolia.com] Ulga na złe długi: ostateczny termin rozliczenia](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-ostateczny-termin-rozliczenia-skVsXY.jpg)

![Ulga na złe długi: istotny termin odliczenia [© FikMik - Fotolia.com] Ulga na złe długi: istotny termin odliczenia](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-istotny-termin-odliczenia-ZKDwv5.jpg)

![E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego [© flydragon - Fotolia.com] E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego](https://s3.egospodarka.pl/grafika2/e-deklaracje/E-deklaracja-VAT-7-i-PCC-3-bez-podpisu-elektronicznego-102869-150x100crop.jpg)

![Działalność gospodarcza - największe bariery [© alphaspirit - Fotolia.com] Działalność gospodarcza - największe bariery](https://s3.egospodarka.pl/grafika2/mikroprzedsiebiorcy/Dzialalnosc-gospodarcza-najwieksze-bariery-127456-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

Nowy etap osiedla Slow City w sprzedaży

Nowy etap osiedla Slow City w sprzedaży

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![5 porad, jak doceniać pracownika [© Freepik] 5 porad, jak doceniać pracownika](https://s3.egospodarka.pl/grafika2/docenianie-pracownika/5-porad-jak-doceniac-pracownika-266141-150x100crop.jpg)

![Rowery na klatce schodowej a bezpieczna ewakuacja [© Freepik] Rowery na klatce schodowej a bezpieczna ewakuacja](https://s3.egospodarka.pl/grafika2/przepisy-przeciwpozarowe/Rowery-na-klatce-schodowej-a-bezpieczna-ewakuacja-266100-150x100crop.jpg)

![Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić? [© Freepik] Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić?](https://s3.egospodarka.pl/grafika2/weryfikacja-kontrahenta/Sprawdz-wiarygodnosc-przewoznika-przed-podpisaniem-umowy-Jak-to-zrobic-266144-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym spadły w I kw. 2025 [© Freepik] Ceny mieszkań na rynku wtórnym spadły w I kw. 2025](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-na-rynku-wtornym-spadly-w-I-kw-2025-266181-150x100crop.jpg)

![Co musisz wiedzieć o kontroli podatkowej? [© Freepik] Co musisz wiedzieć o kontroli podatkowej?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Co-musisz-wiedziec-o-kontroli-podatkowej-266179-150x100crop.jpg)

![Ryanair odleciał bez 20 pasażerów. Czy to kolejny przypadek overbookingu? [© Freepik] Ryanair odleciał bez 20 pasażerów. Czy to kolejny przypadek overbookingu?](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-odlecial-bez-20-pasazerow-Czy-to-kolejny-przypadek-overbookingu-266178-150x100crop.jpg)