-

![Faktura zaliczka za szkolenie: podatek dochodowy [© anna - Fotolia.com] Faktura zaliczka za szkolenie: podatek dochodowy]()

Faktura zaliczka za szkolenie: podatek dochodowy

... powstaje obowiązek wystawiania kolejnych faktur (czy też faktur korygujących zaliczkę). W przypadku podatku VAT nie stanowi to problemu, bowiem podstawą opodatkowania jest obrót, który powiększa się m.in. o kwotę pobranych zaliczek (art. 29 ust. 1 i ust. 2 ustawy o VAT). Inną sytuację mamy w podatku dochodowym, ponieważ zgodnie z art. 14 ust. ...

-

![Koszty promocji i reklamy: prezenty a podatki firmy [© shooterg03 - Fotolia.com] Koszty promocji i reklamy: prezenty a podatki firmy]()

Koszty promocji i reklamy: prezenty a podatki firmy

... o małej wartości albo gdy podatnikowi nie przysługiwało prawo do odliczenia VAT od nabycia wydawanych towarów. Jak wyżej wspomnieliśmy, nieodpłatne ... konto 33 i równolegle: - Wn odpowiednie konto zespołu 5, Ma konto 49. Zaksięgowanie VAT należnego, wykazanego na fakturze wewnętrznej, dokumentującej przekazanie prezentu: - Wn konto 40-3 "Podatki i ...

-

![Dlaczego zamówienia publiczne nie uwzględniają płacy minimalnej? [© Comugnero Silvana - Fotolia.com] Dlaczego zamówienia publiczne nie uwzględniają płacy minimalnej?]()

Dlaczego zamówienia publiczne nie uwzględniają płacy minimalnej?

... wagę 95%, a zatrudnianie na etat – 5%. Politechnika Rzeszowska będzie korzystała z usług ochroniarskich, gdzie jedna roboczogodzina została wyceniona na 9,97 zł bez VAT. Zamawiający nie zastosował klauzul społecznych, a 90% wagi w postepowaniu miała cena. Muzeum Wojsk Lądowych w Bydgoszczy wybrało ofertę, w której roboczogodzina pracownika to ...

-

![VAT-26 z korektą odliczenia podatku naliczonego od samochodu [© Laurent Hamels - Fotolia.com] VAT-26 z korektą odliczenia podatku naliczonego od samochodu]()

VAT-26 z korektą odliczenia podatku naliczonego od samochodu

... Gdy to jest złożone po czasie, występują dodatkowe ograniczenia. Podatnik może w pełni odliczać VAT od wydatków związanych z samochodami osobowymi czy tzw. kratką, gdy te służą ... , a drugie obowiązkowe). Poniżej zajmiemy się dodatkowym prawem do odliczenia VAT. Otóż art. 90b ustawy o VAT mówi, że jeżeli we wskazanym wyżej okresie nastąpi zmiana ...

-

![Z przedłużenia terminu zwrotu tłumaczy się urząd a nie izba skarbowa [© adam88xx - Fotolia.com] Z przedłużenia terminu zwrotu tłumaczy się urząd a nie izba skarbowa]()

Z przedłużenia terminu zwrotu tłumaczy się urząd a nie izba skarbowa

... posiadanych przez organy podatkowe obydwu instancji znajduje się na liście podmiotów podejrzanych o udział w oszustwach podatkowych mających na celu wyłudzenie zwrotu VAT. W związku z tym organ odwoławczy wskazał, że organ podatkowy pierwszej instancji podjął uzasadnione wątpliwości i zasadnie prowadził działania weryfikacyjne, które miały ustalić ...

-

![Jak wystawić krajową fakturę z odwrotnym obciążeniem? [© Andrey Popov - Fotolia.com] Jak wystawić krajową fakturę z odwrotnym obciążeniem?]()

Jak wystawić krajową fakturę z odwrotnym obciążeniem?

... akumulatory czy baterie itd. Zanim jednak sprzedawca postanowi sprzedać takie towary taniej o podatek VAT, musi pamiętać o kilku warunkach. Otóż nie jest tutaj wystarczającą przesłanką ... transakcji (w postaci wyżej wymienionych towarów). Kupujący musi dodatkowo być podatnikiem VAT i to rozliczającym ten podatek. Samo posiadanie firmy to zatem także ...

-

![Leasing operacyjny i finansowy - jak rozliczać każdy z nich? [© Piotr Adamowicz - Fotolia.com] Leasing operacyjny i finansowy - jak rozliczać każdy z nich?]()

Leasing operacyjny i finansowy - jak rozliczać każdy z nich?

... VAT odlicza 100% VAT od wydatków związanych z pojazdem, kwotę netto + 50% nieodliczonego VAT - gdy czynny podatnik VAT odlicza 50% VAT od wydatków związanych z pojazdem, kwotę brutto - gdy nabywcą jest podmiot zwolniony z VAT. Odliczenie VAT ... działalności, wówczas przysługuje 100% odliczenia VAT, co dotyczy zarówno rat leasingowych za użytkowanie ...

-

![Odstąpienie od umowy najmu niekiedy poza kosztami podatkowymi [© Piotr - Fotolia.com] Odstąpienie od umowy najmu niekiedy poza kosztami podatkowymi]()

Odstąpienie od umowy najmu niekiedy poza kosztami podatkowymi

... o charakterze odszkodowawczym nie można zakwalifikować jako usługi opodatkowanej VAT ze względu na brak ekwiwalentnego świadczenia. Rekompensata za wcześniejsze rozwiązanie umowy ... na odstąpienie od umowy. Z tego względu takie wynagrodzenie podlega opodatkowaniu VAT jako odpłatne świadczenie usług (przykładowo wyrok NSA z 11 maja 2017 r., sygn. akt I ...

-

![Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych [© Jürgen Fälchle - Fotolia.com] Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych]()

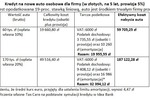

Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych

... w przypadku droższych aut i jak wpływa na odliczenia? Na jakich zasadach można odliczać VAT od wydatków związanych z samochodem? Jak rozliczyć wpłatę własną w grudniu? Jak wygląda symulacja ... ponadto, że przedsiębiorca rozlicza się według liniowej stawki PIT i odlicza połowę VAT od wydatków na auto. W przypadku Audi, ze względu na jego cenę, do ...

Tematy: samochód firmowy, samochód osobowy w podatkach, wynajem długoterminowy, koszty firmy, podatek od firmy, samochód w firmie, samochód w leasingu, leasing samochodu, amortyzacja środków trwałych, odliczenia podatkowe, wydatki a koszty, kupno samochodu, odliczenie vat, koszty podatkowe, koszty uzyskania przychodu -

![Jak dokumentować otrzymane zaliczki [© kartos - Fotolia.com] Jak dokumentować otrzymane zaliczki]()

Jak dokumentować otrzymane zaliczki

... Wasze NIP-y. Datę wystawienia i numer kolejny faktury. Oznaczenie „Faktura VAT” lub „Faktura VAT – MP”. Oznaczenie jako „ORYGINAŁ” i „KOPIA”. Kwotę otrzymanej zaliczki (części lub ... wystawione) oraz sumę kwot pobranych wcześniej części należności brutto. Stawkę VAT. Kwotę VAT należnego wyliczoną wg podanego wcześniej wzoru. Dane dotyczące zamówienia ...

-

![Pomoc prawna w firmie a podatki [© anna - Fotolia.com] Pomoc prawna w firmie a podatki]()

Pomoc prawna w firmie a podatki

... 2009 r. (nr ITPB3/423-390/09/MK). Czy wynagrodzenie radcy prawnego lub adwokata podlega VAT? Zgodnie z obowiązującą w Polsce zasadą swobody umów, ... procesowego, w księgach rachunkowych ujmujesz zapisem: Wn "Pozostałe koszty operacyjne", Wn "VAT naliczony i jego rozliczenie" Ma "Rozrachunki z odbiorcami i dostawcami" lub "Pozostałe rozrachunki". ...

-

![Ulga na złe długi: upadłość likwidacyjna dłużnika [© FikMik - Fotolia.com] Ulga na złe długi: upadłość likwidacyjna dłużnika]()

Ulga na złe długi: upadłość likwidacyjna dłużnika

... w deklaracji jako obrót opodatkowany i podatek należny, 3. wierzyciel i dłużnik na dzień dokonania korekty, o której mowa w ust. 1, są podatnikami zarejestrowanymi jako podatnicy VAT czynni, 4. wierzytelności nie zostały zbyte, 5. od daty wystawienia faktury dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku, w którym została ...

-

![Faktura VAT-MP: kiedy odliczenie podatku? [© anna - Fotolia.com] Faktura VAT-MP: kiedy odliczenie podatku?]()

Faktura VAT-MP: kiedy odliczenie podatku?

... za okres, w którym otrzymano fakturę). Zgodnie z przepisami, w przypadku nabycia towarów lub usług udokumentowanych fakturą VAT-MP wystawioną przez małego podatnika, podatek VAT wynikający z takiej faktury można odliczyć w rozliczeniu za okres, w którym podatnik: uregulował część należności na rzecz małego podatnika, uregulował w całości należność ...

-

![Środki trwałe: plac, ogrodzenie i budynek [© sinuswelle - Fotolia.com] Środki trwałe: plac, ogrodzenie i budynek]()

Środki trwałe: plac, ogrodzenie i budynek

... związanego z wydatkami poniesionymi na budowę opisywanych środków trwałych. Zakładamy przy tym, że spółka prowadzi działalność opodatkowaną podatkiem VAT. Zgodnie z art. 86 ust. 1 ustawy o VAT, w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi, o którym mowa w art. 15, przysługuje prawo do ...

-

![Niektóre podatki rozliczane w kosztach firmy [© apops - Fotolia.com] Niektóre podatki rozliczane w kosztach firmy]()

Niektóre podatki rozliczane w kosztach firmy

... , wówczas nie ma prawa do obciążania nim kosztów podatkowych. Ponadto do kosztów uzyskania przychodów podatnik ma prawo zaliczyć również kwotę VAT: nieuwzględnioną w wartości początkowej środków trwałych oraz wartości niematerialnych i prawnych, podlegających amortyzacji zgodnie z przepisami ustaw o podatku dochodowym, lub dotyczącą innych rzeczy ...

-

![Korekta sprzedaży w ramach odwrotnego obciążenia [© apops - Fotolia.com] Korekta sprzedaży w ramach odwrotnego obciążenia]()

Korekta sprzedaży w ramach odwrotnego obciążenia

... sprzedawca jest czynnym podatnikiem VAT, a sama dostawa nie korzysta ze zwolnienia z VAT określonego w art. 43 ust. 1 pkt 2 ustawy o VAT (a więc przewidzianego dla dostawy towarów ... się pytanie, jak ową korektę sprzedawca winien rozliczyć? Niestety w ustawie o VAT nie ma żadnych regulacji mówiących, w którym okresie rozliczeniowym uwzględnić korekty ...

-

![Likwidacja działalności: kasa fiskalna w spisie z natury? [© Paylessimages - Fotolia.com] Likwidacja działalności: kasa fiskalna w spisie z natury?]()

Likwidacja działalności: kasa fiskalna w spisie z natury?

... się także wykorzystywana w działalności kasa fiskalna? Jak stanowi art. 14 ust. 1 ustawy o VAT, opodatkowaniu podatkiem podlegają towary własnej produkcji i towary, które po nabyciu ... przez konsumenta / choćby przez zbycie / . Brzmienie art. 111 ust. 1 ustawy VAT daje podstawę prawną stanowisku, że kasa rejestrująca służąca podatnikowi do ewidencji ...

-

![Import usług od zagranicznego podatnika zwolnionego z opodatkowania [© ogichobanov - Fotolia.com] Import usług od zagranicznego podatnika zwolnionego z opodatkowania]()

Import usług od zagranicznego podatnika zwolnionego z opodatkowania

... w zależności od tego, czy nabywca jest podatnikiem zwolnionym, czy podatnikiem VAT czynnym. Ci ostatni rozliczenia dokonują poprzez deklarację VAT-7 (VAT-7K). Podatnicy zwolnieni ... , będący zagranicznym podmiotem, prowadzi samodzielnie działalność gospodarczą w rozumieniu ustawy o VAT, to jest traktowany jako podatnik. Dla potrzeb rozliczania importu ...

-

![Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny [© blackzheep - Fotolia.com] Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny]()

Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny

... dwie dostawy, każda po 8 000 zł i kupujący rozliczył od nich podatek VAT w ramach odwrotnego obciążenia. Niemniej po dwóch dostawach nabywca zrezygnował z pozostałej części ... tym 20 000 zł netto. Mimo to sposób rozliczenia transakcji (w ramach odwróconego VAT) był prawidłowy i nie należy go korygować. Zwiększenie wartości transakcji Jeżeli ...

-

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej]()

Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej

... w przepisach przewidują ich jeszcze większe wzmożenie. Ordynacja podatkowa, ustawa o KAS, przepisy o VAT, PIT i CIT, a także kodeks karny skarbowy czy kodeks karny już obecnie zawierają ... wymierza go w aż 75%. Nie można również zapomnieć o sankcjach wynikających z ustawy o VAT, które wynoszą od 20% do nawet 100% (w przypadku posłużenia się tzw. ...

-

![Wpłacone wadium a faktura zaliczkowa [© FikMik - Fotolia.com] Wpłacone wadium a faktura zaliczkowa]()

Wpłacone wadium a faktura zaliczkowa

... wraz z jej przekazaniem (nabywca dokonał wpłaty pozostałej części należności w dniu 22 sierpnia 2007 r.). W dniu 28 sierpnia 2007 r. spółka wystawiła fakturę VAT na łączną kwotę sprzedaży nieruchomości pomniejszoną o wartość otrzymanej wcześniej i zafakturowanej kwoty wadium. W związku z powyższym wystąpiono z zapytaniem, czy faktura na otrzymane ...

-

![Faktura pro forma a różnice kursowe [© anna - Fotolia.com] Faktura pro forma a różnice kursowe]()

Faktura pro forma a różnice kursowe

... fakturę pro forma, czy otrzymaną razem z towarem fakturę VAT? Różnice kursowe zwiększają odpowiednio przychody jako dodatnie różnice ... wyniósł 4,09 zł Wartość poniesionego kosztu ujętego w księdze podatkowej na podstawie otrzymanej faktury VAT wynosi zatem: 1 000 x 4,05 xł = 4 050 zł Faktyczna wartość zobowiązania (wartość kosztu w dniu zapłaty) ...

-

![Podatek naliczony: faktura korygująca VAT-MP [© anna - Fotolia.com] Podatek naliczony: faktura korygująca VAT-MP]()

Podatek naliczony: faktura korygująca VAT-MP

... ma zastosowania do małych podatników rozliczających się wg metody kasowej, którzy podatek VAT mogą odliczyć w rozliczeniu za kwartał, w którym dokonali zapłaty zobowiązania wynikającego z ... korektą w rozliczeniu za okres, w którym korektę tę otrzymał. Gdyby natomiast podatek VAT z faktury pierwotnej jeszcze nie został odliczony (jako że podatnik nie ...

-

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

Samochód osobowy: leasing czy kredyt

... dodatkowy powód do inwestycji właśnie wtedy – potrzeba dokonania zakupów w celu odliczenia VAT. Dlatego Tax Care sprawdził, jaki sposób finansowania zakupu firmowego samochodu ... pamiętać o wadach takiego rozwiązania. Obok wspomnianych już ograniczeń w odliczaniu VAT, można jeszcze wymienić niewielkie możliwości sfinansowania w ten sposób zakupu ...

-

![E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego [© flydragon - Fotolia.com] E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego]()

E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego

... konieczności stosowania bezpiecznego podpisu. Ułatwienie to dotyczyć ma korekt oraz deklaracji VAT złożonych za okresy rozliczeniowe rozpoczynające się po 31 grudnia 2010 r., a ... podpis elektroniczny, jeżeli chcą przesyłać e-deklaracje. Dotyczy to zarówno deklaracji CIT, VAT, jak też innych składanych informacji czy deklaracji (w tym m.in. PCC). ...

-

![Rolnik ryczałtowy bez kasy fiskalnej [© hin255 - Fotolia.com] Rolnik ryczałtowy bez kasy fiskalnej]()

Rolnik ryczałtowy bez kasy fiskalnej

... Kwotę taką wypłaca rolnikowi nabywca produktów rolnych (będących czynnym podatnikiem VAT). Z drugiej strony rolnik ryczałtowy nie wykazuje podatku należnego od ... i nabyć towarów i usług; składania w urzędzie skarbowym deklaracji; dokonania zgłoszenia rejestracyjnego w zakresie podatku VAT. Powstaje przy tym pytanie, czy rolnik ryczałtowy dokonujący ...

-

![Koszty poniesione przed założeniem firmy - czy można rozliczyć? [© shefkate - Fotolia.com] Koszty poniesione przed założeniem firmy - czy można rozliczyć?]()

Koszty poniesione przed założeniem firmy - czy można rozliczyć?

... opcja jest w ogóle możliwa? Generalnie przedsiębiorca może odliczyć VAT od zakupów, o ile zarejestrował się jako czynny podatnik VAT, dokument sprzedaży wystawiony jest na jego ... imieniem i nazwiskiem, a także nie posiada numeru NIP. VAT z takiej faktury można odliczyć w ramach deklaracji VAT już po założeniu firmy. W myśl przepisów należy to zrobić ...

-

![Fiskus nieprawnie wydłuża termin zwrotu podatku VAT! [© chaiko - Fotolia.com] Fiskus nieprawnie wydłuża termin zwrotu podatku VAT!]()

Fiskus nieprawnie wydłuża termin zwrotu podatku VAT!

... akt I FPS 2/16. Takie postanowienie nie przedłuża skutecznie terminu zwrotu VAT przewidzianego w art. 87 ust. 2 VAT, powinno bowiem wskazywać konkretną datę, określającą dzień, miesiąc ... podatnik nie jest bezbronny. Na postanowienie o przedłużeniu terminu zwrotu podatku VAT przysługuje mu bowiem zażalenie do organu podatkowego wyższego stopnia, tj ...

-

![Likwidacja firmy: lokal użytkowy także w spisie z natury [© ArTo - Fotolia.com] Likwidacja firmy: lokal użytkowy także w spisie z natury]()

Likwidacja firmy: lokal użytkowy także w spisie z natury

... też przebudowany (...) przez jego właściciela nieprzerwanie przez co najmniej dwa lata jest zrównane z pierwszą dostawą i jego późniejsza sprzedaż jest zwolniona z VAT” (pkt 64). Zatem zarówno zgodnie z przepisami Dyrektywy 2006/112/WE Rady oraz w świetle utrwalonego w tej materii orzecznictwa Trybunału Sprawiedliwości Unii Europejskiej, pierwsze ...

-

![Podzielona płatność a zapłaty faktur sprzed listopada 2019 r. [© nanantachoke - Fotolia.com] Podzielona płatność a zapłaty faktur sprzed listopada 2019 r.]()

Podzielona płatność a zapłaty faktur sprzed listopada 2019 r.

... je stosować. Teoretycznie powyższe nie powinno obejmować transakcji sprzed listopada 2019 r. Czy jest tak w rzeczywistości? Zgodnie z art. 108a ust. 1 ustawy o VAT podatnicy, którzy otrzymali fakturę z wykazaną kwotą podatku, przy dokonywaniu płatności kwoty należności wynikającej z tej faktury mogą zastosować mechanizm podzielonej płatności ...

-

![Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym? [© Piotr Adamowicz - Fotolia.com] Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym?]()

Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym?

... działalnością. Nie znajdziemy wśród nich natomiast rachunków oszczędnościowo-rozliczeniowych i to nawet wówczas, gdy właściciel dokonał ich zgłoszenia w skarbówce (np. w celu zwrotów VAT czy nadpłat w podatku dochodowym). W 2020 r. zapłaty poza rachunki z wykazu bez kosztów podatkowych Z początkiem 2020 r. do ustawy o podatku dochodowym od osób ...

-

![Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty? [© apops - Fotolia.com] Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty?]()

Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty?

... . 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług (zwanej dalej „ustawą o VAT”), miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika ... wystawia kontrahent, który wszak nie jest podatnikiem w rozumieniu polskiej ustawy o VAT. Bowiem, podatnikiem jest, jak wskazano powyżej, polski przedsiębiorca dokonujący importu usług ...

-

![Zawieszenie działalności: kwota do przeniesienia w VAT-7 [© anna - Fotolia.com] Zawieszenie działalności: kwota do przeniesienia w VAT-7]()

Zawieszenie działalności: kwota do przeniesienia w VAT-7

... podatnicy, którzy zawiesili wykonywania działalności gospodarczej na podstawie przepisów o swobodzie działalności gospodarczej, nie mają obowiązku składania miesięcznych lub kwartalnych deklaracji VAT za okresy rozliczeniowe, których to zawieszenie dotyczy. Od tej zasady przewidziano jednak kilka wyjątków, które znalazły się w ust. 7b cytowanego ...

-

![Podzielona płatność: przepisy przejściowe [© kenary820 - Fotolia.com] Podzielona płatność: przepisy przejściowe]()

Podzielona płatność: przepisy przejściowe

... należy zastosować mechanizm odwrotnego obciążenia. Firma X winna zatem wystawić fakturę bez VAT z adnotacją „odwrotne obciążenie”. Przykład 2 Załóżmy, że firma Y w dniu 30 ... . Odpowiedzialność solidarna Zgodnie z obecnie obowiązującym art. 105a ust. 1 ustawy o VAT, podatnik na rzecz którego dokonano dostawy towarów, o których mowa w załączniku ...

-

![Nieefektywna 3-letnia kontrola podatkowa i zwrot podatku bez odsetek [© apops - Fotolia.com] Nieefektywna 3-letnia kontrola podatkowa i zwrot podatku bez odsetek]()

Nieefektywna 3-letnia kontrola podatkowa i zwrot podatku bez odsetek

... 2018 r. firma złożyła w skarbówce deklarację podatkową wraz z wnioskiem o zwrot ponad 5 mln zł nadpłaconego VAT, na który z powodu trwającej tyle czasu kontroli musiała czekać blisko 3 ... w okresie od września 2015 r. do września 2018 r. 180 dni na zwrot VAT W październiku 2018 r. spółka złożyła deklarację podatkową za poprzedni miesiąc wraz z ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Faktura zaliczka za szkolenie: podatek dochodowy [© anna - Fotolia.com] Faktura zaliczka za szkolenie: podatek dochodowy](https://s3.egospodarka.pl/grafika/zaliczka/Faktura-zaliczka-za-szkolenie-podatek-dochodowy-skVsXY.jpg)

![Koszty promocji i reklamy: prezenty a podatki firmy [© shooterg03 - Fotolia.com] Koszty promocji i reklamy: prezenty a podatki firmy](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Koszty-promocji-i-reklamy-prezenty-a-podatki-firmy-109225-150x100crop.jpg)

![Dlaczego zamówienia publiczne nie uwzględniają płacy minimalnej? [© Comugnero Silvana - Fotolia.com] Dlaczego zamówienia publiczne nie uwzględniają płacy minimalnej?](https://s3.egospodarka.pl/grafika2/przetargi/Dlaczego-zamowienia-publiczne-nie-uwzgledniaja-placy-minimalnej-160768-150x100crop.jpg)

![VAT-26 z korektą odliczenia podatku naliczonego od samochodu [© Laurent Hamels - Fotolia.com] VAT-26 z korektą odliczenia podatku naliczonego od samochodu](https://s3.egospodarka.pl/grafika2/VAT-26/VAT-26-z-korekta-odliczenia-podatku-naliczonego-od-samochodu-164218-150x100crop.jpg)

![Z przedłużenia terminu zwrotu tłumaczy się urząd a nie izba skarbowa [© adam88xx - Fotolia.com] Z przedłużenia terminu zwrotu tłumaczy się urząd a nie izba skarbowa](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Z-przedluzenia-terminu-zwrotu-tlumaczy-sie-urzad-a-nie-izba-skarbowa-175268-150x100crop.jpg)

![Jak wystawić krajową fakturę z odwrotnym obciążeniem? [© Andrey Popov - Fotolia.com] Jak wystawić krajową fakturę z odwrotnym obciążeniem?](https://s3.egospodarka.pl/grafika2/rejestry-VAT/Jak-wystawic-krajowa-fakture-z-odwrotnym-obciazeniem-181274-150x100crop.jpg)

![Leasing operacyjny i finansowy - jak rozliczać każdy z nich? [© Piotr Adamowicz - Fotolia.com] Leasing operacyjny i finansowy - jak rozliczać każdy z nich?](https://s3.egospodarka.pl/grafika2/leasing-finansowy/Leasing-operacyjny-i-finansowy-jak-rozliczac-kazdy-z-nich-201657-150x100crop.jpg)

![Odstąpienie od umowy najmu niekiedy poza kosztami podatkowymi [© Piotr - Fotolia.com] Odstąpienie od umowy najmu niekiedy poza kosztami podatkowymi](https://s3.egospodarka.pl/grafika2/kary-umowne/Odstapienie-od-umowy-najmu-niekiedy-poza-kosztami-podatkowymi-223364-150x100crop.jpg)

![Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych [© Jürgen Fälchle - Fotolia.com] Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Leasing-wynajem-czy-zakup-auta-do-firmy-w-grudniu-Ile-mozna-zyskac-na-odliczeniach-podatkowych-256766-150x100crop.jpg)

![Jak dokumentować otrzymane zaliczki [© kartos - Fotolia.com] Jak dokumentować otrzymane zaliczki](https://s3.egospodarka.pl/grafika/zaliczka/Jak-dokumentowac-otrzymane-zaliczki-9ABtnB.jpg)

![Pomoc prawna w firmie a podatki [© anna - Fotolia.com] Pomoc prawna w firmie a podatki](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Pomoc-prawna-w-firmie-a-podatki-skVsXY.jpg)

![Ulga na złe długi: upadłość likwidacyjna dłużnika [© FikMik - Fotolia.com] Ulga na złe długi: upadłość likwidacyjna dłużnika](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-upadlosc-likwidacyjna-dluznika-ZKDwv5.jpg)

![Faktura VAT-MP: kiedy odliczenie podatku? [© anna - Fotolia.com] Faktura VAT-MP: kiedy odliczenie podatku?](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Faktura-VAT-MP-kiedy-odliczenie-podatku-skVsXY.jpg)

![Środki trwałe: plac, ogrodzenie i budynek [© sinuswelle - Fotolia.com] Środki trwałe: plac, ogrodzenie i budynek](https://s3.egospodarka.pl/grafika2/Amortyzacja/Srodki-trwale-plac-ogrodzenie-i-budynek-92208-150x100crop.jpg)

![Niektóre podatki rozliczane w kosztach firmy [© apops - Fotolia.com] Niektóre podatki rozliczane w kosztach firmy](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Niektore-podatki-rozliczane-w-kosztach-firmy-104091-150x100crop.jpg)

![Korekta sprzedaży w ramach odwrotnego obciążenia [© apops - Fotolia.com] Korekta sprzedaży w ramach odwrotnego obciążenia](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Korekta-sprzedazy-w-ramach-odwrotnego-obciazenia-139970-150x100crop.jpg)

![Likwidacja działalności: kasa fiskalna w spisie z natury? [© Paylessimages - Fotolia.com] Likwidacja działalności: kasa fiskalna w spisie z natury?](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Likwidacja-dzialalnosci-kasa-fiskalna-w-spisie-z-natury-141767-150x100crop.jpg)

![Import usług od zagranicznego podatnika zwolnionego z opodatkowania [© ogichobanov - Fotolia.com] Import usług od zagranicznego podatnika zwolnionego z opodatkowania](https://s3.egospodarka.pl/grafika2/import-uslug/Import-uslug-od-zagranicznego-podatnika-zwolnionego-z-opodatkowania-202922-150x100crop.jpg)

![Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny [© blackzheep - Fotolia.com] Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Sprzedaz-elektroniki-z-odwrotnym-obciazeniem-skutki-zmiany-ceny-204912-150x100crop.jpg)

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej](https://s3.egospodarka.pl/grafika2/kodeks-karny-skarbowy/Polskie-przepisy-podatkowe-karami-stoja-a-bedzie-ich-coraz-wiecej-213909-150x100crop.jpg)

![Wpłacone wadium a faktura zaliczkowa [© FikMik - Fotolia.com] Wpłacone wadium a faktura zaliczkowa](https://s3.egospodarka.pl/grafika/wadium/Wplacone-wadium-a-faktura-zaliczkowa-ZKDwv5.jpg)

![Faktura pro forma a różnice kursowe [© anna - Fotolia.com] Faktura pro forma a różnice kursowe](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Faktura-pro-forma-a-roznice-kursowe-skVsXY.jpg)

![Podatek naliczony: faktura korygująca VAT-MP [© anna - Fotolia.com] Podatek naliczony: faktura korygująca VAT-MP](https://s3.egospodarka.pl/grafika/faktura-VAT/Podatek-naliczony-faktura-korygujaca-VAT-MP-skVsXY.jpg)

![E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego [© flydragon - Fotolia.com] E-deklaracja VAT-7 i PCC-3 bez podpisu elektronicznego](https://s3.egospodarka.pl/grafika2/e-deklaracje/E-deklaracja-VAT-7-i-PCC-3-bez-podpisu-elektronicznego-102869-150x100crop.jpg)

![Rolnik ryczałtowy bez kasy fiskalnej [© hin255 - Fotolia.com] Rolnik ryczałtowy bez kasy fiskalnej](https://s3.egospodarka.pl/grafika2/rolnik/Rolnik-ryczaltowy-bez-kasy-fiskalnej-117317-150x100crop.jpg)

![Koszty poniesione przed założeniem firmy - czy można rozliczyć? [© shefkate - Fotolia.com] Koszty poniesione przed założeniem firmy - czy można rozliczyć?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Koszty-poniesione-przed-zalozeniem-firmy-czy-mozna-rozliczyc-146052-150x100crop.jpg)

![Fiskus nieprawnie wydłuża termin zwrotu podatku VAT! [© chaiko - Fotolia.com] Fiskus nieprawnie wydłuża termin zwrotu podatku VAT!](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Fiskus-nieprawnie-wydluza-termin-zwrotu-podatku-VAT-198427-150x100crop.jpg)

![Likwidacja firmy: lokal użytkowy także w spisie z natury [© ArTo - Fotolia.com] Likwidacja firmy: lokal użytkowy także w spisie z natury](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Likwidacja-firmy-lokal-uzytkowy-takze-w-spisie-z-natury-213438-150x100crop.jpg)

![Podzielona płatność a zapłaty faktur sprzed listopada 2019 r. [© nanantachoke - Fotolia.com] Podzielona płatność a zapłaty faktur sprzed listopada 2019 r.](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Podzielona-platnosc-a-zaplaty-faktur-sprzed-listopada-2019-r-224365-150x100crop.jpg)

![Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym? [© Piotr Adamowicz - Fotolia.com] Prywatny najem: czy każda zapłata czynszu będzie kosztem podatkowym?](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Prywatny-najem-czy-kazda-zaplata-czynszu-bedzie-kosztem-podatkowym-225249-150x100crop.jpg)

![Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty? [© apops - Fotolia.com] Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty?](https://s3.egospodarka.pl/grafika2/podatek-VAT/Przeliczanie-waluty-obcej-w-imporcie-uslug-jaki-kurs-waluty-229574-150x100crop.jpg)

![Zawieszenie działalności: kwota do przeniesienia w VAT-7 [© anna - Fotolia.com] Zawieszenie działalności: kwota do przeniesienia w VAT-7](https://s3.egospodarka.pl/grafika/swoboda-dzialalnosci-gospodarczej/Zawieszenie-dzialalnosci-kwota-do-przeniesienia-w-VAT-7-skVsXY.jpg)

![Podzielona płatność: przepisy przejściowe [© kenary820 - Fotolia.com] Podzielona płatność: przepisy przejściowe](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Podzielona-platnosc-przepisy-przejsciowe-223508-150x100crop.jpg)

![Nieefektywna 3-letnia kontrola podatkowa i zwrot podatku bez odsetek [© apops - Fotolia.com] Nieefektywna 3-letnia kontrola podatkowa i zwrot podatku bez odsetek](https://s3.egospodarka.pl/grafika2/zobowiazanie-podatkowe/Nieefektywna-3-letnia-kontrola-podatkowa-i-zwrot-podatku-bez-odsetek-240444-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

Nowy etap osiedla Slow City w sprzedaży

Nowy etap osiedla Slow City w sprzedaży

![Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić? [© Freepik] Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić?](https://s3.egospodarka.pl/grafika2/weryfikacja-kontrahenta/Sprawdz-wiarygodnosc-przewoznika-przed-podpisaniem-umowy-Jak-to-zrobic-266144-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym spadły w I kw. 2025 [© Freepik] Ceny mieszkań na rynku wtórnym spadły w I kw. 2025](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-na-rynku-wtornym-spadly-w-I-kw-2025-266181-150x100crop.jpg)

![Co musisz wiedzieć o kontroli podatkowej? [© Freepik] Co musisz wiedzieć o kontroli podatkowej?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Co-musisz-wiedziec-o-kontroli-podatkowej-266179-150x100crop.jpg)

![Ryanair odleciał bez 20 pasażerów. Czy to kolejny przypadek overbookingu? [© Freepik] Ryanair odleciał bez 20 pasażerów. Czy to kolejny przypadek overbookingu?](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-odlecial-bez-20-pasazerow-Czy-to-kolejny-przypadek-overbookingu-266178-150x100crop.jpg)

![Najwięcej mieszkań deweloperskich do kupienia za kredyt bez wkładu własnego w Poznaniu [© Freepik] Najwięcej mieszkań deweloperskich do kupienia za kredyt bez wkładu własnego w Poznaniu](https://s3.egospodarka.pl/grafika2/kredyt-bez-wkladu-wlasnego/Najwiecej-mieszkan-deweloperskich-do-kupienia-za-kredyt-bez-wkladu-wlasnego-w-Poznaniu-266177-150x100crop.jpg)

![Wielkanocny koszyczek 2025 droższy niż przed rokiem [© Freepik] Wielkanocny koszyczek 2025 droższy niż przed rokiem](https://s3.egospodarka.pl/grafika2/Wielkanoc/Wielkanocny-koszyczek-2025-drozszy-niz-przed-rokiem-266172-150x100crop.jpg)