-

![Samochód osobowy: kilku właścicieli a amortyzacja [© anna - Fotolia.com] Samochód osobowy: kilku właścicieli a amortyzacja]()

Samochód osobowy: kilku właścicieli a amortyzacja

W przypadku nabycia samochodu osobowego o znacznej wartości podatnicy mają prawo zaliczyć do kosztów uzyskania przychodu jedynie część odpisów amortyzacyjnych naliczanych od jego wartości początkowej. Czy zasada ta ma zastosowanie także wtedy, gdy jest kilku właścicieli - przedsiębiorców? Rozpatrzmy następującą sytuację: Ojciec z synem prowadzą ...

-

![Środek trwały w darowiźnie: amortyzacja jednorazowa? [© anna - Fotolia.com] Środek trwały w darowiźnie: amortyzacja jednorazowa?]()

Środek trwały w darowiźnie: amortyzacja jednorazowa?

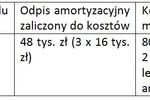

... odpowiada jej wartości rynkowej – co za tym idzie w takiej wysokości będzie ustalona jej wartość początkowa, od której zostanie dokonany jednorazowy odpis amortyzacyjny. Gdyby w umowie została zawarta wyższa wartość tokarki, konieczne byłoby, dla celów amortyzacji, jej zredukowanie do wartości rynkowej. Gdyby z kolei została ...

-

![Środki trwałe: remont a modernizacja [© anna - Fotolia.com] Środki trwałe: remont a modernizacja]()

Środki trwałe: remont a modernizacja

Wydatki na remont rozliczysz bezpośrednio w kosztach firmy. Wydatki poniesione na ulepszenie środka trwałego zwiększają jego wartość początkową. Kosztem będą w postaci odpisów amortyzacyjnych. Posiadane i wykorzystywane w firmie środki trwałe cechuje stopniowe zużywanie się. Jest to naturalna konsekwencja użytkowania w działalności maszyn, ...

-

![Środki trwałe: współwłasność a koszty eksploatacji [© anna - Fotolia.com] Środki trwałe: współwłasność a koszty eksploatacji]()

Środki trwałe: współwłasność a koszty eksploatacji

Przedsiębiorca będący współwłaścicielem danego składnika majątku, który stanowi jednocześnie środek trwały jego firmy, dokonuje odpisów amortyzacyjnych od wartości początkowej ustalonej w takiej wysokości, w jakiej pozostaje jego udział we własności. A co z pozostałymi kosztami eksploatacyjnymi takiego środka trwałego? Klasycznym przykładem ...

-

![Zawieszenie firmy: amortyzacja środków trwałych [© anna - Fotolia.com] Zawieszenie firmy: amortyzacja środków trwałych]()

Zawieszenie firmy: amortyzacja środków trwałych

Ustawa o swobodzie działalności gospodarczej daje niektórym przedsiębiorcom prawo do zawieszenia działalności gospodarczej. Skorzystanie z tej instytucji pociąga za sobą pewne konsekwencje, w tym m.in. w podatku dochodowym w zakresie odpisów amortyzacyjnych. Instytucja zawieszenia firmy została uregulowana w art. 14a ustawy z dnia 2 lipca 2004 r. ...

-

![Drogi samochód osobowy: optymalizacja podatkowa Drogi samochód osobowy: optymalizacja podatkowa]()

Drogi samochód osobowy: optymalizacja podatkowa

... , którego wartość wynosi 200 tys. zł (po odjęciu 6 tys. zł, czyli tej części podatku VAT, na odliczenie której zezwala fiskus), odpis amortyzacyjny nalicza się od owych 200 tys. zł, ale tylko część tego odpisu – 80 tys. zł – możemy uwzględnić w kosztach (przy założeniu ...

-

![Amortyzacja samochodu: pomyłka w stawce [© anna - Fotolia.com] Amortyzacja samochodu: pomyłka w stawce]()

Amortyzacja samochodu: pomyłka w stawce

... i zaczął amortyzować. W czerwcu 2011 r. zorientował się, że zamiast stawki 20% w skali roku dla tego samochodu omyłkowo przyjął stawkę 2%, przez co odpis amortyzacyjny jest dużo niższy. Jak w takiej sytuacji powinien się zachować? – czy konieczna jest korekta wcześniejszych lat, jako że przyjęta stawka amortyzacji ...

-

![Remont środka trwałego: rozliczenie kosztów [© anna - Fotolia.com] Remont środka trwałego: rozliczenie kosztów]()

Remont środka trwałego: rozliczenie kosztów

Nie każdy środek trwały nadaje się od razu do gospodarczego wykorzystania. W niektórych przypadkach przed przyjęciem środka trwałego do używania niezbędny jest remont. Należy jednak pamiętać, że remont początkowy środka trwałego nie podlega zaliczeniu do kosztów uzyskania przychodów na takich samych zasadach jak remont środka trwałego znajdującego ...

-

![Zakup nieruchomości: amortyzacja tylko budynku [© anna - Fotolia.com] Zakup nieruchomości: amortyzacja tylko budynku]()

Zakup nieruchomości: amortyzacja tylko budynku

... współwłasność podatnika, jest kompletny i zdatny do użytkowania i będzie użytkowany dłużej niż rok) przedsiębiorca zobowiązany jest dokonywać odpisów amortyzacyjnych. Dopiero odpis amortyzacyjny będzie stanowił koszt uzyskania przychodów. Gruntów nie amortyzujemy Nie każdy jednak składnik majątkowy będzie podlegał amortyzacji. Zgodnie z art. 22c ...

-

![Zaliczki kwartalne: optymalizacja podatkowa Zaliczki kwartalne: optymalizacja podatkowa]()

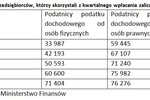

Zaliczki kwartalne: optymalizacja podatkowa

... do zasady od razu rozliczyć w kosztach uzyskania przychodu. Można jednak odliczyć taki koszt w formie amortyzacji. Pamiętać jednak trzeba, że pierwszy odpis amortyzacyjny podatnik uwzględni w kosztach uzyskania przychodu dopiero w miesiącu następującym po miesiącu, w którym środek trwały wprowadzono do ewidencji środków trwałych oraz wartości ...

-

![Samochód osobowy: limit 20 000 euro a amortyzacja [© anna - Fotolia.com] Samochód osobowy: limit 20 000 euro a amortyzacja]()

Samochód osobowy: limit 20 000 euro a amortyzacja

Podatnik obliczając zobowiązanie podatkowe za dany rok podatkowy ma obowiązek stosować wszelkie limity wskazane w przepisach ustawy o podatku dochodowym w ujęciu rocznym. Do limitów tych zalicza się także limit odpisów amortyzacyjnych, które mogą być zaliczane do kosztów uzyskania przychodu w przypadku samochodów osobowych - wskazał WSA w ...

-

![Odzież motocyklowa jako koszty firmy? [© whitelook - Fotolia.com] Odzież motocyklowa jako koszty firmy?]()

Odzież motocyklowa jako koszty firmy?

Wydatek na zakup motocykla, jeżeli służy on prowadzeniu działalności gospodarczej, może zostać zaliczony do kosztów uzyskania przychodów bezpośrednio czy też w postaci odpisów amortyzacyjnych (w zależności od jego wartości). Kosztami takimi są także wydatki eksploatacyjne związane z jego użytkowaniem. Niestety spory po dzień dzisiejszy budzi ...

-

![Podatek od licencji know-how [© anna - Fotolia.com] Podatek od licencji know-how]()

Podatek od licencji know-how

... konto 24 "Pozostałe rozrachunki"; Wprowadzenie do ewidencji wartości niematerialnych i prawnych: - Wn konto 02 "Wartości niematerialne i prawne", - Ma konto 30; Odpis amortyzacyjny: - Wn konto 40 "Koszty według rodzajów" lub odpowiednie konto zespołu 5, - Ma konto 07-2 "Odpisy umorzeniowe wartości niematerialnych i prawnych". Wydawnictwo Podatkowe ...

-

![Sieć dostępowa jako środek trwały? [© FikMik - Fotolia.com] Sieć dostępowa jako środek trwały?]()

Sieć dostępowa jako środek trwały?

Budowa sieci dostępowej do szerokopasmowego internetu zwiększa wartość początkową środka trwałego w postaci serwera (KŚT 491). Od tak ustalonej wartości początkowej należy dokonywać odpisów amortyzacyjnych według 30% stawki amortyzacyjnej, tj. stawki właściwej dla zespołów komputerowych. Stanowisko takie zajął Dyrektor Izby Skarbowej w Łodzi w ...

-

![Środki trwałe: kiedy faktura w koszty podatkowe? [© anna - Fotolia.com] Środki trwałe: kiedy faktura w koszty podatkowe?]()

Środki trwałe: kiedy faktura w koszty podatkowe?

Podatnicy mogą nie dokonywać odpisów amortyzacyjnych od środków trwałych, których wartość początkowa nie przekracza 3.500 zł. Wydatki poniesione na ich nabycie stanowią wówczas koszty uzyskania przychodów w miesiącu oddania ich do używania. Pytanie: Spółka zakupiła używane ksero za 3.500,00. Czy spółka może jednorazowo zaliczyć fakturę do kosztów ...

-

![Amortyzacja jednorazowa: de minimis od 2012 r. [© anna - Fotolia.com] Amortyzacja jednorazowa: de minimis od 2012 r.]()

Amortyzacja jednorazowa: de minimis od 2012 r.

Mali podatnicy oraz nowi przedsiębiorcy mogą szybko zaliczyć do kosztów niektóre środki trwałe- w jaki sposób? Chodzi oczywiście o jednorazowy odpis amortyzacyjny w ramach pomocy "de minimis", który wynosi w 2011 r. już tylko 197.000 zł. O czym trzeba pamiętać korzystając z tego przywileju? Czy jego ...

-

![Leasing finansowy: wykup a wartość początkowa [© anna - Fotolia.com] Leasing finansowy: wykup a wartość początkowa]()

Leasing finansowy: wykup a wartość początkowa

Leasing finansowy od operacyjnego odróżnia przede wszystkim to, że odpisów amortyzacyjnych od przedmiotu leasingu dokonuje korzystający. Co za tym idzie, musi on ustalić jego wartość początkową. Czy w przypadku poniesienia opłaty manipulacyjnej z tytułu wykupu przedmiotu leasingu, należy ją doliczyć do tej wartości początkowej? Art. 23f ust. 1 ...

-

![Firmowy samochód osobowy: ograniczenia podatkowe [© anna - Fotolia.com] Firmowy samochód osobowy: ograniczenia podatkowe]()

Firmowy samochód osobowy: ograniczenia podatkowe

Zarówno ustawy o podatkach dochodowych jak i o podatku od towarów i usług przewidują zdecydowanie mniej korzystne rozwiązania dla posiadaczy samochodów osobowych. Jednocześnie, aby auto mogło być potraktowane jako ciężarowe i korzystać z przywilejów podatkowych, musi spełnić szereg drobiazgowych wymagań (dotyczących na przykład liczby siedzeń czy ...

-

![Amortyzacja gdy nieużywany środek trwały [© anna - Fotolia.com] Amortyzacja gdy nieużywany środek trwały]()

Amortyzacja gdy nieużywany środek trwały

Przedsiębiorca prowadzi działalność produkcyjną i wykorzystuje do tego maszynę X. W listopadzie 2011r., część sterująca do maszyny została skradziona i od tego czasu maszyna przestała być użytkowana. Niemniej, podatnik kontynuuje działalność produkcyjną, korzystając z innej maszyny. Planuje również zakup części sterującej do maszyny X w następnym ...

-

![Amortyzacja znaku towarowego w darowiźnie [© FikMik - Fotolia.com] Amortyzacja znaku towarowego w darowiźnie]()

Amortyzacja znaku towarowego w darowiźnie

Nie ma przeszkód, aby dokonywać odpisów amortyzacyjnych od otrzymanego w drodze darowizny znaku towarowego oraz zaliczyć je do kosztów uzyskania przychodów. Stanowisko takie zajął Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z dnia 18.01.2012 r. nr IPPB1/415-1020/11-2/EC. Jakie wątpliwości wyjaśnił organ podatkowy? ...

-

![Dotacja unijna: VAT jako przychód podatkowy? [© whitelook - Fotolia.com] Dotacja unijna: VAT jako przychód podatkowy?]()

Dotacja unijna: VAT jako przychód podatkowy?

... tudzież wytworzeniem we własnym zakresie środków trwałych a także wartości niematerialnych i prawnych, od których dokonuje się odpisów amortyzacyjnych (z drugiej strony odpis amortyzacyjny przypadający na część sfinansowaną dotacją nie jest kosztem uzyskania przychodu). W pozostałych przypadkach przychód podatkowy powstaje, ale na mocy art. 21 ...

-

![Amortyzacja jednorazowa samochodu w leasingu? [© anna - Fotolia.com] Amortyzacja jednorazowa samochodu w leasingu?]()

Amortyzacja jednorazowa samochodu w leasingu?

Mali podatnicy oraz podatnicy rozpoczynający działalność gospodarczą mogą dokonywać m.in. jednorazowych odpisów amortyzacyjnych. Możliwość ta dotyczy także samochodów, pod warunkiem, że nie zostały one zaliczone do osobowych. Zamortyzować w ten sposób można niekiedy także samochód w leasingu, co na samym początku daje istotną wartość kosztów w ...

-

![Towar jako środek trwały: różnice kursowe [© whitelook - Fotolia.com] Towar jako środek trwały: różnice kursowe]()

Towar jako środek trwały: różnice kursowe

... (chyba że podatnik ma prawo do amortyzacji jednorazowej i zamierza z niej skorzystać w stosunku do tego środka trwałego – w takim bowiem przypadku jednorazowy odpis amortyzacyjny możliwy jest już w miesiącu marcu). Aby dokonać powyższego konieczne jednak jest ustalenie wartości początkowej tego środka trwałego. Przypomnijmy że tą ...

-

![Amortyzacja samochodu o wartości poniżej 3 500 zł [© Robert Wilson - Fotolia.com] Amortyzacja samochodu o wartości poniżej 3 500 zł]()

Amortyzacja samochodu o wartości poniżej 3 500 zł

... z wyżej wymienionymi przepisami proponuję wprowadzić zakupiony samochód osobowy do ewidencji środków trwałych, w miesiącu oddania do używania naliczyć jednorazowy 100-procentowy odpis amortyzacyjny. Takie postępowanie pozwoli Ci na księgowanie kosztów eksploatacji samochodu z pominięciem ewidencji przebiegu pojazdu. Podstawa prawna: - art. 22a, art ...

-

![Zakup komputera w koszty firmy czy środek trwały? [© nattstudio - Fotolia.com] Zakup komputera w koszty firmy czy środek trwały?]()

Zakup komputera w koszty firmy czy środek trwały?

... , zaliczyć go do środków trwałych i amortyzować na zasadach ogólnych lub jednorazowo w miesiącu oddania go do używania albo w miesiącu następnym. Pierwszy odpis amortyzacyjny może zostać dokonany dopiero w miesiącu następującym po miesiącu oddania środka trwałego do używania. Miesięcznik Koszty w Firmie. W jednej publikacji znajdziesz rozwiązania ...

-

![Amortyzacja środków trwałych z dotacji a koszty [© Jaroslav Machacek - Fotolia.com] Amortyzacja środków trwałych z dotacji a koszty]()

Amortyzacja środków trwałych z dotacji a koszty

Otrzymanie dotacji, stanowiącej zwrot wydatków na nabycie środka trwałego, powoduje obowiązek dokonania korekty części dotychczasowych odpisów amortyzacyjnych. Przy czym korekty tej należy dokonać w miesiącu otrzymania tych środków poprzez bieżące zmniejszenie kosztów uzyskania przychodów. Nie jest zatem wymagane wsteczne korygowanie kosztów. ( ...

-

![Prace rozwojowe w koszty podatkowe firmy [© wrangler - Fotolia.com] Prace rozwojowe w koszty podatkowe firmy]()

Prace rozwojowe w koszty podatkowe firmy

Wydatki ponoszone w związku z prowadzonymi pracami rozwojowymi zaliczane są do kosztów podatkowych, które podatnik może rozliczyć jednorazowo lub w czasie, przy zastosowaniu między innymi odpisów amortyzacyjnych. Wybór zależy od jego preferencji. Prace rozwojowe prowadzone przez przedsiębiorców w ramach działalności gospodarczej mogą być ponoszone ...

-

![Zawieszenie działalności: podatek dochodowy, VAT i ZUS [© olly - Fotolia.com] Zawieszenie działalności: podatek dochodowy, VAT i ZUS]()

Zawieszenie działalności: podatek dochodowy, VAT i ZUS

... natomiast, gdy środek trwały nie jest wykorzystywany, ostatniego podatkowego odpisu amortyzacyjnego dokonuje się w miesiącu zawieszenia działalności. Kolejny odpis amortyzacyjny będzie mógł być dokonywany dopiero po wznowieniu działalności. Konsekwencją przerwania amortyzacji w okresie zawieszenia działalności jest oczywiście brak możliwości ...

-

![Ulga na zakup kasy fiskalnej w podatku dochodowym [© uwimages - Fotolia.com] Ulga na zakup kasy fiskalnej w podatku dochodowym]()

Ulga na zakup kasy fiskalnej w podatku dochodowym

... na jej zakup będą zaliczane w ciężar kosztów działalności gospodarczej poprzez odpisy amortyzacyjne od całości wartości początkowej zakupionej kasy rejestrującej (jednorazowy odpis amortyzacyjny), jeżeli Zainteresowana przyjęła takie zasady amortyzacji w odniesieniu do środka trwałego o niskiej wartości początkowej. Kwoty tej nie pomniejsza się ...

-

![Amortyzacja gdy prywatny samochód jako firmowy [© Viacheslav Krylov - Fotolia.com] Amortyzacja gdy prywatny samochód jako firmowy]()

Amortyzacja gdy prywatny samochód jako firmowy

Przedsiębiorca, w ramach prowadzonej działalności, używał samochodu prywatnego, prowadził ewidencję przebiegu pojazdu i na jej podstawie do kwoty limitu określonej w ustawie zaliczał poniesione wydatki w koszty uzyskania przychodów. Obecnie chciałby - na podstawie oświadczenia - wprowadzić samochód do swojej firmy jako środek trwały. Czy jest to ...

-

![Wartość początkowa gdy leasing finansowy [© Kautz15 - Fotolia.com] Wartość początkowa gdy leasing finansowy]()

Wartość początkowa gdy leasing finansowy

Podstawowa różnicą odróżniającą leasing finansowy od operacyjnego jest dokonywanie odpisów amortyzacyjnych od przedmiotu leasingu przez korzystającego a nie finansującego. Korzystający musi zatem ustalić wartość początkową takiego składnika majątku, od której będzie naliczana amortyzacja. Przepisy nie przewidują szczególnych uregulowań w tym ...

-

![Otrzymany rabat a wartość początkowa środka trwałego [© Jaroslav Machacek - Fotolia.com] Otrzymany rabat a wartość początkowa środka trwałego]()

Otrzymany rabat a wartość początkowa środka trwałego

... , gdy rabat taki został otrzymany jeszcze przed oddaniem środka trwałego do używania. Wtedy wprost zmniejsza jego wartość początkową i już pierwszy odpis amortyzacyjny będzie naliczony od prawidłowej (obniżonej) wartości. W rzeczywistości gospodarczej jednak występują przypadki, że rabat taki zostaje udzielony później, już po oddaniu ...

-

![Amortyzacja degresywna elektrowni wiatrowej [© DeVIce - Fotolia.com] Amortyzacja degresywna elektrowni wiatrowej]()

Amortyzacja degresywna elektrowni wiatrowej

Turbina wiatrowa jako część składowa elektrowni wiatrowej - mieści się w Klasyfikacji Środków Trwałych w grupie 3 rodzaj 346 - zespoły wiatrowo-elektryczne. Roczna stawka odpisów amortyzacyjnych dla niej wynosi 7%. Do takiego środka trwałego może być stosowana metoda degresywna amortyzacji. Stanowisko takie zajął Dyrektor Izby Skarbowej w Łodzi w ...

-

![Prowadzenie firmy = wyższy podatek od nieruchomości [© pogonici - Fotolia.com] Prowadzenie firmy = wyższy podatek od nieruchomości]()

Prowadzenie firmy = wyższy podatek od nieruchomości

... prowadzona jest działalność gospodarcza, amortyzacji dokonuje się przy zastosowaniu stawki 1,5%. Przykładowo, gdy jego wartość początkowa wynosi 900 tys. zł, roczny odpis amortyzacyjny wyniesie 13.500 zł. Łączny, roczny koszt podatkowy z tytułu odpisu amortyzacyjnego i podatku od nieruchomości to ok. 18 tys. zł. Przy ...

-

![Amortyzacja gdy zmiana z ryczałtu na zasady ogólne [© apops - Fotolia.com] Amortyzacja gdy zmiana z ryczałtu na zasady ogólne]()

Amortyzacja gdy zmiana z ryczałtu na zasady ogólne

W przypadku wybrania opodatkowania ryczałtem ewidencjonowanym, przy ustalaniu wysokości podatku brany pod uwagę jest przychód a nie dochód. Ponieważ nie uwzględnia się tutaj kosztów uzyskania przychodu, przedsiębiorca nie nalicza także odpisów amortyzacyjnych od wartości początkowej środków trwałych, jako że nie są one brane pod uwagę przy ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Samochód osobowy: kilku właścicieli a amortyzacja [© anna - Fotolia.com] Samochód osobowy: kilku właścicieli a amortyzacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-osobowy-kilku-wlascicieli-a-amortyzacja-skVsXY.jpg)

![Środek trwały w darowiźnie: amortyzacja jednorazowa? [© anna - Fotolia.com] Środek trwały w darowiźnie: amortyzacja jednorazowa?](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Srodek-trwaly-w-darowiznie-amortyzacja-jednorazowa-skVsXY.jpg)

![Środki trwałe: remont a modernizacja [© anna - Fotolia.com] Środki trwałe: remont a modernizacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Srodki-trwale-remont-a-modernizacja-skVsXY.jpg)

![Środki trwałe: współwłasność a koszty eksploatacji [© anna - Fotolia.com] Środki trwałe: współwłasność a koszty eksploatacji](https://s3.egospodarka.pl/grafika/srodki-trwale/Srodki-trwale-wspolwlasnosc-a-koszty-eksploatacji-skVsXY.jpg)

![Zawieszenie firmy: amortyzacja środków trwałych [© anna - Fotolia.com] Zawieszenie firmy: amortyzacja środków trwałych](https://s3.egospodarka.pl/grafika/swoboda-dzialalnosci-gospodarczej/Zawieszenie-firmy-amortyzacja-srodkow-trwalych-skVsXY.jpg)

![Amortyzacja samochodu: pomyłka w stawce [© anna - Fotolia.com] Amortyzacja samochodu: pomyłka w stawce](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-samochodu-pomylka-w-stawce-skVsXY.jpg)

![Remont środka trwałego: rozliczenie kosztów [© anna - Fotolia.com] Remont środka trwałego: rozliczenie kosztów](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Remont-srodka-trwalego-rozliczenie-kosztow-skVsXY.jpg)

![Zakup nieruchomości: amortyzacja tylko budynku [© anna - Fotolia.com] Zakup nieruchomości: amortyzacja tylko budynku](https://s3.egospodarka.pl/grafika/Amortyzacja/Zakup-nieruchomosci-amortyzacja-tylko-budynku-skVsXY.jpg)

![Samochód osobowy: limit 20 000 euro a amortyzacja [© anna - Fotolia.com] Samochód osobowy: limit 20 000 euro a amortyzacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-osobowy-limit-20-000-euro-a-amortyzacja-skVsXY.jpg)

![Odzież motocyklowa jako koszty firmy? [© whitelook - Fotolia.com] Odzież motocyklowa jako koszty firmy?](https://s3.egospodarka.pl/grafika/wydatki-a-koszty/Odziez-motocyklowa-jako-koszty-firmy-JbjmWj.jpg)

![Podatek od licencji know-how [© anna - Fotolia.com] Podatek od licencji know-how](https://s3.egospodarka.pl/grafika/licencje/Podatek-od-licencji-know-how-skVsXY.jpg)

![Sieć dostępowa jako środek trwały? [© FikMik - Fotolia.com] Sieć dostępowa jako środek trwały?](https://s3.egospodarka.pl/grafika/srodki-trwale/Siec-dostepowa-jako-srodek-trwaly-ZKDwv5.jpg)

![Środki trwałe: kiedy faktura w koszty podatkowe? [© anna - Fotolia.com] Środki trwałe: kiedy faktura w koszty podatkowe?](https://s3.egospodarka.pl/grafika/srodki-trwale/Srodki-trwale-kiedy-faktura-w-koszty-podatkowe-skVsXY.jpg)

![Amortyzacja jednorazowa: de minimis od 2012 r. [© anna - Fotolia.com] Amortyzacja jednorazowa: de minimis od 2012 r.](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-jednorazowa-de-minimis-od-2012-r-skVsXY.jpg)

![Leasing finansowy: wykup a wartość początkowa [© anna - Fotolia.com] Leasing finansowy: wykup a wartość początkowa](https://s3.egospodarka.pl/grafika/leasing-finansowy/Leasing-finansowy-wykup-a-wartosc-poczatkowa-skVsXY.jpg)

![Firmowy samochód osobowy: ograniczenia podatkowe [© anna - Fotolia.com] Firmowy samochód osobowy: ograniczenia podatkowe](https://s3.egospodarka.pl/grafika/Amortyzacja/Firmowy-samochod-osobowy-ograniczenia-podatkowe-skVsXY.jpg)

![Amortyzacja gdy nieużywany środek trwały [© anna - Fotolia.com] Amortyzacja gdy nieużywany środek trwały](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-gdy-nieuzywany-srodek-trwaly-skVsXY.jpg)

![Amortyzacja znaku towarowego w darowiźnie [© FikMik - Fotolia.com] Amortyzacja znaku towarowego w darowiźnie](https://s3.egospodarka.pl/grafika/Amortyzacja/Amortyzacja-znaku-towarowego-w-darowiznie-ZKDwv5.jpg)

![Dotacja unijna: VAT jako przychód podatkowy? [© whitelook - Fotolia.com] Dotacja unijna: VAT jako przychód podatkowy?](https://s3.egospodarka.pl/grafika/dofinansowanie-ze-srodkow-Unii-Europejskiej/Dotacja-unijna-VAT-jako-przychod-podatkowy-JbjmWj.jpg)

![Amortyzacja jednorazowa samochodu w leasingu? [© anna - Fotolia.com] Amortyzacja jednorazowa samochodu w leasingu?](https://s3.egospodarka.pl/grafika/samochod-firmowy/Amortyzacja-jednorazowa-samochodu-w-leasingu-skVsXY.jpg)

![Towar jako środek trwały: różnice kursowe [© whitelook - Fotolia.com] Towar jako środek trwały: różnice kursowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Towar-jako-srodek-trwaly-roznice-kursowe-JbjmWj.jpg)

![Amortyzacja samochodu o wartości poniżej 3 500 zł [© Robert Wilson - Fotolia.com] Amortyzacja samochodu o wartości poniżej 3 500 zł](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Amortyzacja-samochodu-o-wartosci-ponizej-3-500-zl-93222-150x100crop.jpg)

![Zakup komputera w koszty firmy czy środek trwały? [© nattstudio - Fotolia.com] Zakup komputera w koszty firmy czy środek trwały?](https://s3.egospodarka.pl/grafika2/srodki-trwale/Zakup-komputera-w-koszty-firmy-czy-srodek-trwaly-93808-150x100crop.jpg)

![Amortyzacja środków trwałych z dotacji a koszty [© Jaroslav Machacek - Fotolia.com] Amortyzacja środków trwałych z dotacji a koszty](https://s3.egospodarka.pl/grafika2/amortyzacja/Amortyzacja-srodkow-trwalych-z-dotacji-a-koszty-99018-150x100crop.jpg)

![Prace rozwojowe w koszty podatkowe firmy [© wrangler - Fotolia.com] Prace rozwojowe w koszty podatkowe firmy](https://s3.egospodarka.pl/grafika2/PIT-y/Prace-rozwojowe-w-koszty-podatkowe-firmy-100343-150x100crop.jpg)

![Zawieszenie działalności: podatek dochodowy, VAT i ZUS [© olly - Fotolia.com] Zawieszenie działalności: podatek dochodowy, VAT i ZUS](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Zawieszenie-dzialalnosci-podatek-dochodowy-VAT-i-ZUS-100592-150x100crop.jpg)

![Ulga na zakup kasy fiskalnej w podatku dochodowym [© uwimages - Fotolia.com] Ulga na zakup kasy fiskalnej w podatku dochodowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Ulga-na-zakup-kasy-fiskalnej-w-podatku-dochodowym-106675-150x100crop.jpg)

![Amortyzacja gdy prywatny samochód jako firmowy [© Viacheslav Krylov - Fotolia.com] Amortyzacja gdy prywatny samochód jako firmowy](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Amortyzacja-gdy-prywatny-samochod-jako-firmowy-107920-150x100crop.jpg)

![Wartość początkowa gdy leasing finansowy [© Kautz15 - Fotolia.com] Wartość początkowa gdy leasing finansowy](https://s3.egospodarka.pl/grafika2/leasing-finansowy/Wartosc-poczatkowa-gdy-leasing-finansowy-108152-150x100crop.jpg)

![Otrzymany rabat a wartość początkowa środka trwałego [© Jaroslav Machacek - Fotolia.com] Otrzymany rabat a wartość początkowa środka trwałego](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Otrzymany-rabat-a-wartosc-poczatkowa-srodka-trwalego-110855-150x100crop.jpg)

![Amortyzacja degresywna elektrowni wiatrowej [© DeVIce - Fotolia.com] Amortyzacja degresywna elektrowni wiatrowej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-degresywna-elektrowni-wiatrowej-112257-150x100crop.jpg)

![Prowadzenie firmy = wyższy podatek od nieruchomości [© pogonici - Fotolia.com] Prowadzenie firmy = wyższy podatek od nieruchomości](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Prowadzenie-firmy-wyzszy-podatek-od-nieruchomosci-114726-150x100crop.jpg)

![Amortyzacja gdy zmiana z ryczałtu na zasady ogólne [© apops - Fotolia.com] Amortyzacja gdy zmiana z ryczałtu na zasady ogólne](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-gdy-zmiana-z-ryczaltu-na-zasady-ogolne-117380-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

Nowy etap osiedla Slow City w sprzedaży

Nowy etap osiedla Slow City w sprzedaży

![4 sygnały ostrzegawcze w kontaktach z dłużnikiem [© AdobeStock] 4 sygnały ostrzegawcze w kontaktach z dłużnikiem](https://s3.egospodarka.pl/grafika2/dluznik/4-sygnaly-ostrzegawcze-w-kontaktach-z-dluznikiem-266086-150x100crop.jpg)

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![5 porad, jak doceniać pracownika [© Freepik] 5 porad, jak doceniać pracownika](https://s3.egospodarka.pl/grafika2/docenianie-pracownika/5-porad-jak-doceniac-pracownika-266141-150x100crop.jpg)

![Rowery na klatce schodowej a bezpieczna ewakuacja [© Freepik] Rowery na klatce schodowej a bezpieczna ewakuacja](https://s3.egospodarka.pl/grafika2/przepisy-przeciwpozarowe/Rowery-na-klatce-schodowej-a-bezpieczna-ewakuacja-266100-150x100crop.jpg)

![Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić? [© Freepik] Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić?](https://s3.egospodarka.pl/grafika2/weryfikacja-kontrahenta/Sprawdz-wiarygodnosc-przewoznika-przed-podpisaniem-umowy-Jak-to-zrobic-266144-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym spadły w I kw. 2025 [© Freepik] Ceny mieszkań na rynku wtórnym spadły w I kw. 2025](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-na-rynku-wtornym-spadly-w-I-kw-2025-266181-150x100crop.jpg)

![Co musisz wiedzieć o kontroli podatkowej? [© Freepik] Co musisz wiedzieć o kontroli podatkowej?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Co-musisz-wiedziec-o-kontroli-podatkowej-266179-150x100crop.jpg)