-

![Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów [© Andrey Popov - Fotolia.com] Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów]()

Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów

... kwotę w wysokości pomniejszonej o należny podatek od towarów i usług. W konsekwencji powyższego fragment przychodu w zakresie należnego VAT nie jest kwalifikowany jako przychód ze sprzedaży, a co za tym idzie, nie podlega zaliczeniu w ramach przychodu należnego. Ponadto zdaniem zwolenników tego podejścia należny podatek od towarów i usług nie może ...

-

![Do kiedy zmienić formę opodatkowania na 2021 rok? [© Rawpixel - Fotolia.com] Do kiedy zmienić formę opodatkowania na 2021 rok?]()

Do kiedy zmienić formę opodatkowania na 2021 rok?

... tylko dla przedsiębiorców opłacających podatek od dochodu, czyli przy zastosowaniu skali podatkowej bądź podatku liniowego; ten system rozliczeń nie jest dostępny dla ryczałtowców. Nadto warunkiem zastosowania tego uproszczenia jest prowadzenie w latach ubiegłych firmy oraz uzyskanie dochodów przekraczających kwotę wolną od podatku (rozumianą jako ...

-

![Polski Ład. Spółka komandytowa zamiast jednoosobowej działalności gospodarczej? [© pixabay.com] Polski Ład. Spółka komandytowa zamiast jednoosobowej działalności gospodarczej?]()

Polski Ład. Spółka komandytowa zamiast jednoosobowej działalności gospodarczej?

... z art. 30a ust. 6a ustawy o podatku dochodowym od osób fizycznych, zryczałtowany podatek od przychodów uzyskiwanych przez komplementariusza z tytułu udziału w zyskach spółki pomniejsza się o kwotę odpowiadającą iloczynowi jego procentowego udziału w zysku i podatku należnego od dochodu spółki. W kolejnych pięciu latach podatkowych komplementariusz ...

Tematy: spółka komandytowa, spółka komandytowo-akcyjna, jednoosobowa działalność gospodarcza, jednoosobowa działalność, działalność gospodarcza, składka zdrowotna, Polski Ład, spółka, spółka osobowa, komandytariusz, formy działalności gospodarczej, prowadzenie działalności gospodarczej, CIT, PIT, ubezpieczenie zdrowotne, składki ZUS dla przedsiębiorców, składka na ubezpieczenie zdrowotne -

![Czy przystąpienie do spółki cichej odbiera prawo do estońskiego CIT? [© Robert Kneschke - Fotolia.com] Czy przystąpienie do spółki cichej odbiera prawo do estońskiego CIT?]()

Czy przystąpienie do spółki cichej odbiera prawo do estońskiego CIT?

... niższy podatek dochodowy niż przy klasycznej formie rozliczenia. Przede wszystkim firmy rozpoczynające działalność oraz te o statusie małego podatnika na estońskim CIT płacą tylko 10% podatek na poziomie spółki. Do tego należy doliczyć 19% podatek od dywidendy. Jednak wspólnik może pomniejszyć w odpowiedniej części swój podatek od dywidendy ...

-

![Własny biznes: jak założyć firmę i przetrwać na rynku? [© pixabay.com] Własny biznes: jak założyć firmę i przetrwać na rynku?]()

Własny biznes: jak założyć firmę i przetrwać na rynku?

... , czy będzie nas obowiązywać. Prowadząc spółkę z o.o., przedsiębiorca jest również płatnikiem VAT. Podatek należy uiszczać do 25. dnia miesiąca, następującego po okresie rozliczeniowym. W przypadku spółek z ograniczoną odpowiedzialnością występuje jeszcze jeden podatek – od dywidend, który wynosi 19% . Jest on bezpośrednio związany z wybraną formą ...

Tematy: spółka, spółka z o.o., spółka z ograniczoną odpowiedzialnością, prowadzenie działalności gospodarczej, działalność gospodarcza, forma prawna działalności gospodarczej, własny biznes, własna firma, biznesplan, zakładanie działalności gospodarczej, składki ZUS dla przedsiębiorców, jednoosobowa działalność gospodarcza, spółki kapitałowe, spółki osobowe -

![Akcyza - utrata wyrobów z winy przedsiębiorcy nie zwalnia z obowiązku zapłaty podatku [© Pakhnyushchyy - Fotolia.com] Akcyza - utrata wyrobów z winy przedsiębiorcy nie zwalnia z obowiązku zapłaty podatku]()

Akcyza - utrata wyrobów z winy przedsiębiorcy nie zwalnia z obowiązku zapłaty podatku

... podatek od konsumpcji powinna być pobierana tylko w przypadku dojścia do konsumpcji. Ale z drugiej ta sama dyrektywa stanowi, że podatek staje się wymagalny już w momencie samego dopuszczenia do konsumpcji w państwie członkowskim UE. Przyczyna zniszczenia towaru musi być niezależna od ...

-

![PCC a prowadzenie działalności gospodarczej [© FikMik - Fotolia.com] PCC a prowadzenie działalności gospodarczej]()

PCC a prowadzenie działalności gospodarczej

... Podatnik ma wątpliwości, czy powinien płacić podatek od czynności cywilnoprawnych oraz w jakiej formie. Na podstawie takiego stanu faktycznego urząd skarbowy zajął następujące stanowisko: „(…)Regulację prawną w powyższym zakresie zawierają przepisy ustawy z dnia 9 września 2000 roku o podatku od czynności cywilnoprawnych (t.j. Dz.U. z 2005 roku, nr ...

-

![Sprzedaż nieruchomości: jak liczyć 5 lat w PIT? [© anna - Fotolia.com] Sprzedaż nieruchomości: jak liczyć 5 lat w PIT?]()

Sprzedaż nieruchomości: jak liczyć 5 lat w PIT?

... od sprzedaży prawa wieczystego użytkowania gruntu, gdyż posiadał je ponad 5 lat licząc od końca roku, w którym zostało ono nabyte. Niestety będzie musiał zapłacić podatek od sprzedaży budynku, gdyż sprzedaż nastąpiła przed upływem pięciu lat od ...

-

![Rozwiązanie umowy o pracę = PIT-11 w ciągu roku [© FikMik - Fotolia.com] Rozwiązanie umowy o pracę = PIT-11 w ciągu roku]()

Rozwiązanie umowy o pracę = PIT-11 w ciągu roku

... po miesiącu, w którym została pobrana ostania zaliczka na podatek od wynagrodzenia? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 8 ustawy z dnia 29 ... płatnicy obliczać i pobierać w ciągu roku zaliczki na podatek dochodowy od osób, które uzyskują od tych zakładów przychody ze stosunku służbowego, stosunku ...

-

![Darowizna: VAT należny a koszty firmy [© anna - Fotolia.com] Darowizna: VAT należny a koszty firmy]()

Darowizna: VAT należny a koszty firmy

... od towarów i usług lub nabył towary i usługi w celu wytworzenia albo odprzedaży towarów lub świadczenia usług zwolnionych od podatku od towarów i usług, w tej części, w której zgodnie z przepisami o podatku od towarów i usług podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług - jeżeli naliczony podatek od ...

-

![Środki trwałe: kredyt i lokata a koszty i przychody [© FikMik - Fotolia.com] Środki trwałe: kredyt i lokata a koszty i przychody]()

Środki trwałe: kredyt i lokata a koszty i przychody

... prowizji oraz pomniejszoną o podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku ...

-

![Samochód osobowy w firmie: odsetki a koszty podatkowe [© whitelook - Fotolia.com] Samochód osobowy w firmie: odsetki a koszty podatkowe]()

Samochód osobowy w firmie: odsetki a koszty podatkowe

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Kolejne świadczenia z ZFŚS bez podatku [© whitelook - Fotolia.com] Kolejne świadczenia z ZFŚS bez podatku]()

Kolejne świadczenia z ZFŚS bez podatku

... umowiony, świadczy o tym, że otrzymane przez pracownika świadczenie nie dotyczy działalności socjalnej i w związku z tym nie może ono skorzystać ze zwolnienia od podatku. Pracodawca powinien w związku z tym odprowadzić należną zaliczkę na podatek od przyznanego pracownikowi świadczenia.

-

![Samochód z kratką: leasing a odliczenie VAT [© FikMik - Fotolia.com] Samochód z kratką: leasing a odliczenie VAT]()

Samochód z kratką: leasing a odliczenie VAT

... od wartości dodanej; ujednolicona podstawa wymiaru podatku (Dz. Urz. UE. L Nr 145, poz. 1 ze zm.). Zgodnie z art. 17 (6) Szóstej Dyrektywy oraz art. 176 obowiązującej Dyrektywy podatek od wartości dodanej nie może być odliczany od ...

-

![Faktura w walucie: VAT należny a różnice kursowe [© FikMik - Fotolia.com] Faktura w walucie: VAT należny a różnice kursowe]()

Faktura w walucie: VAT należny a różnice kursowe

... podatek od towarów i usług nie wywołuje żadnych skutków na gruncie podatku dochodowego od osób prawnych. Zgodnie bowiem z art. 12 ust. 4 pkt 9 ustawy o pdop, za przychody nie uważa się należnego podatku od ...

-

![Lokaty jednodniowe nie znikną Lokaty jednodniowe nie znikną]()

Lokaty jednodniowe nie znikną

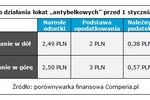

... od wpłaconej kwoty są naliczane każdego dnia i w zależności od tego, ile wyniosą, podatek od nich zostanie pobrany lub nie. Mechanizm zaokrąglania przedstawia poniższa tabela: Zaproponowana przez Ustawodawcę zmiana w Ordynacji Podatkowej zakłada, że od ...

-

![Najem nieruchomości: koszty i przychody podatkowe [© anna - Fotolia.com] Najem nieruchomości: koszty i przychody podatkowe]()

Najem nieruchomości: koszty i przychody podatkowe

... podatek od nieruchomości w części dotyczącej wynajmowanej nieruchomości, opłaty za media (jeżeli do ich ponoszenia zobowiązany jest wynajmujący), zakup wyposażenia do tej nieruchomości, czy też odpisy amortyzacyjne, a nawet odsetki od ...

-

![Oszczędzanie na emeryturę - raczej nie w IKZE [© Yuri Arcurs - Fotolia.com] Oszczędzanie na emeryturę - raczej nie w IKZE]()

Oszczędzanie na emeryturę - raczej nie w IKZE

... podatek od zysków kapitałowych). Jeśli środki wycofamy w czasie krótszym niż 12 miesięcy od ...

-

![Cienka kapitalizacja gdy amortyzacja środków trwałych? [© Kurhan - Fotolia.com] Cienka kapitalizacja gdy amortyzacja środków trwałych?]()

Cienka kapitalizacja gdy amortyzacja środków trwałych?

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Wartość środka trwałego: wycena biegłego gdy znana cena zakupu [© beeboys - Fotolia.com] Wartość środka trwałego: wycena biegłego gdy znana cena zakupu]()

Wartość środka trwałego: wycena biegłego gdy znana cena zakupu

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Darowizna gospodarstwa rolnego w podatku VAT [© Olympixel - Fotolia.com] Darowizna gospodarstwa rolnego w podatku VAT]()

Darowizna gospodarstwa rolnego w podatku VAT

... . Jakie wątpliwości wyjaśnił organ podatkowy? Wnioskodawca prowadzi gospodarstwo rolne i od maja 2011 r. rozlicza z tego tytułu podatek VAT. W związku z tym od dokonywanych zakupów związanych z prowadzoną działalnością rolniczą odlicza podatek naliczony. I tak podatek od zakupu maszyn rolniczych, stanowiących jego środki trwałe, został wykazany ...

-

![Prezent weselny powodem tłumaczeń w urzędzie skarbowym [© PLUSH Photo - Fotolia.com] Prezent weselny powodem tłumaczeń w urzędzie skarbowym]()

Prezent weselny powodem tłumaczeń w urzędzie skarbowym

... uniknąć podatków od upominków? Jakie prezenty i od kogo podlegają opodatkowaniu? - Podatek od darowizn nie ... od takiego nieujawnionego przychodu możemy zapłacić nawet 75 proc. podatek – dodaje ekspert z Tax Care. Ile i od kogo? W świetle przepisów prezent ślubny to darowizna, która podlega opodatkowaniu. Jednak to, czy zostanie on naliczony zależy od ...

-

![Sprzedaż samochodu otrzymanego w spadku z podatkiem dochodowym [© Georgo - Fotolia.com] Sprzedaż samochodu otrzymanego w spadku z podatkiem dochodowym]()

Sprzedaż samochodu otrzymanego w spadku z podatkiem dochodowym

... pytanie, czy od tej czynności będzie musiała zapłacić podatek dochodowy? W przedmiotowej sprawie organ podatkowy ... podatek od towarów i usług – pomniejszona o sumę odpisów amortyzacyjnych, o których mowa w art. 22h ust. 1 pkt 1. Zgodnie z art. 23 ust. 1 pkt 12 ww. ustawy, nie uważa się za koszty uzyskania przychodów podatku dochodowego, podatku od ...

-

![Znak towarowy amortyzujemy jako wartość niematerialną i prawną [© kunertus - Fotolia.com] Znak towarowy amortyzujemy jako wartość niematerialną i prawną]()

Znak towarowy amortyzujemy jako wartość niematerialną i prawną

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Przedawnienie długu nie rozwiązuje problemu dłużnika [© Kaspars Grinvalds - Fotolia.com] Przedawnienie długu nie rozwiązuje problemu dłużnika]()

Przedawnienie długu nie rozwiązuje problemu dłużnika

... się po trzech latach. Zobowiązanie podatkowe, np. podatek od nieruchomości – przedawnia się po trzech latach, licząc od końca roku kalendarzowego, w którym powstał obowiązek podatkowy. Zobowiązanie podatkowe, np. podatek dochodowy – przedawnia się po pięciu latach, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku ...

-

![Odliczenie straty podatkowej z lat ubiegłych w PIT za 2016 r. [© jaaff - Fotolia.com] Odliczenie straty podatkowej z lat ubiegłych w PIT za 2016 r.]()

Odliczenie straty podatkowej z lat ubiegłych w PIT za 2016 r.

... możliwe tylko wówczas, gdy w roku, w którym strata powstała, podatnik płacił podatek od dochodu, a więc korzystał z opodatkowania skalą podatkową bądź podatkiem liniowym. Jedynie ... jest rozliczenie straty powstałej wcześniej przy opodatkowaniu formą, gdzie podatek był liczony od dochodu, o czym była mowa wyżej) opodatkowania kartą podatkową bądź ...

-

![Remont mieszkania na wynajem jako koszty uzyskania przychodu? [© Matthias Buehner - Fotolia.com] Remont mieszkania na wynajem jako koszty uzyskania przychodu?]()

Remont mieszkania na wynajem jako koszty uzyskania przychodu?

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Spłata prywatnego kredytu w kosztach podatkowych firmy? [© trashthelens - Fotolia.com] Spłata prywatnego kredytu w kosztach podatkowych firmy?]()

Spłata prywatnego kredytu w kosztach podatkowych firmy?

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy [© Wioletta - Fotolia.com] Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy]()

Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy

Podatnik mający w Polsce nieograniczony obowiązek podatkowy, wykonujący tutaj pracę najemną na rzecz belgijskiego pracodawcy, podatek od tak uzyskanego wynagrodzenia rozlicza wyłącznie w Polsce. W tym celu powinien złożyć PIT-36 - uznał Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z dnia 28. ...

-

![Brytyjskie dochody w polskim zeznaniu podatkowym PIT [© Robson90 - Fotolia.com] Brytyjskie dochody w polskim zeznaniu podatkowym PIT]()

Brytyjskie dochody w polskim zeznaniu podatkowym PIT

... własność Wielkiej Brytanii. Tam też odprowadzany jest podatek od uzyskiwanego wynagrodzenia z pracy. Wnioskodawca posiada jednak polską rezydencję podatkową. Dlatego zadał pytanie, czy z tytułu uzyskiwanych dochodów jest obowiązanych składać zeznanie podatkowe i rozliczać podatek dochodowy w Polsce za 2018 r.? W przedmiotowej sprawie organ ...

-

![Opłata reprograficzna bez podatku VAT [© tatomm - Fotolia.com] Opłata reprograficzna bez podatku VAT]()

Opłata reprograficzna bez podatku VAT

... C-37/16. Dyskusja dotycząca charakteru opłaty reprograficznej trwa od 2011 r. Organy podatkowe stanęły wówczas na stanowisku, iż reprezentujące artystów i twórców organizacje zbiorowego zarządzania powinny wpłacać do urzędu skarbowego podatek od towarów i usług od opłat pobieranych od importerów i producentów czystych nośników, zgodnie z art. 20 ...

-

![Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em [© Andrey Popov - Fotolia.com] Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em]()

Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em

... . Należy wskazać, że zgodnie z art. 29a ust. 1 ustawy o podatku od towarów i usług, podstawą opodatkowania importu usług jest cała kwota należna, jaką Wnioskodawca winien zapłacić usługodawcy (niemieckiemu kontrahentowi), nawet jeżeli usługodawca błędnie doliczył podatek od wartości dodanej. Wartość tej usługi wraz z należnym podatkiem podlegać ...

-

![500 plus. Jaki jest bilans programu? [© czarny_bez - Fotolia.com] 500 plus. Jaki jest bilans programu?]()

500 plus. Jaki jest bilans programu?

... . W momencie pojawienia się nowych problemów rząd wprowadza nowe, górnolotnie nazywane daniny, będące po prostu kolejnymi podatkami. Dotychczas rząd wprowadził: podatek od instytucji finansowych, czyli podatek kredytów (4,6 mld zł), opłatę emisyjną (1,3 mld zł), opłatę recyklingową (1,4 mld zł), daninę solidarnościową (1,2 mld zł). Do 2020 roku ...

-

![Amortyzacja w firmie kupionego mieszkania [© mizar_21984 - Fotolia.com] Amortyzacja w firmie kupionego mieszkania]()

Amortyzacja w firmie kupionego mieszkania

... zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku ...

-

![Czy każda umowa o pracę uprawnia do zwolnienia z podatku młodych? [© Gajus - Fotolia.com] Czy każda umowa o pracę uprawnia do zwolnienia z podatku młodych?]()

Czy każda umowa o pracę uprawnia do zwolnienia z podatku młodych?

... podatek od dochodów uzyskanych w 2019 r., zwolnienia tego nie stosuje się, chyba że podatnik złoży płatnikowi pisemne oświadczenie, że jego przychody uzyskane w okresie od ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów [© Andrey Popov - Fotolia.com] Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów](https://s3.egospodarka.pl/grafika2/wierzytelnosci-niesciagalne/Strata-z-tytulu-odplatnego-zbycia-wierzytelnosci-jako-koszt-uzyskania-przychodow-234836-150x100crop.jpg)

![Do kiedy zmienić formę opodatkowania na 2021 rok? [© Rawpixel - Fotolia.com] Do kiedy zmienić formę opodatkowania na 2021 rok?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Do-kiedy-zmienic-forme-opodatkowania-na-2021-rok-235214-150x100crop.jpg)

![Polski Ład. Spółka komandytowa zamiast jednoosobowej działalności gospodarczej? [© pixabay.com] Polski Ład. Spółka komandytowa zamiast jednoosobowej działalności gospodarczej?](https://s3.egospodarka.pl/grafika2/spolka-komandytowa/Polski-Lad-Spolka-komandytowa-zamiast-jednoosobowej-dzialalnosci-gospodarczej-244033-150x100crop.jpg)

![Czy przystąpienie do spółki cichej odbiera prawo do estońskiego CIT? [© Robert Kneschke - Fotolia.com] Czy przystąpienie do spółki cichej odbiera prawo do estońskiego CIT?](https://s3.egospodarka.pl/grafika2/spolka-cicha/Czy-przystapienie-do-spolki-cichej-odbiera-prawo-do-estonskiego-CIT-251562-150x100crop.jpg)

![Własny biznes: jak założyć firmę i przetrwać na rynku? [© pixabay.com] Własny biznes: jak założyć firmę i przetrwać na rynku?](https://s3.egospodarka.pl/grafika2/spolka/Wlasny-biznes-jak-zalozyc-firme-i-przetrwac-na-rynku-252792-150x100crop.jpg)

![Akcyza - utrata wyrobów z winy przedsiębiorcy nie zwalnia z obowiązku zapłaty podatku [© Pakhnyushchyy - Fotolia.com] Akcyza - utrata wyrobów z winy przedsiębiorcy nie zwalnia z obowiązku zapłaty podatku](https://s3.egospodarka.pl/grafika2/akcyza/Akcyza-utrata-wyrobow-z-winy-przedsiebiorcy-nie-zwalnia-z-obowiazku-zaplaty-podatku-256115-150x100crop.jpg)

![PCC a prowadzenie działalności gospodarczej [© FikMik - Fotolia.com] PCC a prowadzenie działalności gospodarczej](https://s3.egospodarka.pl/grafika/PCC/PCC-a-prowadzenie-dzialalnosci-gospodarczej-ZKDwv5.jpg)

![Sprzedaż nieruchomości: jak liczyć 5 lat w PIT? [© anna - Fotolia.com] Sprzedaż nieruchomości: jak liczyć 5 lat w PIT?](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-jak-liczyc-5-lat-w-PIT-skVsXY.jpg)

![Rozwiązanie umowy o pracę = PIT-11 w ciągu roku [© FikMik - Fotolia.com] Rozwiązanie umowy o pracę = PIT-11 w ciągu roku](https://s3.egospodarka.pl/grafika/PIT-y/Rozwiazanie-umowy-o-prace-PIT-11-w-ciagu-roku-ZKDwv5.jpg)

![Darowizna: VAT należny a koszty firmy [© anna - Fotolia.com] Darowizna: VAT należny a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodow/Darowizna-VAT-nalezny-a-koszty-firmy-skVsXY.jpg)

![Środki trwałe: kredyt i lokata a koszty i przychody [© FikMik - Fotolia.com] Środki trwałe: kredyt i lokata a koszty i przychody](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Srodki-trwale-kredyt-i-lokata-a-koszty-i-przychody-ZKDwv5.jpg)

![Samochód osobowy w firmie: odsetki a koszty podatkowe [© whitelook - Fotolia.com] Samochód osobowy w firmie: odsetki a koszty podatkowe](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-osobowy-w-firmie-odsetki-a-koszty-podatkowe-JbjmWj.jpg)

![Kolejne świadczenia z ZFŚS bez podatku [© whitelook - Fotolia.com] Kolejne świadczenia z ZFŚS bez podatku](https://s3.egospodarka.pl/grafika/swiadczenia-zfss/Kolejne-swiadczenia-z-ZFSS-bez-podatku-JbjmWj.jpg)

![Samochód z kratką: leasing a odliczenie VAT [© FikMik - Fotolia.com] Samochód z kratką: leasing a odliczenie VAT](https://s3.egospodarka.pl/grafika/leasing/Samochod-z-kratka-leasing-a-odliczenie-VAT-ZKDwv5.jpg)

![Faktura w walucie: VAT należny a różnice kursowe [© FikMik - Fotolia.com] Faktura w walucie: VAT należny a różnice kursowe](https://s3.egospodarka.pl/grafika/roznice-kursowe/Faktura-w-walucie-VAT-nalezny-a-roznice-kursowe-ZKDwv5.jpg)

![Najem nieruchomości: koszty i przychody podatkowe [© anna - Fotolia.com] Najem nieruchomości: koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Najem-nieruchomosci-koszty-i-przychody-podatkowe-skVsXY.jpg)

![Oszczędzanie na emeryturę - raczej nie w IKZE [© Yuri Arcurs - Fotolia.com] Oszczędzanie na emeryturę - raczej nie w IKZE](https://s3.egospodarka.pl/grafika2/IKZE/Oszczedzanie-na-emeryture-raczej-nie-w-IKZE-99861-150x100crop.jpg)

![Cienka kapitalizacja gdy amortyzacja środków trwałych? [© Kurhan - Fotolia.com] Cienka kapitalizacja gdy amortyzacja środków trwałych?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Cienka-kapitalizacja-gdy-amortyzacja-srodkow-trwalych-109377-150x100crop.jpg)

![Wartość środka trwałego: wycena biegłego gdy znana cena zakupu [© beeboys - Fotolia.com] Wartość środka trwałego: wycena biegłego gdy znana cena zakupu](https://s3.egospodarka.pl/grafika2/srodki-trwale/Wartosc-srodka-trwalego-wycena-bieglego-gdy-znana-cena-zakupu-142807-150x100crop.jpg)

![Darowizna gospodarstwa rolnego w podatku VAT [© Olympixel - Fotolia.com] Darowizna gospodarstwa rolnego w podatku VAT](https://s3.egospodarka.pl/grafika2/podatek-VAT/Darowizna-gospodarstwa-rolnego-w-podatku-VAT-146070-150x100crop.jpg)

![Prezent weselny powodem tłumaczeń w urzędzie skarbowym [© PLUSH Photo - Fotolia.com] Prezent weselny powodem tłumaczeń w urzędzie skarbowym](https://s3.egospodarka.pl/grafika2/przekazanie-darowizny/Prezent-weselny-powodem-tlumaczen-w-urzedzie-skarbowym-159883-150x100crop.jpg)

![Sprzedaż samochodu otrzymanego w spadku z podatkiem dochodowym [© Georgo - Fotolia.com] Sprzedaż samochodu otrzymanego w spadku z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/samochod-osobowy-w-podatkach/Sprzedaz-samochodu-otrzymanego-w-spadku-z-podatkiem-dochodowym-171765-150x100crop.jpg)

![Znak towarowy amortyzujemy jako wartość niematerialną i prawną [© kunertus - Fotolia.com] Znak towarowy amortyzujemy jako wartość niematerialną i prawną](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Znak-towarowy-amortyzujemy-jako-wartosc-niematerialna-i-prawna-173944-150x100crop.jpg)

![Przedawnienie długu nie rozwiązuje problemu dłużnika [© Kaspars Grinvalds - Fotolia.com] Przedawnienie długu nie rozwiązuje problemu dłużnika](https://s3.egospodarka.pl/grafika2/BIG-Info-Monitor/Przedawnienie-dlugu-nie-rozwiazuje-problemu-dluznika-175624-150x100crop.jpg)

![Odliczenie straty podatkowej z lat ubiegłych w PIT za 2016 r. [© jaaff - Fotolia.com] Odliczenie straty podatkowej z lat ubiegłych w PIT za 2016 r.](https://s3.egospodarka.pl/grafika2/strata-z-dzialalnosci-gospodarczej/Odliczenie-straty-podatkowej-z-lat-ubieglych-w-PIT-za-2016-r-185010-150x100crop.jpg)

![Remont mieszkania na wynajem jako koszty uzyskania przychodu? [© Matthias Buehner - Fotolia.com] Remont mieszkania na wynajem jako koszty uzyskania przychodu?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Remont-mieszkania-na-wynajem-jako-koszty-uzyskania-przychodu-187686-150x100crop.jpg)

![Spłata prywatnego kredytu w kosztach podatkowych firmy? [© trashthelens - Fotolia.com] Spłata prywatnego kredytu w kosztach podatkowych firmy?](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Splata-prywatnego-kredytu-w-kosztach-podatkowych-firmy-194868-150x100crop.jpg)

![Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy [© Wioletta - Fotolia.com] Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy](https://s3.egospodarka.pl/grafika2/kontrahent-zagraniczny/Rozliczenie-dochodow-z-pracy-w-Polsce-dla-belgijskiej-firmy-202960-150x100crop.jpg)

![Brytyjskie dochody w polskim zeznaniu podatkowym PIT [© Robson90 - Fotolia.com] Brytyjskie dochody w polskim zeznaniu podatkowym PIT](https://s3.egospodarka.pl/grafika2/umowa-na-czas-nieokreslony/Brytyjskie-dochody-w-polskim-zeznaniu-podatkowym-PIT-212667-150x100crop.jpg)

![Opłata reprograficzna bez podatku VAT [© tatomm - Fotolia.com] Opłata reprograficzna bez podatku VAT](https://s3.egospodarka.pl/grafika2/Opodatkowanie-VAT/Oplata-reprograficzna-bez-podatku-VAT-213337-150x100crop.jpg)

![Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em [© Andrey Popov - Fotolia.com] Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em](https://s3.egospodarka.pl/grafika2/import-uslug/Zwolnienie-z-VAT-rozliczenie-importu-uslug-a-faktura-z-VAT-em-213539-150x100crop.jpg)

![500 plus. Jaki jest bilans programu? [© czarny_bez - Fotolia.com] 500 plus. Jaki jest bilans programu?](https://s3.egospodarka.pl/grafika2/500-plus/500-plus-Jaki-jest-bilans-programu-218249-150x100crop.jpg)

![Amortyzacja w firmie kupionego mieszkania [© mizar_21984 - Fotolia.com] Amortyzacja w firmie kupionego mieszkania](https://s3.egospodarka.pl/grafika2/srodki-trwale/Amortyzacja-w-firmie-kupionego-mieszkania-220449-150x100crop.jpg)

![Czy każda umowa o pracę uprawnia do zwolnienia z podatku młodych? [© Gajus - Fotolia.com] Czy każda umowa o pracę uprawnia do zwolnienia z podatku młodych?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Czy-kazda-umowa-o-prace-uprawnia-do-zwolnienia-z-podatku-mlodych-223038-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

Nowy etap osiedla Slow City w sprzedaży

Nowy etap osiedla Slow City w sprzedaży

![Najnowsze zmiany w KSeF przyjazne dla podatników [© Freepik] Najnowsze zmiany w KSeF przyjazne dla podatników](https://s3.egospodarka.pl/grafika2/KSeF/Najnowsze-zmiany-w-KSeF-przyjazne-dla-podatnikow-266162-150x100crop.jpg)

![W Wielkanoc 2025 ceny czekolady wysokie [© Freepik] W Wielkanoc 2025 ceny czekolady wysokie](https://s3.egospodarka.pl/grafika2/kakao/W-Wielkanoc-2025-ceny-czekolady-wysokie-266159-150x100crop.jpg)

![Rekordowa oferta deweloperska w I kw. 2025 [© Freepik] Rekordowa oferta deweloperska w I kw. 2025](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Rekordowa-oferta-deweloperska-w-I-kw-2025-266158-150x100crop.jpg)

![Pół miliona nieetycznych dłużników ma do oddania blisko 17 mld zł [© Freepik] Pół miliona nieetycznych dłużników ma do oddania blisko 17 mld zł](https://s3.egospodarka.pl/grafika2/dlugi/Pol-miliona-nieetycznych-dluznikow-ma-do-oddania-blisko-17-mld-zl-266155-150x100crop.jpg)

![Są chętni na nowe mieszkania. Zachęcają ich ceny? [© Freepik] Są chętni na nowe mieszkania. Zachęcają ich ceny?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sa-chetni-na-nowe-mieszkania-Zachecaja-ich-ceny-266154-150x100crop.jpg)