-

![Odliczenie podatku: korekta deklaracji VAT-7 [© Ruff - Fotolia.com] Odliczenie podatku: korekta deklaracji VAT-7]()

Odliczenie podatku: korekta deklaracji VAT-7

... Podatek VAT rozlicza za okresy miesięczne. Przez niedopatrzenie nie odliczył podatku z tej faktury, co zauważył dopiero w czerwcu 2018 r. Jak w takim przypadku „odzyskać” prawo do odliczenia VAT? W zakresie, w jakim nabyte towary i usługi służą działalności opodatkowanej, przedsiębiorca ma prawo do odliczenia podatku VAT ...

-

![Najem mieszkania czy krótkotrwałe zakwaterowanie? [© rh2010 - Fotolia.com ] Najem mieszkania czy krótkotrwałe zakwaterowanie?]()

Najem mieszkania czy krótkotrwałe zakwaterowanie?

... będzie opodatkowanie kartą podatkową. Podatek VAT W podatku od towarów i usług wynajem nieruchomości jest natomiast co do zasady opodatkowany podstawową stawką tego podatku. Wyjątkiem są nieruchomości mieszkalne wynajmowane na własny rachunek w celach mieszkaniowych. Wówczas to usługi takie są zwolnione przedmiotowo z VAT. Inaczej jest z usługami ...

Tematy: najem lokalu, wynajem mieszkania, podatek od najmu, ryczałt od przychodów ewidencjonowanych, ryczałt od przychodów z najmu, podatek od wynajmu mieszkania, forma opodatkowania, ulgi podatkowe, działalność gospodarcza, źródła przychodów podatkowych, źródła przychodów, rozliczenie vat, opodatkowanie vat -

![Samochód osobowy na firmę: zmiany w podatkach 2019 [© opolja - Fotolia.com] Samochód osobowy na firmę: zmiany w podatkach 2019]()

Samochód osobowy na firmę: zmiany w podatkach 2019

... podatek VAT). Połowę podatku VAT – 115 zł – możesz odliczyć od podatku należnego, który musisz oddać państwu. Przyjmijmy, że w miesiącu sprzedałeś usługi za 5000 zł netto. Od tej kwoty musisz odprowadzić 1150 zł podatku należnego (przy założeniu, że płacisz VAT ...

-

![Serwis klimatyzacji poza odwrotnym obciążeniem [© auremar - Fotolia.com] Serwis klimatyzacji poza odwrotnym obciążeniem]()

Serwis klimatyzacji poza odwrotnym obciążeniem

... a głównym wykonawcą (GW) na serwis i konserwację urządzeń – dotyczącą bezpośrednio wcześniej wykonanej usługi budowlanej. Usługi te są sklasyfikowane pod symbolem PKWiU 33.12.18.0. Wnioskodawca zadał pytanie, czy od tych usług obowiązany jest rozliczyć podatek VAT czy też zastosować odwrotne obciążenie? W przedmiotowej sprawie organ podatkowy zajął ...

-

![Działalność gospodarcza podjęta już w chwili rejestracji firmy? Jak to zrobić? [© textune - Fotolia.com] Działalność gospodarcza podjęta już w chwili rejestracji firmy? Jak to zrobić?]()

Działalność gospodarcza podjęta już w chwili rejestracji firmy? Jak to zrobić?

... . 1 ustawy z dnia 11.03.2014 r. o podatku od towarów i usług, w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi VAT przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Trzeba pamiętać, że podatek VAT z faktur zakupów można odliczyć w okresie, w którym faktura ...

-

![Podatki 2008: limity podatkowe [© whitelook - Fotolia.com] Podatki 2008: limity podatkowe]()

Podatki 2008: limity podatkowe

... tabeli NBP na dzień 01 października 2007 r. wyniósł 3,7680 zł. Podatek VAT Ustawa o podatku od towarów i usług zawiera m.in. definicję małego podatnika (który może zrezygnować z ... inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu - jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) ...

-

![Wpłacona zaliczka a kasa fiskalna [© anna - Fotolia.com] Wpłacona zaliczka a kasa fiskalna]()

Wpłacona zaliczka a kasa fiskalna

... VAT wskazuje, że w takim przypadku podstawą opodatkowania jest kwota otrzymanej zaliczki pomniejszona o przypadającą od niej kwotę podatku (otrzymana zaliczka jest zatem wartością brutto, z której należy wyodrębnić wartość netto oraz podatek VAT). Oprócz paragonu konieczna także faktura VAT? Przepisy w zakresie wystawiania faktur VAT ...

-

![Stara faktura a korekta deklaracji i podatku [© anna - Fotolia.com] Stara faktura a korekta deklaracji i podatku]()

Stara faktura a korekta deklaracji i podatku

... podatek VAT z tej faktury? Czy też istnieje możliwość zaliczenia tego podatku do kosztów uzyskania przychodu? Zgodnie z art. 86 ust. 10 pkt 1 ustawy o podatku od towarów i usług, prawo do obniżenia podatku należnego o podatek ...

-

![Rynek prywatnej opieki zdrowotnej 2012 Rynek prywatnej opieki zdrowotnej 2012]()

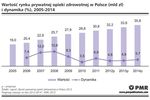

Rynek prywatnej opieki zdrowotnej 2012

... VAT na usługi medyczne Od wielu już lat prywatne firmy medyczne w Polsce domagają się zmian w opodatkowaniu usług medycznych podatkiem VAT. Obecnie usługi te są bowiem zwolnione z VAT, co zdaniem przedstawicieli firm, ogranicza inwestycje w niepublicznym sektorze ochrony zdrowia. Firmy, inwestując np. w sprzęt medyczny, płacą podatek VAT, ale ...

-

![Split payment dzieli nie tylko płatności [© Andrey Popov - Fotolia.com] Split payment dzieli nie tylko płatności]()

Split payment dzieli nie tylko płatności

... usługi otrzymują w formie podzielonej płatności, czyli podatek VAT ...

-

![Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów [© Andrey Popov - Fotolia.com] Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów]()

Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów

... podatek VAT, a ustawodawca poczyniłby w treści przepisu stosowne wyłączenie, gdyby miało być inaczej. Warto nadmienić, że zdaniem tej części judykatury rozbijanie terminu wierzytelność i wydzielanie z niego przychodu należnego oraz, obok niego, podatku od ...

-

![Podatki 2007: jakie zmiany dla firm [© anna - Fotolia.com] Podatki 2007: jakie zmiany dla firm]()

Podatki 2007: jakie zmiany dla firm

... VAT, zacznie obowiązywać w ustawach o podatku dochodowym: od osób prawnych oraz od osób fizycznych. Za samochód osobowy będzie się uznawać pojazd samochodowy o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony, konstrukcyjnie przeznaczony do przewozu nie więcej niż 9 osób łącznie z kierowcą. Tak jak w ustawie o VAT, od ...

-

![Ulga na złe długi a sprzedaż wierzytelności [© whitelook - Fotolia.com] Ulga na złe długi a sprzedaż wierzytelności]()

Ulga na złe długi a sprzedaż wierzytelności

... podatek należny; wierzyciel i dłużnik na dzień dokonania korekty są podatnikami zarejestrowanymi jako podatnicy VAT czynni wierzytelności nie zostały zbyte od daty wystawienia faktury dokumentującej wierzytelność nie upłynęły 2 lata, licząc od ...

-

![Import usług a miejsce prowadzenia działalności [© anna - Fotolia.com] Import usług a miejsce prowadzenia działalności]()

Import usług a miejsce prowadzenia działalności

... podatek VAT. Jak powinien w takiej sytuacji postąpić polski podatnik? Czy od tej transakcji musi wykazać import usług, czy też podatek VAT powinien rozliczyć polski oddział niemieckiego kontrahenta? W celu odpowiedzi na powyższe pytanie należy przede wszystkim sięgnąć do art. 28b ustawy o podatku VAT ...

-

![Ulga na złe długi w podatku dochodowym? [© lagom - Fotolia.com] Ulga na złe długi w podatku dochodowym?]()

Ulga na złe długi w podatku dochodowym?

... podatek VAT, jak i dochodowy z zasady są rozliczane metodą memoriałową. Oznacza to, że obowiązek rozliczenia się z fiskusem z wykonanych usług albo dostarczonych towarów powstaje niezależnie od otrzymanego wynagrodzenia od kontrahenta, co wpisywać się ma w szeroko rozumiane ryzyko gospodarcze. Przykład: Firma A dokonała w kwietniu sprzedaży usługi ...

-

![Przydomowy basen czy jacuzzi jako budownictwo mieszkaniowe [© Eléonore H - Fotolia.com] Przydomowy basen czy jacuzzi jako budownictwo mieszkaniowe]()

Przydomowy basen czy jacuzzi jako budownictwo mieszkaniowe

... budowy jest podatek VAT. Jego wysokość zależy od tego, czy basen jest ściśle związany z podłożem, czy też przenośny. W budownictwie stosowane są dwie stawki VAT. Pierwsza, obniżona ... która basen zainstaluje, inaczej zaś, jeśli zamówi się wszystko w ramach jednej usługi (wtedy zakupem zajmuje się usługodawca). Ci, którzy budują domy poniżej 300 ...

-

![Obowiązkowy split payment – czy zastąpi odwrotne obciążenie? [© Andrey Popov - Fotolia.com] Obowiązkowy split payment – czy zastąpi odwrotne obciążenie?]()

Obowiązkowy split payment – czy zastąpi odwrotne obciążenie?

... było dobrowolne. Od września 2019 ... VAT lub świadczący jako podwykonawcy usługi budowlane zdefiniowane w załączniku 14 tej samej ustawy mają obowiązek stosowania tzw. odwrotnego obciążenia, co oznacza, że obowiązek wykazania podatku VAT z tytułu świadczonej usługi lub dostawy towarów przechodzi na nabywcę. Projekt znowelizowanej ustawy o VAT ...

-

![Półkowe: zakup usług a dowody księgowe [© anna - Fotolia.com] Półkowe: zakup usług a dowody księgowe]()

Półkowe: zakup usług a dowody księgowe

... usługi tzw. sprzedaży półkowej, które w fakturach wystawionych przez sprzedawcę zostały wykazane jako usługi promocyjno-marketingowe. Spółka ma jednak wątpliwości, czy zakup tego rodzaju usług niematerialnych, a zatem i koszty uzyskania przychodu, udokumentowano w prawidłowy sposób. Obawia się również odliczać podatek ... opodatkowaniu VAT. Od ...

-

![Data rozliczenia faktury korygującej zakup [© apops - Fotolia.com] Data rozliczenia faktury korygującej zakup]()

Data rozliczenia faktury korygującej zakup

... VAT od WNT w 2017 r. czy Odwrotne obciążenie na usługi budowlane: odliczenie VAT naliczonego. Faktura korygująca zakup w deklaracji VAT A jak postąpić w przypadku otrzymanych korekt faktur? Art. 86 ust. 19a ustawy o VAT mówi, że w przypadku gdy nabywca towaru lub usługi ...

-

![Mechanizm podzielonej płatności w 2021 roku [© zsirosistvan - Fotolia.com] Mechanizm podzielonej płatności w 2021 roku]()

Mechanizm podzielonej płatności w 2021 roku

... VAT. Mechanizm podzielonej płatności to sposób regulowania zapłaty za nabyte towary i usługi w ten sposób, że kwota płatności dzielona jest na dwie części: wartość netto i VAT. Kwota netto trafia na rachunek bankowy sprzedawcy, zaś podatek VAT na jego rachunek VAT ...

-

![Faktura VAT-MP: kiedy odliczenie podatku? [© anna - Fotolia.com] Faktura VAT-MP: kiedy odliczenie podatku?]()

Faktura VAT-MP: kiedy odliczenie podatku?

... kupuje towary lub usługi od takiego podatnika otrzymując fakturę oznaczoną VAT MP nie odliczy VAT-u w niej zawartego na ogólnych zasadach (w rozliczeniu za okres, w którym otrzymano fakturę). Zgodnie z przepisami, w przypadku nabycia towarów lub usług udokumentowanych fakturą VAT-MP wystawioną przez małego podatnika, podatek VAT wynikający z takiej ...

-

![CEIDG-1 a zgłoszenie VAT-R [© Ruff - Fotolia.com] CEIDG-1 a zgłoszenie VAT-R]()

CEIDG-1 a zgłoszenie VAT-R

... od pierwszego dnia prowadzenia działalności gospodarczej założył i prowadził księgę ewidencji sprzedaży VAT i ewidencję nabycia towarów i usług VAT oraz złożył deklarację VAT-7 za pierwszy miesiąc prowadzenia działalności gospodarczej oraz odprowadził na konto US podatek VAT ...

-

![Ulga na złe długi możliwa również po śmierci dłużnika? [© Jo Panuwat D - Fotolia.com] Ulga na złe długi możliwa również po śmierci dłużnika?]()

Ulga na złe długi możliwa również po śmierci dłużnika?

... od końca roku, w którym faktury wystawiono, może skorzystać z ulgi na złe długi w podatku VAT? Fiskus – polskie przepisy nie dają takiego prawa… Zasady korzystania z ulgi na złe długi przez wierzyciela reguluje art. 89a ustawy o VAT. Zgodnie z nim podatnik może skorygować podstawę opodatkowania oraz podatek ...

-

![Co można wliczyć w koszty jednoosobowej działalności gospodarczej? [© Freepik] Co można wliczyć w koszty jednoosobowej działalności gospodarczej?]()

Co można wliczyć w koszty jednoosobowej działalności gospodarczej?

... VAT. Po dokonaniu odpowiednich wydatków firmowych można obniżyć VAT od sprzedaży – odejmując od niego kwotę VAT od zakupów. Prawo do obniżenia podatku VAT od sprzedaży przysługuje, gdy dany koszt jest związany z prowadzoną działalnością gospodarczą. Ustawa o VAT przewiduje jednak szereg ograniczeń i wyjątków od ...

-

![Materiały szkoleniowe z Niemiec jako WNT? [© whitelook - Fotolia.com] Materiały szkoleniowe z Niemiec jako WNT?]()

Materiały szkoleniowe z Niemiec jako WNT?

... następującą sytuację: Firma świadczy usługi szkoleniowe z zakresu oprogramowania PKWiU 80.42.20, które są zwolnione z VAT. Kupuje do tych celów podręczniki i materiały szkoleniowe ... towarów. Towary te (ich nabycie) nie są zwolnione od VAT. W związku z tym należy wykazać podatek należny od tej transakcji (WNT). Materiały te zapewne nie mogą ...

-

![Sprzedaż samochodu osobowego z korektą VAT-26? [© industrieblick - Fotolia.com] Sprzedaż samochodu osobowego z korektą VAT-26?]()

Sprzedaż samochodu osobowego z korektą VAT-26?

... sposobu jego wykorzystywania na cele mieszane, pełną wartość VAT od czynszu najmu podatnik może odliczyć jedynie proporcjonalnie od tej jego części, która przypada na okres ... . odliczenia tego dokonuje podatnik podatku od towarów i usług oraz gdy towary i usługi, z których nabyciem podatek został naliczony, są wykorzystywane do wykonywania ...

-

![Czy otrzymanie odszkodowania wpływa na ulgę na złe długi? [© artbeauty - Fotolia.com] Czy otrzymanie odszkodowania wpływa na ulgę na złe długi?]()

Czy otrzymanie odszkodowania wpływa na ulgę na złe długi?

Od każdej sprzedaży VAT-owiec musi zapłacić podatek od towarów i usług. Momentem powstania tego obowiązku jest wyświadczenie usługi lub dokonanie ... formie w ciągu 150. dni od terminu płatności zawartego na fakturze lub w umowie. Skoro jako sprzedawca będący czynnym podatnikiem VAT zapłaciliśmy VAT od faktury sprzedażowej, a kontrahent przez ponad ...

-

![W 2017 r. tylko miesięczne informacje podsumowujące VAT-UE [© pichetw - Fotolia.com] W 2017 r. tylko miesięczne informacje podsumowujące VAT-UE]()

W 2017 r. tylko miesięczne informacje podsumowujące VAT-UE

... i towarowych transakcji trójstronnych, gdy całkowita wartość tych transakcji, bez podatku od wartości dodanej, nie przekraczała w danym kwartale i w żadnym z czterech ... wystąpiło u podatnika WDT, WNT ani świadczenie usługi dla kontrahentów unijnych) - nie należy jej składać. Zupełnie inaczej jest przy deklaracjach rozliczających podatek VAT (a więc ...

-

![Świąteczne wydatki w ujęciu podatkowym [© tippapatt - Fotolia.com] Świąteczne wydatki w ujęciu podatkowym]()

Świąteczne wydatki w ujęciu podatkowym

... VAT od przekazanych prezentów Przedsiębiorca prowadzący działalność opodatkowaną co do zasady ma prawo do odliczenia VAT-u od ... podatek ...

-

![Dotacje unijne na technologie informatyczne. Między prawdą a mitem [© Minerva Studio - Fotolia.com] Dotacje unijne na technologie informatyczne. Między prawdą a mitem]()

Dotacje unijne na technologie informatyczne. Między prawdą a mitem

... Od tej kwoty będzie nam przysługiwać, na przykładzie woj. Łódzkiego, 50% refundacji. Niestety z różnicą między kosztami netto a brutto wszyscy beneficjenci muszą sobie poradzić sami. Chodzi tutaj o nic innego jak o podatek VAT ... aktywnego sieci pozwalającego na uruchomienie nowej usługi VoIP. Kroki postępowania: Badamy czy nasze przedsiębiorstwo ...

-

![Ulga na złe długi nawet gdy upadłość dłużnika [© nenetus - Fotolia.com] Ulga na złe długi nawet gdy upadłość dłużnika]()

Ulga na złe długi nawet gdy upadłość dłużnika

... od pożyczek), czyli w dacie wpływu należności, powyższa ulga nie ma zastosowania. Kategoria przychodów należnych obejmuje przychody netto tj. bez podatku VAT, ponieważ należny podatek VAT ...

-

![Koniec "szarej strefy" w sprzedaży internetowej Koniec "szarej strefy" w sprzedaży internetowej]()

Koniec "szarej strefy" w sprzedaży internetowej

... w "szarej strefie" towary i usługi za pośrednictwem platform internetowych. Od stycznia platformy te mają bowiem obowiązek przekazywania urzędom skarbowym ... podatek dochodowy wraz z odsetkami. - komentuje Mec. Natalia Stanowska - Potoczny, Partner kancelarii Causa Finita Szczepanek i Wspólnicy Spółka Komandytowa. Do tego dochodzi zaległy podatek VAT ...

-

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?]()

Rekonstrukcja rządu: czego oczekują przedsiębiorcy?

... od osób fizycznych oraz ustawie o podatku dochodowym od osób prawnych. Wprowadzenie regulacji analogicznych, jak w ustawie o VAT (czyli uzależnienie możliwości uznania uprawdopodobnienia nieściągalności wierzytelności od upływu wskazanego w ustawie czasu) znacznie uprościłoby sytuację i skróciło czas, w jakim można odzyskać podatek zapłacony od ...

-

![Zawarcie umowy leasingu na samochód: termin złożenia VAT-26 [© Stasique - Fotolia.com] Zawarcie umowy leasingu na samochód: termin złożenia VAT-26]()

Zawarcie umowy leasingu na samochód: termin złożenia VAT-26

... starało się wyjaśnić Ministerstwo Finansów w broszurze informacyjnej objaśniającej zasady rozliczania VAT od samochodów. Otóż zdaniem resortu chodzi tutaj m.in. o dokonanie wpłaty zaliczki na poczet zakupu pojazdu czy też usługi (najmu/leasingu) lub nabycie towaru czy usługi - w zależności od tego, która z tych sytuacji miała miejsce jako pierwsza ...

-

![Ulga termomodernizacyjna w PIT za 2020 r. [© whitelook - Fotolia.com] Ulga termomodernizacyjna w PIT za 2020 r.]()

Ulga termomodernizacyjna w PIT za 2020 r.

... podatek w zeznaniu PIT. Tzw. ulga termomodernizacyjna podlega pozwala odliczyć od dochodu/przychodu (podstawy opodatkowania) wydatki poniesione w danym roku podatkowym na materiały budowlane, urządzenia i usługi ... brutto poniesionego wydatku, chyba że podatek VAT został odliczony na podstawie przepisów ustawy o VAT. Dla kogo odliczenie? Ulga ...

Tematy: PIT-y, zeznania podatkowe, rozliczenia podatkowe, zeznania roczne, zeznanie podatkowe, ulgi podatkowe, rozliczenie roczne 2020, odliczenia od podatku 2020, rozliczenie podatku za 2020, ulga podatkowa 2020, ulgi podatkowe 2020, ulga podatkowa, rok 2020, ulga mieszkaniowa, ulga termomodernizacyjna, docieplenie domu, instalacja fotowoltaiczna

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Odliczenie podatku: korekta deklaracji VAT-7 [© Ruff - Fotolia.com] Odliczenie podatku: korekta deklaracji VAT-7](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Odliczenie-podatku-korekta-deklaracji-VAT-7-206666-150x100crop.jpg)

![Najem mieszkania czy krótkotrwałe zakwaterowanie? [© rh2010 - Fotolia.com ] Najem mieszkania czy krótkotrwałe zakwaterowanie?](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-mieszkania-czy-krotkotrwale-zakwaterowanie-207229-150x100crop.jpg)

![Samochód osobowy na firmę: zmiany w podatkach 2019 [© opolja - Fotolia.com] Samochód osobowy na firmę: zmiany w podatkach 2019](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Samochod-osobowy-na-firme-zmiany-w-podatkach-2019-212372-150x100crop.jpg)

![Serwis klimatyzacji poza odwrotnym obciążeniem [© auremar - Fotolia.com] Serwis klimatyzacji poza odwrotnym obciążeniem](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Serwis-klimatyzacji-poza-odwrotnym-obciazeniem-218169-150x100crop.jpg)

![Działalność gospodarcza podjęta już w chwili rejestracji firmy? Jak to zrobić? [© textune - Fotolia.com] Działalność gospodarcza podjęta już w chwili rejestracji firmy? Jak to zrobić?](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Dzialalnosc-gospodarcza-podjeta-juz-w-chwili-rejestracji-firmy-Jak-to-zrobic-229754-150x100crop.jpg)

![Podatki 2008: limity podatkowe [© whitelook - Fotolia.com] Podatki 2008: limity podatkowe](https://s3.egospodarka.pl/grafika/limity-podatkowe/Podatki-2008-limity-podatkowe-JbjmWj.jpg)

![Wpłacona zaliczka a kasa fiskalna [© anna - Fotolia.com] Wpłacona zaliczka a kasa fiskalna](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy-VAT/Wplacona-zaliczka-a-kasa-fiskalna-skVsXY.jpg)

![Stara faktura a korekta deklaracji i podatku [© anna - Fotolia.com] Stara faktura a korekta deklaracji i podatku](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Stara-faktura-a-korekta-deklaracji-i-podatku-skVsXY.jpg)

![Split payment dzieli nie tylko płatności [© Andrey Popov - Fotolia.com] Split payment dzieli nie tylko płatności](https://s3.egospodarka.pl/grafika2/split-payment/Split-payment-dzieli-nie-tylko-platnosci-211800-150x100crop.jpg)

![Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów [© Andrey Popov - Fotolia.com] Strata z tytułu odpłatnego zbycia wierzytelności jako koszt uzyskania przychodów](https://s3.egospodarka.pl/grafika2/wierzytelnosci-niesciagalne/Strata-z-tytulu-odplatnego-zbycia-wierzytelnosci-jako-koszt-uzyskania-przychodow-234836-150x100crop.jpg)

![Podatki 2007: jakie zmiany dla firm [© anna - Fotolia.com] Podatki 2007: jakie zmiany dla firm](https://s3.egospodarka.pl/grafika/podatki/Podatki-2007-jakie-zmiany-dla-firm-skVsXY.jpg)

![Ulga na złe długi a sprzedaż wierzytelności [© whitelook - Fotolia.com] Ulga na złe długi a sprzedaż wierzytelności](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-a-sprzedaz-wierzytelnosci-JbjmWj.jpg)

![Import usług a miejsce prowadzenia działalności [© anna - Fotolia.com] Import usług a miejsce prowadzenia działalności](https://s3.egospodarka.pl/grafika/faktura-VAT/Import-uslug-a-miejsce-prowadzenia-dzialalnosci-skVsXY.jpg)

![Ulga na złe długi w podatku dochodowym? [© lagom - Fotolia.com] Ulga na złe długi w podatku dochodowym?](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ulga-na-zle-dlugi-w-podatku-dochodowym-107645-150x100crop.jpg)

![Przydomowy basen czy jacuzzi jako budownictwo mieszkaniowe [© Eléonore H - Fotolia.com] Przydomowy basen czy jacuzzi jako budownictwo mieszkaniowe](https://s3.egospodarka.pl/grafika2/stawki-VAT/Przydomowy-basen-czy-jacuzzi-jako-budownictwo-mieszkaniowe-179816-150x100crop.jpg)

![Obowiązkowy split payment – czy zastąpi odwrotne obciążenie? [© Andrey Popov - Fotolia.com] Obowiązkowy split payment – czy zastąpi odwrotne obciążenie?](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Obowiazkowy-split-payment-czy-zastapi-odwrotne-obciazenie-220912-150x100crop.jpg)

![Półkowe: zakup usług a dowody księgowe [© anna - Fotolia.com] Półkowe: zakup usług a dowody księgowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Polkowe-zakup-uslug-a-dowody-ksiegowe-skVsXY.jpg)

![Data rozliczenia faktury korygującej zakup [© apops - Fotolia.com] Data rozliczenia faktury korygującej zakup](https://s3.egospodarka.pl/grafika2/faktura-VAT/Data-rozliczenia-faktury-korygujacej-zakup-203662-150x100crop.jpg)

![Mechanizm podzielonej płatności w 2021 roku [© zsirosistvan - Fotolia.com] Mechanizm podzielonej płatności w 2021 roku](https://s3.egospodarka.pl/grafika2/split-payment/Mechanizm-podzielonej-platnosci-w-2021-roku-236397-150x100crop.jpg)

![Faktura VAT-MP: kiedy odliczenie podatku? [© anna - Fotolia.com] Faktura VAT-MP: kiedy odliczenie podatku?](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Faktura-VAT-MP-kiedy-odliczenie-podatku-skVsXY.jpg)

![CEIDG-1 a zgłoszenie VAT-R [© Ruff - Fotolia.com] CEIDG-1 a zgłoszenie VAT-R](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/CEIDG-1-a-zgloszenie-VAT-R-97699-150x100crop.jpg)

![Ulga na złe długi możliwa również po śmierci dłużnika? [© Jo Panuwat D - Fotolia.com] Ulga na złe długi możliwa również po śmierci dłużnika?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-mozliwa-rowniez-po-smierci-dluznika-240102-150x100crop.jpg)

![Co można wliczyć w koszty jednoosobowej działalności gospodarczej? [© Freepik] Co można wliczyć w koszty jednoosobowej działalności gospodarczej?](https://s3.egospodarka.pl/grafika2/jednoosobowa-dzialalnosc/Co-mozna-wliczyc-w-koszty-jednoosobowej-dzialalnosci-gospodarczej-263744-150x100crop.jpg)

![Materiały szkoleniowe z Niemiec jako WNT? [© whitelook - Fotolia.com] Materiały szkoleniowe z Niemiec jako WNT?](https://s3.egospodarka.pl/grafika/VAT-nalezny/Materialy-szkoleniowe-z-Niemiec-jako-WNT-JbjmWj.jpg)

![Sprzedaż samochodu osobowego z korektą VAT-26? [© industrieblick - Fotolia.com] Sprzedaż samochodu osobowego z korektą VAT-26?](https://s3.egospodarka.pl/grafika2/VAT-26/Sprzedaz-samochodu-osobowego-z-korekta-VAT-26-151083-150x100crop.jpg)

![Czy otrzymanie odszkodowania wpływa na ulgę na złe długi? [© artbeauty - Fotolia.com] Czy otrzymanie odszkodowania wpływa na ulgę na złe długi?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Czy-otrzymanie-odszkodowania-wplywa-na-ulge-na-zle-dlugi-179099-150x100crop.jpg)

![W 2017 r. tylko miesięczne informacje podsumowujące VAT-UE [© pichetw - Fotolia.com] W 2017 r. tylko miesięczne informacje podsumowujące VAT-UE](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/W-2017-r-tylko-miesieczne-informacje-podsumowujace-VAT-UE-187292-150x100crop.jpg)

![Świąteczne wydatki w ujęciu podatkowym [© tippapatt - Fotolia.com] Świąteczne wydatki w ujęciu podatkowym](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Swiateczne-wydatki-w-ujeciu-podatkowym-200756-150x100crop.jpg)

![Dotacje unijne na technologie informatyczne. Między prawdą a mitem [© Minerva Studio - Fotolia.com] Dotacje unijne na technologie informatyczne. Między prawdą a mitem](https://s3.egospodarka.pl/grafika/dotacje-unijne/Dotacje-unijne-na-technologie-informatyczne-Miedzy-prawda-a-mitem-iG7AEZ.jpg)

![Ulga na złe długi nawet gdy upadłość dłużnika [© nenetus - Fotolia.com] Ulga na złe długi nawet gdy upadłość dłużnika](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-nawet-gdy-upadlosc-dluznika-234137-150x100crop.jpg)

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?](https://s3.egospodarka.pl/grafika2/rzad/Rekonstrukcja-rzadu-czego-oczekuja-przedsiebiorcy-127603-150x100crop.jpg)

![Zawarcie umowy leasingu na samochód: termin złożenia VAT-26 [© Stasique - Fotolia.com] Zawarcie umowy leasingu na samochód: termin złożenia VAT-26](https://s3.egospodarka.pl/grafika2/VAT-26/Zawarcie-umowy-leasingu-na-samochod-termin-zlozenia-VAT-26-181186-150x100crop.jpg)

![Ulga termomodernizacyjna w PIT za 2020 r. [© whitelook - Fotolia.com] Ulga termomodernizacyjna w PIT za 2020 r.](https://s3.egospodarka.pl/grafika2/PIT-y/Ulga-termomodernizacyjna-w-PIT-za-2020-r-235410-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik] Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki [© Freepik]](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Jakie-wynagrodzenie-na-umowie-o-prace-i-B2B-Duze-roznice-i-szerokie-widelki-266257-50x33crop.jpg) Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

Jakie wynagrodzenie na umowie o pracę i B2B? Duże różnice i szerokie widełki

![Dzień wolny za święto przypadające w sobotę 3 maja 2025 - komu i na jakiej podstawie? [© Elżbieta Michta z Pixabay] Dzień wolny za święto przypadające w sobotę 3 maja 2025 - komu i na jakiej podstawie?](https://s3.egospodarka.pl/grafika2/dzien-wolny-za-swieto-w-sobote/Dzien-wolny-za-swieto-przypadajace-w-sobote-3-maja-2025-komu-i-na-jakiej-podstawie-266364-150x100crop.jpg)

![Zakup mieszkania w marcu 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© Freepik] Zakup mieszkania w marcu 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-marcu-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-266360-150x100crop.jpg)

![Najbardziej energochłonne sektory polskiej gospodarki mają 2,6 mld zł długów [© Freepik] Najbardziej energochłonne sektory polskiej gospodarki mają 2,6 mld zł długów](https://s3.egospodarka.pl/grafika2/przemysl-spozywczy/Najbardziej-energochlonne-sektory-polskiej-gospodarki-maja-2-6-mld-zl-dlugow-266316-150x100crop.jpg)