-

![Gry na automatach: podstawa opodatkowania VAT [© FikMik - Fotolia.com] Gry na automatach: podstawa opodatkowania VAT]()

Gry na automatach: podstawa opodatkowania VAT

... , gier na automatach i gier na automatach o niskich wygranych została objęta podatkiem VAT, przy czym jest ona zwolniona z tego podatku na podstawie art. 43 ... prowadzi działalność w zakresie gier na automatach o niskich wygranych, która podlega opodatkowaniu podatkiem VAT na mocy ustawy z dnia 11 marca 2004 roku o podatku od towarów i usług ...

-

![Likwidacja działalności: remanent likwidacyjny w VAT [© anna - Fotolia.com] Likwidacja działalności: remanent likwidacyjny w VAT]()

Likwidacja działalności: remanent likwidacyjny w VAT

... będącego osobą fizyczną, wykonywania czynności podlegających opodatkowaniu, obowiązanego do zgłoszenia zaprzestania działalności naczelnikowi urzędu skarbowego, opodatkowaniu podatkiem VAT podlegają towary własnej produkcji i towary, które po nabyciu nie były przedmiotem dostawy towarów, w stosunku do których przysługiwało prawo do obniżenia ...

-

![Premia pieniężna z UE a rozliczenie VAT [© FikMik - Fotolia.com] Premia pieniężna z UE a rozliczenie VAT]()

Premia pieniężna z UE a rozliczenie VAT

... wynagrodzeniem za świadczone usługi, podstawą wypłaty premii nie jest bowiem konkretna transakcja, a wyłącznie wcześniejsze dostawy towarów. Za usługę w rozumieniu ustawy o VAT nie można uznać osiągnięcia przez nabywcę towaru (Wnioskodawcę) określonej w umowie wysokości obrotu. Opodatkowanie nabycia określonej ilości towaru jako usługi świadczonej ...

-

![8% stawka VAT na duże mieszkanie? [© whitelook - Fotolia.com] 8% stawka VAT na duże mieszkanie?]()

8% stawka VAT na duże mieszkanie?

... niestety wzrost kosztów zakupu większych mieszkań i domów. Dlatego podatnicy i deweloperzy stosują różne metody optymalizacji podatkowej w celu uniknięcia wyższej stawki VAT. Przykładowo zamiast jednego dużego mieszkania można kupić dwa mniejsze sąsiadujące ze sobą lokale. Spełniając definicję budownictwa społecznego będą opodatkowane stawką ...

-

![Usługi edukacyjne: opodatkowanie VAT [© goodluz - Fotolia.com] Usługi edukacyjne: opodatkowanie VAT]()

Usługi edukacyjne: opodatkowanie VAT

... zawodowego lub przekwalifikowania świadczone na warunkach określonych w art. 132 ust. 1 lit. i) dyrektywy VAT obejmują nauczanie pozostające w bezpośrednim związku z branżą lub zawodem ... usługi (i w jakiej części) usługa ta podlegać będzie zwolnieniu z podatku VAT lub nie będzie podlegać temu zwolnieniu. Decydujące w tym kontekście znaczenie ma art ...

-

![Nauka jazdy: zwolnienie z VAT ale kasa fiskalna [© Andrzej Tokarski - Fotolia.com] Nauka jazdy: zwolnienie z VAT ale kasa fiskalna]()

Nauka jazdy: zwolnienie z VAT ale kasa fiskalna

... nie wskazuje na zwolnienie wprost. Zgodnie jednak z przepisami ustawy o podatku od towarów i usług zwolnieniu przedmiotowemu od obowiązku naliczania podatku VAT podlegają usługi kształcenia zawodowego lub przekwalifikowania zawodowego. Muszą one być jednocześnie prowadzone w formach i na zasadach przewidzianych w odrębnych przepisach. Ponieważ ...

-

![Kwota mleczna: nabycie przez podatnika VAT a PCC [© FikMik - Fotolia.com] Kwota mleczna: nabycie przez podatnika VAT a PCC]()

Kwota mleczna: nabycie przez podatnika VAT a PCC

... opodatkowanego podatkiem VAT kwoty mlecznej od rolnika ryczałtowego nie podlega podatkowi od czynności cywilnoprawnych. Stanowisko takie zajęła ... W skierowanym do organu podatkowego zapytaniu podatnik wyjaśnił, iż jest rolnikiem opodatkowanym podatkiem VAT na zasadach ogólnych. Nabył od rolnika ryczałtowego tzw. kwotę mleczną. Sprzedający zatem ...

-

![Premie pieniężne: nie rabat a usługa w VAT? [© FikMik - Fotolia.com] Premie pieniężne: nie rabat a usługa w VAT?]()

Premie pieniężne: nie rabat a usługa w VAT?

... nabywcy za świadczone na rzecz dostawcy usługi i jest opodatkowana podatkiem VAT na zasadach ogólnych. Stanowisko takie zajął Dyrektor Izby Skarbowej w Poznaniu w interpretacji ... być traktowana jak rabat, o którym mowa w art. 29 ust. 4 ustawy o VAT, ponieważ ma bezpośredni wpływ na wartość tej dostawy i w efekcie prowadzi do obniżenia wartości ...

-

![Sprzedaż budynku i działek bez VAT [© FikMik - Fotolia.com] Sprzedaż budynku i działek bez VAT]()

Sprzedaż budynku i działek bez VAT

... osobistych przez cały okres posiadania, nie podlega opodatkowaniu podatkiem VAT. Stanowisko takie zajął Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji ... związku z powyższym podatnik zapytał, czy sprzedaż ta będzie opodatkowana podatkiem VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…)Zgodnie z art. 5 ust. 1 pkt ...

-

![Impreza integracyjna a VAT należny [© whitelook - Fotolia.com] Impreza integracyjna a VAT należny]()

Impreza integracyjna a VAT należny

... towarów znajdujących się w ofercie handlowej Powstała jednak wątpliwość, czy nieodpłatne świadczenia oferowane w ramach tych imprez integracyjnych pracownikom podlegają opodatkowaniu podatkiem VAT na podstawie art. 8 ust. 2 ustawy o podatku od towarów i usług? Z wyjaśnieniem tej kwestii spółka zwróciła się do fiskusa. Organ podatkowy pierwszej ...

-

![Napiwki a podatek VAT [© FikMik - Fotolia.com] Napiwki a podatek VAT]()

Napiwki a podatek VAT

... pieniędzy adresowana i przekazana na rzecz pracownika bezpośrednio świadczącego obsługę nagrodzoną napiwkiem - nie stanowią one obrotu będącego podstawą opodatkowania podatkiem VAT. Stanowisko takie zajął Dyrektor Izby Skarbowej w Poznaniu w interpretacji indywidualnej z dnia 17.03.2010 r. nr ILPP1/443-20/09-2/AK. Jakie wątpliwości wyjaśnił organ ...

-

![Podatek VAT: zorganizowana część przedsiębiorstwa [© FikMik - Fotolia.com] Podatek VAT: zorganizowana część przedsiębiorstwa]()

Podatek VAT: zorganizowana część przedsiębiorstwa

... - stanowi zorganizowaną część przedsiębiorstwa i nie będzie podlegał opodatkowaniu podatkiem VAT. Stanowisko takie zajął Dyrektor Izby Skarbowej w Warszawie w ... Dz. U. Nr 54, poz. 535 ze zm.), zwanej dalej ustawą, opodatkowaniu podatkiem VAT podlegają odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju. W myśl art. 7 ...

-

![Inwestycje w nieruchomości komercyjne a podatki Inwestycje w nieruchomości komercyjne a podatki]()

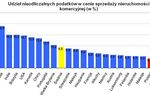

Inwestycje w nieruchomości komercyjne a podatki

... nie podlegających odliczeniu ponoszonych przez deweloperów w ostatecznej cenie sprzedaży. Analiza uwzględnia podatek VAT (lub jego lokalny odpowiednik), podatek dochodowy od osób prawnych oraz podatki od nieruchomości. Podatki od nieruchomości uwzględniały zazwyczaj określone założenia lub modyfikacje charakterystyczne dla danego kraju z uwagi ...

-

![Które podatki w koszty uzyskania przychodu firmy? [© Picture-Factory - Fotolia.com] Które podatki w koszty uzyskania przychodu firmy?]()

Które podatki w koszty uzyskania przychodu firmy?

... od nieruchomości. W konkretnych przypadkach w koszty może wrzucić także VAT. Dużą częścią wydatków ponoszonych przez prowadzących działalność stanowią podatki. Warto wiedzieć, że podobnie jak inne wydatki konieczne do osiągnięcia finalnego produktu, również i podatki związane nieoderwalnie z działalnością mogą stanowić koszt firmy. Podatek może ...

-

![Księgowanie nieodliczonego VAT w księgach rachunkowych [© Rawpixel - Fotolia.com] Księgowanie nieodliczonego VAT w księgach rachunkowych]()

Księgowanie nieodliczonego VAT w księgach rachunkowych

... naliczony VAT jest ujmowany na tym samym koncie, na którym księgowana jest wartość netto dokonanego zakupu. Na koncie „Podatki i opłaty” ujmowane są podatki obciążające koszty działalności. VAT jest natomiast podatkiem obrotowym związanym z zakupem/sprzedażą towarów i usług. W przypadku, gdy zgodnie z odrębnymi przepisami (tutaj ustawą o VAT ...

-

![Jakie podatki w koszty firmy? [© Kurhan - Fotolia.com] Jakie podatki w koszty firmy?]()

Jakie podatki w koszty firmy?

... . Kosztów uzyskania przychodu nie stanowią podatek od spadków i darowizn oraz podatki odgrywające w działalności gospodarczej największą rolę, tj. podatek dochodowy i podatek od towarów i usług. Ale uwaga, w przypadku VAT przepisy przewidują wyjątki. VAT tylko w określonych sytuacjach Pierwszy z nich dotyczy VAT-u naliczonego. Jego wartość ...

-

![Wysokie podatki to niskie wpływy do budżetu państwa [© Serg Nvns - Fotolia.com] Wysokie podatki to niskie wpływy do budżetu państwa]()

Wysokie podatki to niskie wpływy do budżetu państwa

... Rzeczywistość pokazuje natomiast zgoła co innego. Otóż tam gdzie rząd podnosi podatki, wpływy spadają. Tam gdzie ich choćby nie rusza, rosną – takie ... w obszarach, w których rząd „majstrował” podnosząc podatki, czyli głównie w najważniejszych z punktu widzenia przychodów budżetu państwa podatkach: VAT i akcyzie. Co więcej, wszystko wskazuje na to, ...

-

![Sprzedaż VAT marża (samochodu): nieistotny podatek akcyzowy [© stocksolutions - Fotolia.com] Sprzedaż VAT marża (samochodu): nieistotny podatek akcyzowy]()

Sprzedaż VAT marża (samochodu): nieistotny podatek akcyzowy

... w związku z tym płacony od sprowadzonego samochodu podatek akcyzowy czy inne podatki i opłaty, które nabywcę obciążają, ale nie zostały zapłacone sprzedawcy. Stanowisko takie zajął ... usług świadczonych przez podatnika. W myśl art. 120 ust. 4 ww. ustawy o VAT, w przypadku podatnika wykonującego czynności polegające na dostawie towarów używanych, ...

-

![Wynagrodzenie za pobór opłaty skarbowej w podatku VAT [© patpitchaya - Fotolia.com] Wynagrodzenie za pobór opłaty skarbowej w podatku VAT]()

Wynagrodzenie za pobór opłaty skarbowej w podatku VAT

... z opodatkowania nie prowadzi do naruszenia zasad konkurencji. Organy władzy publicznej są podatnikami VAT jedynie w zakresie czynności, które mają charakter cywilnoprawny, tzn. są ... ten właśnie organ jest wyłącznie właściwy do określenia wynagrodzenia za podatki wpłacone na rachunek budżetu jednostki samorządu terytorialnego. Podsumowując powyższe ...

-

![Niektóre podatki rozliczane w kosztach firmy [© apops - Fotolia.com] Niektóre podatki rozliczane w kosztach firmy]()

Niektóre podatki rozliczane w kosztach firmy

... enumeratywnie z kosztów podatkowych wyłączył tylko podatek dochodowy, podatek od spadków i darowizn oraz VAT z nielicznymi wyjątkami. Pozostałe podatki mogą być kosztem podatkowym, o ile spełniają ustawową definicję takiego kosztu. VAT naliczony VAT naliczony nie stanowi kosztu podatkowego. Jednak na zasadzie wyjątku ustawodawca, w art. 23 ...

-

![Ulga na złe długi w VAT a podatek dochodowy [© anna - Fotolia.com] Ulga na złe długi w VAT a podatek dochodowy]()

Ulga na złe długi w VAT a podatek dochodowy

... i dłużnik na dzień dokonania korekty są podatnikami zarejestrowanymi jako podatnicy VAT czynni, wierzytelności nie zostały zbyte, od daty wystawienia faktury dokumentującej wierzytelność ... Dz.U. z 2011 nr 177, poz. 1054 ze zm.). Czy wiesz jak rozliczać podatki dochodowe? Odpowiedź znajdziesz w poradniku "Podatki dochodowe w praktyce". Znajdziesz ...

-

![Brak faktury: rozliczenie podatku VAT i dochodowego [© Andrey Popov - Fotolia.com] Brak faktury: rozliczenie podatku VAT i dochodowego]()

Brak faktury: rozliczenie podatku VAT i dochodowego

... i sporządzi go po czasie? Niestety na ogół trzeba będzie wstecznie rozliczyć podatki. Załóżmy, że podatnik zawarł umowę najmu z kwartalnym okresem ... Kiedy w takim przypadku powinien rozliczyć podatki od świadczonej usługi? Moment powstania obowiązku podatkowego w VAT Ogólna zasada zawarta w ustawie o VAT mówi, że obowiązek podatkowy powstaje ...

-

![Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe? [© Antonio Gravante - Fotolia.com] Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe?]()

Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe?

... przez pierwsze dwa lata prowadzenia tam biznesu należy co miesiąc składać deklarację VAT. A chcąc korzystać z większości przywilejów, trzeba być niemieckim rezydentem. Szczegółowa analiza może ... przeanalizować. Może okazać się, że w przypadku prowadzenia danego rodzaju działalności podatki będą wyższe w Niemczech niż w Polsce, ale wcale nie musi tak ...

Tematy: działalność gospodarcza w Niemczech, gewerbe, Niemcy, prowadzenie działalności w Niemczech, działalność gospodarcza, polskie firmy za granicą, rozliczenia podatkowe, rezydencja podatkowa, dochody z zagranicy, działalność gospodarcza za granicą, jednoosobowa działalność gospodarcza, firmy w Niemczech -

![Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy [© david-bgn - Fotolia.com] Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy]()

Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy

... podobnym charakterze mającymi bezpośredni wpływ na cenę towarów dostarczanych lub usług świadczonych przez podatnika. W myśl art. 29a ust. 6 ustawy o VAT podstawa opodatkowania obejmuje: 1. podatki, cła, opłaty i inne należności o podobnym charakterze, z wyjątkiem kwoty podatku; 2. koszty dodatkowe, takie jak prowizje, koszty opakowania, transportu ...

-

![Kwota zakupu przy sprzedaży VAT marża [© Rawpixel - Fotolia.com] Kwota zakupu przy sprzedaży VAT marża]()

Kwota zakupu przy sprzedaży VAT marża

... i inne dopłaty bezpośrednio związane z tą dostawą, podatki, cła, opłaty i inne należności o podobnym charakterze oraz koszty dodatkowe, takie jak prowizje, koszty opakowania, transportu i ubezpieczenia, którymi podatnik obciąża nabywcę, z wyłączeniem kwot, o których mowa w art. 29a ust. 7 ustawy o VAT (czyli obniżek, rabatów, opustów itp.) Kwotą ...

-

![Wierzytelności nieściągalne na gruncie podatków dochodowych i VAT [© apops - Fotolia.com] Wierzytelności nieściągalne na gruncie podatków dochodowych i VAT]()

Wierzytelności nieściągalne na gruncie podatków dochodowych i VAT

... . Fakt nieuregulowania należności wynikającej z wystawionej faktury VAT, dzięki ustawowym rozwiązaniom, nie powoduje negatywnych konsekwencji podatkowych po stronie wierzyciela. Ma to szczególnie duże znaczenie przy transakcjach obejmujących bardzo wysokie kwoty, gdzie podatki PIT, CIT i VAT mogłyby negatywnie oddziaływać na płynność finansową ...

-

![Import towarów i WNT w VAT [© anna - Fotolia.com] Import towarów i WNT w VAT]()

Import towarów i WNT w VAT

... wprowadzeniem na rynek krajowy towarów, które podlegają zwolnieniu z podatku VAT w przypadku dostawy do innego państwa członkowskiego (import z kraju trzeciego ... opodatkowane w Polsce w ramach WNT. Dodatkowo, podstawa opodatkowania obejmuje także podatki, cła, opłaty i inne należności o podobnym charakterze oraz prowizje, koszty opakowania, ...

-

![Nieodpłatne przekazanie: VAT należny a koszty firmy [© anna - Fotolia.com] Nieodpłatne przekazanie: VAT należny a koszty firmy]()

Nieodpłatne przekazanie: VAT należny a koszty firmy

... ewidencji prezentów. W tej sytuacji nieodpłatne przekazywanie produktu B podlega opodatkowaniu VAT. Nieodpłatne przekazywanie towaru B ma charakter przekazywania na cele promocji, a w ... jeżeli przyjąć drugie z zaprezentowanych stanowisk. Czy wiesz jak rozliczać podatki dochodowe? Odpowiedź znajdziesz w poradniku "Podatki dochodowe w praktyce". ...

-

![Rozliczenie VAT: szersza metoda kasowa? [© anna - Fotolia.com] Rozliczenie VAT: szersza metoda kasowa?]()

Rozliczenie VAT: szersza metoda kasowa?

... mu zakupy. Pozostali płacą podatki nawet, gdy nie zarabiają Firmy, które nie są „małymi podatnikami” muszą natomiast rozliczać VAT metodą memoriałową. ... zapłaciła w maju podatki (chociaż nie otrzymała należności od kontrahenta) łącznie w kwocie 2.352 zł: VAT = 1.496 zł (1.870 zł VAT należny – 374 zł VAT naliczony wynikający z faktur zakupowych ...

-

![Dotacje dla firm nie zawsze opodatkowane podatkiem VAT [© hesa2 - Fotolia.com] Dotacje dla firm nie zawsze opodatkowane podatkiem VAT]()

Dotacje dla firm nie zawsze opodatkowane podatkiem VAT

... VAT wymienione zostały obligatoryjne elementy, które wchodzą do podstawy opodatkowania. Są to: podatki ...

-

![Faktury z mechanizmem podzielonej płatności w JPK_VAT [© apops - Fotolia.com] Faktury z mechanizmem podzielonej płatności w JPK_VAT]()

Faktury z mechanizmem podzielonej płatności w JPK_VAT

... netto nabywca płaci na rachunek rozliczeniowy (bądź SKOK) sprzedawcy/usługodawcy, a kwotę VAT na jego rachunek VAT – za pomocą specjalnie w tym celu przygotowanego komunikatu przelewu, w którym ... nie jest błędem (odpowiedź na jedno z pytań za mieszczonych na stronie www.podatki.gov.pl): „(…) podatnik może umieścić na fakturze informację o MPP, nawet ...

-

![Najem nieruchomości: w obrocie VAT również opłaty administracyjne [© BillionPhotos.com - Fotolia.com] Najem nieruchomości: w obrocie VAT również opłaty administracyjne]()

Najem nieruchomości: w obrocie VAT również opłaty administracyjne

... takich dostaw. Jak stanowi art. 78 Dyrektywy, podstawa opodatkowania obejmuje również podatki, opłaty i podobne należności z wyłączeniem podatku od wartości dodanej. Zgodnie ... gospodarczym nie powinno być sztucznie rozdzielane, by nie pogarszać funkcjonalności systemu VAT. Sąd wskazał, że jeśli dana transakcja składa się z szeregu świadczeń i ...

-

![e-Zakupy poza Unią Europejską a podatki. Poradnik dla konsumentów. [© maksym yemelyanov - fotolia.com] e-Zakupy poza Unią Europejską a podatki. Poradnik dla konsumentów.]()

e-Zakupy poza Unią Europejską a podatki. Poradnik dla konsumentów.

... konsumentów. Materiał trafi do rzeczników praw konsumenta w całym kraju. Podwójne opodatkowanie zakupów Zgodnie z aktualnie obowiązującymi przepisami określonymi w „Pakiecie VAT e-commence”, podatek VAT powinien być odprowadzany od każdego towaru zakupionego przez konsumentów on-line, w tym także np. na azjatyckich, brytyjskich czy amerykańskich ...

-

![Jakie podatki w firmie? [© endostock - Fotolia.com] Jakie podatki w firmie?]()

Jakie podatki w firmie?

... ustalają gminy (maksymalna wynosi 597,86 zł dziennie). Podatki od środków transportu Przedsiębiorcy prowadzący działalność transportową, a także wszyscy ... miejscu wspomnimy tylko o tych, dotyczących podatku dochodowego (o wyborze formy opodatkowania podatkiem VAT napiszemy odrębnie). Na sposób opodatkowania właściciela (lub właścicieli) firmy ...

-

![Podatek VAT i dochodowe: ważne zmiany w roku 2015 [© Pixelbliss - Fotolia.com] Podatek VAT i dochodowe: ważne zmiany w roku 2015]()

Podatek VAT i dochodowe: ważne zmiany w roku 2015

... przepisów podatkowych objęły głównie podatki dochodowe oraz (w mniejszym, ale jakże istotnym stopniu) podatek od towarów i usług. W tych pierwszych ustawodawca wprowadził m.in. pewne dodatkowe preferencje podatkowe. Niestety nie każdy z nich będzie zadowolony. Rewolucyjnych zmian doczekało się rozliczanie VAT od usług elektronicznych. Spora ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Gry na automatach: podstawa opodatkowania VAT [© FikMik - Fotolia.com] Gry na automatach: podstawa opodatkowania VAT](https://s3.egospodarka.pl/grafika/opodatkowanie-VAT/Gry-na-automatach-podstawa-opodatkowania-VAT-ZKDwv5.jpg)

![Likwidacja działalności: remanent likwidacyjny w VAT [© anna - Fotolia.com] Likwidacja działalności: remanent likwidacyjny w VAT](https://s3.egospodarka.pl/grafika/likwidacja-dzialalnosci/Likwidacja-dzialalnosci-remanent-likwidacyjny-w-VAT-skVsXY.jpg)

![Premia pieniężna z UE a rozliczenie VAT [© FikMik - Fotolia.com] Premia pieniężna z UE a rozliczenie VAT](https://s3.egospodarka.pl/grafika/premia-pieniezna/Premia-pieniezna-z-UE-a-rozliczenie-VAT-ZKDwv5.jpg)

![8% stawka VAT na duże mieszkanie? [© whitelook - Fotolia.com] 8% stawka VAT na duże mieszkanie?](https://s3.egospodarka.pl/grafika/stawki-VAT/8-stawka-VAT-na-duze-mieszkanie-JbjmWj.jpg)

![Usługi edukacyjne: opodatkowanie VAT [© goodluz - Fotolia.com] Usługi edukacyjne: opodatkowanie VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Uslugi-edukacyjne-opodatkowanie-VAT-97299-150x100crop.jpg)

![Nauka jazdy: zwolnienie z VAT ale kasa fiskalna [© Andrzej Tokarski - Fotolia.com] Nauka jazdy: zwolnienie z VAT ale kasa fiskalna](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Nauka-jazdy-zwolnienie-z-VAT-ale-kasa-fiskalna-114324-150x100crop.jpg)

![Kwota mleczna: nabycie przez podatnika VAT a PCC [© FikMik - Fotolia.com] Kwota mleczna: nabycie przez podatnika VAT a PCC](https://s3.egospodarka.pl/grafika/PCC/Kwota-mleczna-nabycie-przez-podatnika-VAT-a-PCC-ZKDwv5.jpg)

![Premie pieniężne: nie rabat a usługa w VAT? [© FikMik - Fotolia.com] Premie pieniężne: nie rabat a usługa w VAT?](https://s3.egospodarka.pl/grafika/premia-pieniezna/Premie-pieniezne-nie-rabat-a-usluga-w-VAT-ZKDwv5.jpg)

![Sprzedaż budynku i działek bez VAT [© FikMik - Fotolia.com] Sprzedaż budynku i działek bez VAT](https://s3.egospodarka.pl/grafika/sprzedaz-gruntu/Sprzedaz-budynku-i-dzialek-bez-VAT-ZKDwv5.jpg)

![Impreza integracyjna a VAT należny [© whitelook - Fotolia.com] Impreza integracyjna a VAT należny](https://s3.egospodarka.pl/grafika/imprezy-integracyjne/Impreza-integracyjna-a-VAT-nalezny-JbjmWj.jpg)

![Napiwki a podatek VAT [© FikMik - Fotolia.com] Napiwki a podatek VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Napiwki-a-podatek-VAT-ZKDwv5.jpg)

![Podatek VAT: zorganizowana część przedsiębiorstwa [© FikMik - Fotolia.com] Podatek VAT: zorganizowana część przedsiębiorstwa](https://s3.egospodarka.pl/grafika/aport/Podatek-VAT-zorganizowana-czesc-przedsiebiorstwa-ZKDwv5.jpg)

![Które podatki w koszty uzyskania przychodu firmy? [© Picture-Factory - Fotolia.com] Które podatki w koszty uzyskania przychodu firmy?](https://s3.egospodarka.pl/grafika2/podatek-od-wartosci-dodanej/Ktore-podatki-w-koszty-uzyskania-przychodu-firmy-138168-150x100crop.jpg)

![Księgowanie nieodliczonego VAT w księgach rachunkowych [© Rawpixel - Fotolia.com] Księgowanie nieodliczonego VAT w księgach rachunkowych](https://s3.egospodarka.pl/grafika2/ksiegi-rachunkowe/Ksiegowanie-nieodliczonego-VAT-w-ksiegach-rachunkowych-175608-150x100crop.jpg)

![Jakie podatki w koszty firmy? [© Kurhan - Fotolia.com] Jakie podatki w koszty firmy?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Jakie-podatki-w-koszty-firmy-112904-150x100crop.jpg)

![Wysokie podatki to niskie wpływy do budżetu państwa [© Serg Nvns - Fotolia.com] Wysokie podatki to niskie wpływy do budżetu państwa](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Wysokie-podatki-to-niskie-wplywy-do-budzetu-panstwa-135893-150x100crop.jpg)

![Sprzedaż VAT marża (samochodu): nieistotny podatek akcyzowy [© stocksolutions - Fotolia.com] Sprzedaż VAT marża (samochodu): nieistotny podatek akcyzowy](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Sprzedaz-VAT-marza-samochodu-nieistotny-podatek-akcyzowy-146123-150x100crop.jpg)

![Wynagrodzenie za pobór opłaty skarbowej w podatku VAT [© patpitchaya - Fotolia.com] Wynagrodzenie za pobór opłaty skarbowej w podatku VAT](https://s3.egospodarka.pl/grafika2/inkaso/Wynagrodzenie-za-pobor-oplaty-skarbowej-w-podatku-VAT-126647-150x100crop.jpg)

![Niektóre podatki rozliczane w kosztach firmy [© apops - Fotolia.com] Niektóre podatki rozliczane w kosztach firmy](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Niektore-podatki-rozliczane-w-kosztach-firmy-104091-150x100crop.jpg)

![Ulga na złe długi w VAT a podatek dochodowy [© anna - Fotolia.com] Ulga na złe długi w VAT a podatek dochodowy](https://s3.egospodarka.pl/grafika/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-w-VAT-a-podatek-dochodowy-skVsXY.jpg)

![Brak faktury: rozliczenie podatku VAT i dochodowego [© Andrey Popov - Fotolia.com] Brak faktury: rozliczenie podatku VAT i dochodowego](https://s3.egospodarka.pl/grafika2/faktura-VAT/Brak-faktury-rozliczenie-podatku-VAT-i-dochodowego-209015-150x100crop.jpg)

![Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe? [© Antonio Gravante - Fotolia.com] Firma w Niemczech - czy warto? Jakie podatki i stawki obowiązują, jakie są dostępne ulgi podatkowe?](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza-w-Niemczech/Firma-w-Niemczech-czy-warto-Jakie-podatki-i-stawki-obowiazuja-jakie-sa-dostepne-ulgi-podatkowe-250371-150x100crop.jpg)

![Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy [© david-bgn - Fotolia.com] Sprzedaż gruntu w VAT z budynkiem dzierżawcy/nabywcy](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Sprzedaz-gruntu-w-VAT-z-budynkiem-dzierzawcy-nabywcy-181545-150x100crop.jpg)

![Kwota zakupu przy sprzedaży VAT marża [© Rawpixel - Fotolia.com] Kwota zakupu przy sprzedaży VAT marża](https://s3.egospodarka.pl/grafika2/procedura-marzy/Kwota-zakupu-przy-sprzedazy-VAT-marza-193935-150x100crop.jpg)

![Wierzytelności nieściągalne na gruncie podatków dochodowych i VAT [© apops - Fotolia.com] Wierzytelności nieściągalne na gruncie podatków dochodowych i VAT](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Wierzytelnosci-niesciagalne-na-gruncie-podatkow-dochodowych-i-VAT-221789-150x100crop.jpg)

![Import towarów i WNT w VAT [© anna - Fotolia.com] Import towarów i WNT w VAT](https://s3.egospodarka.pl/grafika/import/Import-towarow-i-WNT-w-VAT-skVsXY.jpg)

![Nieodpłatne przekazanie: VAT należny a koszty firmy [© anna - Fotolia.com] Nieodpłatne przekazanie: VAT należny a koszty firmy](https://s3.egospodarka.pl/grafika/nieodplatne-przekazanie-w-vat/Nieodplatne-przekazanie-VAT-nalezny-a-koszty-firmy-skVsXY.jpg)

![Rozliczenie VAT: szersza metoda kasowa? [© anna - Fotolia.com] Rozliczenie VAT: szersza metoda kasowa?](https://s3.egospodarka.pl/grafika2/metoda-kasowa-rozliczenia-VAT/Rozliczenie-VAT-szersza-metoda-kasowa-106775-150x100crop.jpg)

![Dotacje dla firm nie zawsze opodatkowane podatkiem VAT [© hesa2 - Fotolia.com] Dotacje dla firm nie zawsze opodatkowane podatkiem VAT](https://s3.egospodarka.pl/grafika2/dotacje-dla-firm/Dotacje-dla-firm-nie-zawsze-opodatkowane-podatkiem-VAT-144769-150x100crop.jpg)

![Faktury z mechanizmem podzielonej płatności w JPK_VAT [© apops - Fotolia.com] Faktury z mechanizmem podzielonej płatności w JPK_VAT](https://s3.egospodarka.pl/grafika2/split-payment/Faktury-z-mechanizmem-podzielonej-platnosci-w-JPK-VAT-231102-150x100crop.jpg)

![Najem nieruchomości: w obrocie VAT również opłaty administracyjne [© BillionPhotos.com - Fotolia.com] Najem nieruchomości: w obrocie VAT również opłaty administracyjne](https://s3.egospodarka.pl/grafika2/wynajem/Najem-nieruchomosci-w-obrocie-VAT-rowniez-oplaty-administracyjne-242322-150x100crop.jpg)

![e-Zakupy poza Unią Europejską a podatki. Poradnik dla konsumentów. [© maksym yemelyanov - fotolia.com] e-Zakupy poza Unią Europejską a podatki. Poradnik dla konsumentów.](https://s3.egospodarka.pl/grafika2/e-zakupy/e-Zakupy-poza-Unia-Europejska-a-podatki-Poradnik-dla-konsumentow-246227-150x100crop.jpg)

![Jakie podatki w firmie? [© endostock - Fotolia.com] Jakie podatki w firmie?](https://s3.egospodarka.pl/grafika/formy-opodatkowania/Jakie-podatki-w-firmie-r420Ug.jpg)

![Podatek VAT i dochodowe: ważne zmiany w roku 2015 [© Pixelbliss - Fotolia.com] Podatek VAT i dochodowe: ważne zmiany w roku 2015](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Podatek-VAT-i-dochodowe-wazne-zmiany-w-roku-2015-149733-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

Ruszyła przedsprzedaż Mocha Tower na warszawskim Gocławiu

Ruszyła przedsprzedaż Mocha Tower na warszawskim Gocławiu

![Jakie zmiany w prawie konsumenckim postuluje ECC-Net? [© Freepik] Jakie zmiany w prawie konsumenckim postuluje ECC-Net?](https://s3.egospodarka.pl/grafika2/zmiany-w-prawie/Jakie-zmiany-w-prawie-konsumenckim-postuluje-ECC-Net-266182-150x100crop.jpg)

![Co Polacy sądzą o chińskich autach i elektrykach? [© Freepik] Co Polacy sądzą o chińskich autach i elektrykach?](https://s3.egospodarka.pl/grafika2/rynek-samochodowy/Co-Polacy-sadza-o-chinskich-autach-i-elektrykach-266175-150x100crop.jpg)

![4 sygnały ostrzegawcze w kontaktach z dłużnikiem [© AdobeStock] 4 sygnały ostrzegawcze w kontaktach z dłużnikiem](https://s3.egospodarka.pl/grafika2/dluznik/4-sygnaly-ostrzegawcze-w-kontaktach-z-dluznikiem-266086-150x100crop.jpg)

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![5 porad, jak doceniać pracownika [© Freepik] 5 porad, jak doceniać pracownika](https://s3.egospodarka.pl/grafika2/docenianie-pracownika/5-porad-jak-doceniac-pracownika-266141-150x100crop.jpg)

![Rowery na klatce schodowej a bezpieczna ewakuacja [© Freepik] Rowery na klatce schodowej a bezpieczna ewakuacja](https://s3.egospodarka.pl/grafika2/przepisy-przeciwpozarowe/Rowery-na-klatce-schodowej-a-bezpieczna-ewakuacja-266100-150x100crop.jpg)

![Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić? [© Freepik] Sprawdź wiarygodność przewoźnika przed podpisaniem umowy. Jak to zrobić?](https://s3.egospodarka.pl/grafika2/weryfikacja-kontrahenta/Sprawdz-wiarygodnosc-przewoznika-przed-podpisaniem-umowy-Jak-to-zrobic-266144-150x100crop.jpg)