-

![Podwyżka akcyzy to 2,5 mld zł podatku? Podwyżka akcyzy to 2,5 mld zł podatku?]()

Podwyżka akcyzy to 2,5 mld zł podatku?

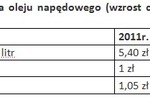

... litrze oleju napędowego kupowanego na stacji benzynowej już 40% będą stanowić podatki, czyli akcyza i VAT. W paczce papierosów podatki te stanowią aż trzy czwarte ceny. Podwyżkę podatku akcyzowego ... zł cena detaliczna, w tym 7 zł akcyzy i 2,24 zł podatku VAT; warto podkreślić przy tym, że VAT liczony jest od całej ceny, czyli mamy tu de facto ...

-

![Podatek od sprzedaży nieruchomości: fiskus przeczy sam sobie [© Andrey Popov - Fotolia.com ] Podatek od sprzedaży nieruchomości: fiskus przeczy sam sobie]()

Podatek od sprzedaży nieruchomości: fiskus przeczy sam sobie

... % i 100%). Wręcz przeciwnie – sankcje zostaną na niego nałożone, jeśli tylko organ podatkowy postanowi o wszczęciu postępowania podatkowego. Reprezentacja przy zwrocie VAT Jak widać, zmiana linii interpretacyjnej organów podatkowych może służyć nie tylko pozyskiwaniu przez fiskusa pieniędzy podatników z tytułu 2% podatku od czynności cywilnoprawnej ...

-

![Ulga na złe długi: po wyroku WSA więcej firm ma szansę na obniżenie opodatkowania [© adam88xx - Fotolia.com] Ulga na złe długi: po wyroku WSA więcej firm ma szansę na obniżenie opodatkowania]()

Ulga na złe długi: po wyroku WSA więcej firm ma szansę na obniżenie opodatkowania

... wierzyciel nie musi w dniu poprzedzającym dzień złożenia korekty być nadal zarejestrowany jako podatnik VAT (C-335/19). Zmiana przepisów Nowelizacją z 11 sierpnia 2021 r., od 1 października 2021 r. z regulacji art. 89a ustawy o VAT wykreślono sprzeczny z unijną dyrektywą warunek, jednocześnie wydłużając o rok termin na skorzystanie z ulgi na ...

Tematy: ulga na złe długi, korekta vat, podatek vat, rozliczenie vat, vat należny, vat naliczony, obowiązek podatkowy vat, korekta deklaracji, zobowiązania podatkowe, korekta podatku naliczonego, korekta podatku należnego, zaległe płatności, niezapłacone faktury, ulgi podatkowe, podatnik vat, wierzytelności nieściągalne -

![Prawo spadkowe: nowelizacja KC podpisana przez Prezydenta [© Pio Si - Fotolia.com] Prawo spadkowe: nowelizacja KC podpisana przez Prezydenta]()

Prawo spadkowe: nowelizacja KC podpisana przez Prezydenta

... wejdzie w życie po upływie 6 miesięcy od dnia ogłoszenia w Dzienniku Ustaw RP. Zmiana ustawy o powszechnym obowiązku obrony RP. W dniu 1 kwietnia 2015 roku Prezydent Komorowski podpisał również ... zakresie tzw. ulgi na złe długi, a także podstawową stawkę VAT dla towarów przeznaczonych na cele ochrony przeciwpożarowej. Ustawa wchodzi w życie z dniem 1 ...

-

![Zapłata na rachunek wirtualny a koszty podatkowe 2020 [© apops - Fotolia.com] Zapłata na rachunek wirtualny a koszty podatkowe 2020]()

Zapłata na rachunek wirtualny a koszty podatkowe 2020

... inny niż zawarty w wykazie podmiotów, o którym mowa w art. 96b ust. 1 ustawy o VAT – w przypadku transakcji z podatnikiem zarejestrowanym na potrzeby podatku od towarów i usług jako podatnik VAT czynny. W powyższym zakresie zmiana ta poszerza zakres już istniejących przepisów dotyczących płatności gotówkowych w ramach transakcji przekraczających ...

-

![Rolnik ryczałtowy może wystawić fakturę korygującą [© pixabay.com] Rolnik ryczałtowy może wystawić fakturę korygującą]()

Rolnik ryczałtowy może wystawić fakturę korygującą

... VAT, wystawionej w okresie rozliczania VAT, a także zapłacić podatek VAT do ... VAT; 89,60 zł brutto. Zmiana ceny zaistniała 26 stycznia 2021 r. Wnioskodawca zadał pytanie, czy obecnie – jako rolnik ryczałtowy, może wystawić fakturę korygującą „in plus” do faktury na sprzedaż buraków cukrowych opodatkowaną podatkiem VAT i zapłacić podatek VAT ...

-

![inFakt Check: analiza podatkowych obietnic wyborczych Konfederacji [© zagorskid - Fotolia.com] inFakt Check: analiza podatkowych obietnic wyborczych Konfederacji]()

inFakt Check: analiza podatkowych obietnic wyborczych Konfederacji

... Partia proponuje szereg uproszczeń i własne projekty ustaw dotyczące m.in. VAT i ZUS. Ekspert inFakt analizuje obietnice Konfederacji dla polskich przedsiębiorców. W ramach cyklu ... wydawane byłyby bony? Wprowadzenie takiego rozwiązania to bardzo radykalna zmiana. Dodatkowo w takim modelu problem korzystania z ochrony zdrowia zostaje przeniesiony ...

-

![Kradzież towarów nie wymaga korekty VAT-u? [© Ruff - Fotolia.com] Kradzież towarów nie wymaga korekty VAT-u?]()

Kradzież towarów nie wymaga korekty VAT-u?

... 2012 r. wyrok w sprawie C 550/11. W wyroku tym zostało jasno wskazane, że obowiązek dokonania korekty dokonanego odliczenia podatku VAT powstaje między innymi wtedy, gdy po złożeniu deklaracji VAT nastąpiła zmiana czynników determinujących wysokość odliczenia. Towar skradziony nie może następnie zostać wykorzystany przez podatnika w ramach dalszych ...

-

![Data rozliczenia faktury korygującej zakup [© apops - Fotolia.com] Data rozliczenia faktury korygującej zakup]()

Data rozliczenia faktury korygującej zakup

... Zakupiony towar (czy usługa) może bowiem zostać zwrócony, zareklamowany, może nastąpić zmiana wartościowa czy ilościowa bądź mogą zostać wykryte błędy na dokumencie pierwotnym. Otrzymane faktury korygujące należy odpowiednio rozliczać w podatku VAT. Korekty takie mogą powodować zmniejszenie albo zwiększenie podatku podlegającego odliczeniu. Dlatego ...

-

![Niebezpieczna ulga na złe długi? [© whitelook - Fotolia.com] Niebezpieczna ulga na złe długi?]()

Niebezpieczna ulga na złe długi?

... zmiana. Tym samym, przy założeniu że podatnicy prawidłowo wywiązują się z ciążących na nich obowiązków, organy podatkowe mają aktualne informacje o statusie danego podmiotu (czyli m.in. czy jest on nadal czynnym podatnikiem VAT). W art. 96 ust. 13 ustawy o VAT ...

-

![Ceny netto i brutto w umowach [© freshidea - Fotolia.com] Ceny netto i brutto w umowach]()

Ceny netto i brutto w umowach

... z podmiotami niebędącymi konsumentami (czyli np. umów między przedsiębiorcami) nie ma przeszkód, aby wyraźnie zapisać, że w razie zmiany stawki podatku VAT nastąpi odpowiednia zmiana ceny. Inaczej wygląda sprawa w przypadku umów z konsumentami. We wzorcu umowy między przedsiębiorcą a konsumentem może zostać zamieszczone postanowienie o tym, że ...

-

![Likwidacja spółki jawnej: spis z natury i VAT-Z [© wrangler - Fotolia.com] Likwidacja spółki jawnej: spis z natury i VAT-Z]()

Likwidacja spółki jawnej: spis z natury i VAT-Z

... spółka jawna. Z kolei art. 96 ust. 6 ustawy o VAT mówi, iż czynny podatnik VAT, który zaprzestał wykonywania czynności podlegającej ... VAT, który to mówi, że jeżeli dane zawarte w zgłoszeniu rejestracyjnym ulegną zmianie, podatnik jest obowiązany zgłosić zmianę do naczelnika urzędu skarbowego w terminie 7 dni, licząc od dnia, w którym nastąpiła zmiana ...

-

![Jakie ważne zmiany podatkowe czekają mikroprzedsiębiorców od 2018 r.? Jakie ważne zmiany podatkowe czekają mikroprzedsiębiorców od 2018 r.?]()

Jakie ważne zmiany podatkowe czekają mikroprzedsiębiorców od 2018 r.?

... Pliku Kontrolnego na życzenie fiskusa. Podsumowując, zmiany dla mikroprzedsiębiorców będą wyglądać następująco: od 1 stycznia 2018 r. - obowiązek comiesięcznego przesyłania pliku JPK_VAT (termin do 25. dnia kolejnego miesiąca), od 1 lipca 2018 r. - obowiązek udostępnienia pozostałych plików JPK w razie e-kontroli Urzędu Skarbowego. Co niezwykle ...

-

![Fiskus idzie na wojnę z handlującymi elektroniką w internecie [© anastarass - Fotolia.com] Fiskus idzie na wojnę z handlującymi elektroniką w internecie]()

Fiskus idzie na wojnę z handlującymi elektroniką w internecie

... . Projektodawcy wskazują, że usługi tego typu nie korzystają ze zwolnienia przedmiotowego z VAT. Nie widzą w związku z tym uzasadnienia, dlaczego podatnikom parającym się takimi czynnościami miałoby przysługiwać zwolnienie podmiotowe. Inna - bardzo ważna zmiana, jaka została zawarta w projekcie nowelizacji, to wystawianie faktur do paragonów. Te ...

-

![Podzielona płatność wyprze odwrotne obciążenie [© veronikasmirnaya - Fotolia.com] Podzielona płatność wyprze odwrotne obciążenie]()

Podzielona płatność wyprze odwrotne obciążenie

... w SKOK otwarty w związku z prowadzoną działalnością gospodarczą (do którego zostanie przypisany rachunek VAT). Rachunki VAT nie są otwierane do prywatnych kont bankowych. Sankcje dla nabywcy Jeżeli organ stwierdzi, ... obowiązkowej podzielonej płatności będzie bowiem skutkować także wyłączeniem z kosztów podatkowych takiej transakcji (ta zmiana ...

-

![Obowiązkowy Mechanizm Podzielonej Płatności: rozwiązania praktyczne [© bankrx - Fotolia.com] Obowiązkowy Mechanizm Podzielonej Płatności: rozwiązania praktyczne]()

Obowiązkowy Mechanizm Podzielonej Płatności: rozwiązania praktyczne

... krajowych w walutach obcych. Jest to istotna zmiana, ponieważ dobrowolna wersja Split Payment obowiązująca od 2018 r. dotyczyła wyłącznie płatności złotówkowych. Od 1 listopada 2019 r. płatność za fakturę VAT na dostawę z załącznika 15 wystawioną w walucie obcej i zawierającą kwotę VAT wyrażoną w PLN powinna być dokonana dwuetapowo. Wartość ...

-

![Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi [© limaje - Fotolia.com] Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi]()

Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi

... przewidywała stałą ryczałtową miesięczną stawkę wynagrodzenia na rzecz usługodawcy (czynny podatnik VAT), np. 2.000 zł brutto. Faktyczne czynności wykonywane przez usługodawcę ... in. poprzez dodanie art. 15d. W uzasadnieniu projektu ustawy stwierdzono, że wprowadzona zmiana ma na celu ograniczenie zjawiska dokonywania płatności z pominięciem rachunku ...

-

![VAT-7D czyli deklaracje kwartalne dla wszystkich [© anna - Fotolia.com] VAT-7D czyli deklaracje kwartalne dla wszystkich]()

VAT-7D czyli deklaracje kwartalne dla wszystkich

... Zmiana z rozliczenia miesięcznego na rozliczenie kwartalne Podatnicy rozpoczynający dokonywanie rozliczeń za okresy kwartalne, którzy w poprzednim kwartale rozliczali się za okresy miesięczne, pierwsze zaliczki na podatek ustalają jeszcze inaczej, niż podano wyżej. Otóż zgodnie z art. 103 ust. 2e ustawy o VAT ... . 103 ust. 2f ustawy o VAT ustawodawca ...

-

![Ulga na złe długi i metoda kasowa: zmiany na 2013 r. [© Ruff - Fotolia.com] Ulga na złe długi i metoda kasowa: zmiany na 2013 r.]()

Ulga na złe długi i metoda kasowa: zmiany na 2013 r.

... usług) na rzecz innych przedsiębiorców (zarejestrowanych jako czynny podatnik VAT). W sytuacji dokonania dostawy lub świadczenia usług na rzecz innego podmiotu ... ponownie zwiększałby koszty uzyskania przychodów o kwotę z faktury. Projektodawcy założyli, że zmiana wejdzie w życie od 1 stycznia 2013 r. jednak uwzględniając zaawansowanie prac ...

-

![Działalność jednoosobowa w spółkę z o.o. – przekształcenie krok po kroku [© Gajus - Fotolia.com] Działalność jednoosobowa w spółkę z o.o. – przekształcenie krok po kroku]()

Działalność jednoosobowa w spółkę z o.o. – przekształcenie krok po kroku

... , że spółka nobilituje, pojawiają się też inne powody, przeważające na jej korzyść. Zmiana podmiotu prawnego daje firmom szansę na rozwój, który bardzo często wiąże się ... wszystkiego rodzaju ulg, które przysługiwały mu wcześniej. Tylko w przypadku ustawy o VAT przepisy wyglądają tak samo, zarówno dla spółek jednoosobowych, jak i działalności ...

-

![Odwrotne obciążenie: obowiązek podatkowy przy usługach budowlanych [© ronstik - Fotolia.com] Odwrotne obciążenie: obowiązek podatkowy przy usługach budowlanych]()

Odwrotne obciążenie: obowiązek podatkowy przy usługach budowlanych

... tego typu usług? Zasady określania powstania obowiązku podatkowego w VAT reguluje art. 19a ustawy o VAT. Jego ust. 1 mówi, że obowiązek podatkowy powstaje tutaj z ... w artykule: Usługi budowlane: protokół zdawczo-odbiorczy w podatkach PIT CIT VAT Dodatkowo art. 19a ust. 8 ustawy o VAT wskazuje, że jeżeli przed dokonaniem dostawy towaru lub wykonaniem ...

-

![Kodeks należytej staranności: zamiast ochrony podatnika wytyczne dla fiskusa [© wsf-f - Fotolia.com] Kodeks należytej staranności: zamiast ochrony podatnika wytyczne dla fiskusa]()

Kodeks należytej staranności: zamiast ochrony podatnika wytyczne dla fiskusa

... KRS lub CEIDG, jeżeli takowa jest wymagana; sprawdzenie rejestracji na potrzeby podatku VAT; sprawdzenie, czy kontrahent jest wpisany do prowadzonego przez Szefa Krajowej ... będzie transakcja, w której kontrahent sprzedaje towary nie ze swojej branży, zaś zmiana profilu działalności nie ma uzasadnienia ekonomicznego; kontakt z kontrahentem lub osobą ...

-

![Trudniejszy wykup prywatny samochodu leasingowanego w firmie od 2022 r. [© pekkic - Fotolia.com] Trudniejszy wykup prywatny samochodu leasingowanego w firmie od 2022 r.]()

Trudniejszy wykup prywatny samochodu leasingowanego w firmie od 2022 r.

... Polskiego Ładu. Nowe regulacje przewidują zmianę ustalania wartości pojazdu w celu wyliczenia należnego podatku VAT w przypadku dokonywania wykupu do majątku prywatnego. Jest to kolejna w ostatnich latach niekorzystna zmiana w przepisach podatkowych, która uwzględniając obecny poziom fiskalizacji i planowane zmiany, będzie miała poważne skutki ...

-

![Nowe tablice rejestracyjne a badanie techniczne [© FikMik - Fotolia.com] Nowe tablice rejestracyjne a badanie techniczne]()

Nowe tablice rejestracyjne a badanie techniczne

... Zaświadczenie potwierdza przeprowadzenie badań technicznych pojazdu i tylko zmiana w tym pojeździe wymagać będzie uzyskania nowego zaświadczenia. Biorąc pod uwagę przedstawiony stan faktyczny i prawny skoro na pojeździe dla którego wydano zaświadczenie, o którym mowa w art. 86 ust. 5 ustawy o VAT, nie zostały wprowadzone zmiany, a jedynie dokonano ...

-

![Infrastruktura towarzysząca droższa dla Kowalskiego? [© anna - Fotolia.com] Infrastruktura towarzysząca droższa dla Kowalskiego?]()

Infrastruktura towarzysząca droższa dla Kowalskiego?

... stawką podatku VAT. Ta niekorzystna zmiana dotknęła głównie ostatecznych nabywców. Dlaczego? Przede wszystkim developer budujący domy czy mieszkania ma prawo do odliczenia podatku VAT od zakupu ... . Kupuje on bowiem dom lub mieszkanie opodatkowane 7-proc. stawką podatku VAT, a nie udział w infrastrukturze towarzyszącej ze stawką 22 proc. Developer ...

-

![Prowadzenie działalności bez barier? Prowadzenie działalności bez barier?]()

Prowadzenie działalności bez barier?

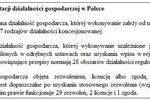

... na szereg barier i ograniczeń. W związku z tym konieczna była zmiana przepisów celem ułatwienia rozwoju przedsiębiorczości. Główne bariery Polska nie jest ... zwolnieni są ci, którzy będą korzystać ze zwolnienia od VAT. Zgłoszenie rejestracyjne VAT-R, zgodnie z art. 96 ust. 4 ustawy o VAT, zostaje potwierdzone przez naczelnika urzędu skarbowego na ...

-

![Rynek private equity w Europie Środkowej V 2015 [© apops - Fotolia.com] Rynek private equity w Europie Środkowej V 2015]()

Rynek private equity w Europie Środkowej V 2015

... to również zbieżne z deklaracjami funduszy, że będą więcej sprzedawać niż kupować. Zmiana związana jest z wydłużeniem procesu fundraisingu, przez co fundusze muszą rozpocząć ten ... „Dotąd to liderzy rynku znajdowali się w orbicie zainteresowań inwestorów. Zmiana może wynikać z kilku czynników. Przede wszystkim liczba dostępnych największych firm ...

-

![Jak wystawić fakturę, gdy zabraknie NIP na paragonie? [© apops - Fotolia.com] Jak wystawić fakturę, gdy zabraknie NIP na paragonie?]()

Jak wystawić fakturę, gdy zabraknie NIP na paragonie?

... VAT do paragonu wyłącznie pod warunkiem, że na tym paragonie znajdzie się NIP nabywcy. Takie zmiany wprowadziła nowelizacja ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. 2019 poz. 1520), która weszła w życie 1 września. Powyższa zmiana ... ekspert. Jego zdaniem obecna zmiana jest korzystna dla niezdecydowanych, którzy wahają ...

-

![Podatki 2012: zapłacimy więcej? [© whitelook - Fotolia.com] Podatki 2012: zapłacimy więcej?]()

Podatki 2012: zapłacimy więcej?

... górna granica stawek tego podatku od 01 stycznia 2012 r. Przypomnijmy, że zmiana stawek tego podatku uzależniona jest od rocznej inflacji, jaka była w ... jak ma to miejsce obecnie – w wysokości zaliczki listopadowej/III kwartału. VAT w górę? W roku 2012 podstawowa stawka podatku VAT będzie miała zastosowanie do odzieży dziecięcej, która do końca ...

-

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?]()

Rekonstrukcja rządu: czego oczekują przedsiębiorcy?

... odzyskiwania podatku dochodowego od niezapłaconych faktur. Podobnie jak w przypadku podatku VAT, tak i tutaj powinien zostać określony dokładny czas, po którym ... przewidziane w ustawie nie było tylko martwym przepisem? Konieczna jest przede wszystkim zmiana warunków, które muszą spełnić przedsiębiorcy. Sama idea kredytu podatkowego jest bowiem ...

-

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa]()

Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa

... ust. 1 ustawy CIT), stanowi on koszt uzyskania przychodu wraz z podatkiem VAT w tej części, w jakiej podatnikowi nie przysługiwało odliczenie, zgodnie z odrębnymi przepisami. ... gospodarczej - Samochód ciężarowy: spóźniony przegląd to połowa odliczenia VAT Ministerstwo Finansów przytoczyło także pogląd wyrażony przez Naczelny Sąd Administracyjny w ...

-

![Od lipca nowa "ulga" dla firmowych samochodów osobowych [© hurricane - Fotolia.com] Od lipca nowa "ulga" dla firmowych samochodów osobowych]()

Od lipca nowa "ulga" dla firmowych samochodów osobowych

... . Część z nich obejmie podatek VAT, a wśród tych jest zmiana, na którą z niecierpliwością oczekuje wiele firm od ponad roku czasu. Przedsiębiorcy zapłacą ... to nawet wówczas, gdy samochód służy nie tylko celom firmowym, ale i prywatnym. Podatek VAT z tytułu nabycia paliwa wykorzystywanego do napędu ww. pojazdów będzie odliczany tak jak pozostałe ...

-

![Budownictwo mieszkaniowe: czy Polska powinna patrzeć na Węgry? [© focususpeha - Fotolia.com] Budownictwo mieszkaniowe: czy Polska powinna patrzeć na Węgry?]()

Budownictwo mieszkaniowe: czy Polska powinna patrzeć na Węgry?

... drastycznie zmniejszył stawkę podatku VAT, która dotyczyła nowych domów i mieszkań (z 27% do 5%). Taka zmiana obowiązuje już od 1 stycznia 2016 r. Wiele osób uważa, że rozwiązanie, które wybrał rząd Viktora Orbana, można by zastosować w naszym kraju. Obniżka stawki podatku VAT na ...

-

![Pojęcie transakcji przy umowach o współpracy/ramowych [© Bacho Foto - Fotolia.com] Pojęcie transakcji przy umowach o współpracy/ramowych]()

Pojęcie transakcji przy umowach o współpracy/ramowych

... o te umowy i tak ustalone warunki współpracy będą wystawiane gotówkowe faktury VAT, dokumentujące transakcje sprzedaży wymienionych wyżej towarów o wysokości nieprzekraczającej 15 000 ... dochodów z prowadzonej działalności dla celów ich opodatkowania. Wprowadzona zmiana ma na celu ograniczenie zjawiska dokonywania płatności z pominięciem rachunku ...

-

![Klasyfikacje statystyczne a miejsce świadczenia usług [© whitelook - Fotolia.com] Klasyfikacje statystyczne a miejsce świadczenia usług]()

Klasyfikacje statystyczne a miejsce świadczenia usług

... przez obu uczestników transakcji. Taka sytuacja miała miejsce przykładowo w przypadku usług reklamowych. Oczywiście zmiana ta wywołuje także i inne ważne skutki w VAT. Zgodnie bowiem z ogólną zasadą, wyrażoną w art. 8 ust. 3 ustawy o VAT, przed wprowadzoną zmianą określenie miejsca świadczenia usługi reklamowej odbywało się w oparciu o właściwą ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

![Podatek od sprzedaży nieruchomości: fiskus przeczy sam sobie [© Andrey Popov - Fotolia.com ] Podatek od sprzedaży nieruchomości: fiskus przeczy sam sobie](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Podatek-od-sprzedazy-nieruchomosci-fiskus-przeczy-sam-sobie-207909-150x100crop.jpg)

![Ulga na złe długi: po wyroku WSA więcej firm ma szansę na obniżenie opodatkowania [© adam88xx - Fotolia.com] Ulga na złe długi: po wyroku WSA więcej firm ma szansę na obniżenie opodatkowania](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-po-wyroku-WSA-wiecej-firm-ma-szanse-na-obnizenie-opodatkowania-248864-150x100crop.jpg)

![Prawo spadkowe: nowelizacja KC podpisana przez Prezydenta [© Pio Si - Fotolia.com] Prawo spadkowe: nowelizacja KC podpisana przez Prezydenta](https://s3.egospodarka.pl/grafika2/prawo-spadkowe/Prawo-spadkowe-nowelizacja-KC-podpisana-przez-Prezydenta-156287-150x100crop.jpg)

![Zapłata na rachunek wirtualny a koszty podatkowe 2020 [© apops - Fotolia.com] Zapłata na rachunek wirtualny a koszty podatkowe 2020](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Zaplata-na-rachunek-wirtualny-a-koszty-podatkowe-2020-226349-150x100crop.jpg)

![Rolnik ryczałtowy może wystawić fakturę korygującą [© pixabay.com] Rolnik ryczałtowy może wystawić fakturę korygującą](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Rolnik-ryczaltowy-moze-wystawic-fakture-korygujaca-238505-150x100crop.jpg)

![inFakt Check: analiza podatkowych obietnic wyborczych Konfederacji [© zagorskid - Fotolia.com] inFakt Check: analiza podatkowych obietnic wyborczych Konfederacji](https://s3.egospodarka.pl/grafika2/Konfederacja/inFakt-Check-analiza-podatkowych-obietnic-wyborczych-Konfederacji-254897-150x100crop.jpg)

![Kradzież towarów nie wymaga korekty VAT-u? [© Ruff - Fotolia.com] Kradzież towarów nie wymaga korekty VAT-u?](https://s3.egospodarka.pl/grafika2/kradziez-towaru/Kradziez-towarow-nie-wymaga-korekty-VAT-u-108076-150x100crop.jpg)

![Data rozliczenia faktury korygującej zakup [© apops - Fotolia.com] Data rozliczenia faktury korygującej zakup](https://s3.egospodarka.pl/grafika2/faktura-VAT/Data-rozliczenia-faktury-korygujacej-zakup-203662-150x100crop.jpg)

![Niebezpieczna ulga na złe długi? [© whitelook - Fotolia.com] Niebezpieczna ulga na złe długi?](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Niebezpieczna-ulga-na-zle-dlugi-JbjmWj.jpg)

![Ceny netto i brutto w umowach [© freshidea - Fotolia.com] Ceny netto i brutto w umowach](https://s3.egospodarka.pl/grafika/ceny/Ceny-netto-i-brutto-w-umowach-IvEZM7.jpg)

![Likwidacja spółki jawnej: spis z natury i VAT-Z [© wrangler - Fotolia.com] Likwidacja spółki jawnej: spis z natury i VAT-Z](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Likwidacja-spolki-jawnej-spis-z-natury-i-VAT-Z-92859-150x100crop.jpg)

![Fiskus idzie na wojnę z handlującymi elektroniką w internecie [© anastarass - Fotolia.com] Fiskus idzie na wojnę z handlującymi elektroniką w internecie](https://s3.egospodarka.pl/grafika2/procedura-marzy/Fiskus-idzie-na-wojne-z-handlujacymi-elektronika-w-internecie-204274-150x100crop.jpg)

![Podzielona płatność wyprze odwrotne obciążenie [© veronikasmirnaya - Fotolia.com] Podzielona płatność wyprze odwrotne obciążenie](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Podzielona-platnosc-wyprze-odwrotne-obciazenie-220076-150x100crop.jpg)

![Obowiązkowy Mechanizm Podzielonej Płatności: rozwiązania praktyczne [© bankrx - Fotolia.com] Obowiązkowy Mechanizm Podzielonej Płatności: rozwiązania praktyczne](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Obowiazkowy-Mechanizm-Podzielonej-Platnosci-rozwiazania-praktyczne-224404-150x100crop.jpg)

![Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi [© limaje - Fotolia.com] Umowa ramowa na świadczenie usług: ważny rachunek bankowy znany fiskusowi](https://s3.egospodarka.pl/grafika2/System-podatkowy/Umowa-ramowa-na-swiadczenie-uslug-wazny-rachunek-bankowy-znany-fiskusowi-228850-150x100crop.jpg)

![VAT-7D czyli deklaracje kwartalne dla wszystkich [© anna - Fotolia.com] VAT-7D czyli deklaracje kwartalne dla wszystkich](https://s3.egospodarka.pl/grafika/deklaracje-VAT/VAT-7D-czyli-deklaracje-kwartalne-dla-wszystkich-skVsXY.jpg)

![Ulga na złe długi i metoda kasowa: zmiany na 2013 r. [© Ruff - Fotolia.com] Ulga na złe długi i metoda kasowa: zmiany na 2013 r.](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ulga-na-zle-dlugi-i-metoda-kasowa-zmiany-na-2013-r-108850-150x100crop.jpg)

![Działalność jednoosobowa w spółkę z o.o. – przekształcenie krok po kroku [© Gajus - Fotolia.com] Działalność jednoosobowa w spółkę z o.o. – przekształcenie krok po kroku](https://s3.egospodarka.pl/grafika2/jednoosobowa-dzialalnosc/Dzialalnosc-jednoosobowa-w-spolke-z-o-o-przeksztalcenie-krok-po-kroku-144018-150x100crop.jpg)

![Odwrotne obciążenie: obowiązek podatkowy przy usługach budowlanych [© ronstik - Fotolia.com] Odwrotne obciążenie: obowiązek podatkowy przy usługach budowlanych](https://s3.egospodarka.pl/grafika2/obowiazek-podatkowy-VAT/Odwrotne-obciazenie-obowiazek-podatkowy-przy-uslugach-budowlanych-194169-150x100crop.jpg)

![Kodeks należytej staranności: zamiast ochrony podatnika wytyczne dla fiskusa [© wsf-f - Fotolia.com] Kodeks należytej staranności: zamiast ochrony podatnika wytyczne dla fiskusa](https://s3.egospodarka.pl/grafika2/odliczenie-VAT/Kodeks-nalezytej-starannosci-zamiast-ochrony-podatnika-wytyczne-dla-fiskusa-205396-150x100crop.jpg)

![Trudniejszy wykup prywatny samochodu leasingowanego w firmie od 2022 r. [© pekkic - Fotolia.com] Trudniejszy wykup prywatny samochodu leasingowanego w firmie od 2022 r.](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Trudniejszy-wykup-prywatny-samochodu-leasingowanego-w-firmie-od-2022-r-240722-150x100crop.jpg)

![Nowe tablice rejestracyjne a badanie techniczne [© FikMik - Fotolia.com] Nowe tablice rejestracyjne a badanie techniczne](https://s3.egospodarka.pl/grafika/samochod-firmowy/Nowe-tablice-rejestracyjne-a-badanie-techniczne-ZKDwv5.jpg)

![Infrastruktura towarzysząca droższa dla Kowalskiego? [© anna - Fotolia.com] Infrastruktura towarzysząca droższa dla Kowalskiego?](https://s3.egospodarka.pl/grafika/stawki-VAT/Infrastruktura-towarzyszaca-drozsza-dla-Kowalskiego-skVsXY.jpg)

![Rynek private equity w Europie Środkowej V 2015 [© apops - Fotolia.com] Rynek private equity w Europie Środkowej V 2015](https://s3.egospodarka.pl/grafika2/rynek-PE/Rynek-private-equity-w-Europie-Srodkowej-V-2015-156988-150x100crop.jpg)

![Jak wystawić fakturę, gdy zabraknie NIP na paragonie? [© apops - Fotolia.com] Jak wystawić fakturę, gdy zabraknie NIP na paragonie?](https://s3.egospodarka.pl/grafika2/ksiegi-podatkowe/Jak-wystawic-fakture-gdy-zabraknie-NIP-na-paragonie-222589-150x100crop.jpg)

![Podatki 2012: zapłacimy więcej? [© whitelook - Fotolia.com] Podatki 2012: zapłacimy więcej?](https://s3.egospodarka.pl/grafika/podatek-VAT/Podatki-2012-zaplacimy-wiecej-JbjmWj.jpg)

![Rekonstrukcja rządu: czego oczekują przedsiębiorcy? [© ra2 studio - Fotolia.com] Rekonstrukcja rządu: czego oczekują przedsiębiorcy?](https://s3.egospodarka.pl/grafika2/rzad/Rekonstrukcja-rzadu-czego-oczekuja-przedsiebiorcy-127603-150x100crop.jpg)

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Ministerstwo-Finansow-potwierdza-pelna-amortyzacja-samochodu-mozliwa-146771-150x100crop.jpg)

![Od lipca nowa "ulga" dla firmowych samochodów osobowych [© hurricane - Fotolia.com] Od lipca nowa "ulga" dla firmowych samochodów osobowych](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Od-lipca-nowa-ulga-dla-firmowych-samochodow-osobowych-158507-150x100crop.jpg)

![Budownictwo mieszkaniowe: czy Polska powinna patrzeć na Węgry? [© focususpeha - Fotolia.com] Budownictwo mieszkaniowe: czy Polska powinna patrzeć na Węgry?](https://s3.egospodarka.pl/grafika2/budownictwo-mieszkaniowe/Budownictwo-mieszkaniowe-czy-Polska-powinna-patrzec-na-Wegry-172836-150x100crop.jpg)

![Pojęcie transakcji przy umowach o współpracy/ramowych [© Bacho Foto - Fotolia.com] Pojęcie transakcji przy umowach o współpracy/ramowych](https://s3.egospodarka.pl/grafika2/System-podatkowy/Pojecie-transakcji-przy-umowach-o-wspolpracy-ramowych-190283-150x100crop.jpg)

![Klasyfikacje statystyczne a miejsce świadczenia usług [© whitelook - Fotolia.com] Klasyfikacje statystyczne a miejsce świadczenia usług](https://s3.egospodarka.pl/grafika/miejsce-swiadczenia-uslug/Klasyfikacje-statystyczne-a-miejsce-swiadczenia-uslug-JbjmWj.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

![Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com] Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem [© DDRockstar - Fotolia.com]](https://s3.egospodarka.pl/grafika2/umowa-o-zachowaniu-poufnosci/Umowa-o-zachowaniu-poufnosci-NDA-a-wspolpraca-z-freelancerem-259977-50x33crop.jpg) Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

Umowa o zachowaniu poufności (NDA) a współpraca z freelancerem

![Długi rosną wraz z wiekiem [© Bartek Kopała z Pixabay] Długi rosną wraz z wiekiem](https://s3.egospodarka.pl/grafika2/dlugi/Dlugi-rosna-wraz-z-wiekiem-265981-150x100crop.jpg)

![Lotnisko Chopina stawia na self-boarding [© Freepik] Lotnisko Chopina stawia na self-boarding](https://s3.egospodarka.pl/grafika2/Lotnisko-Chopina/Lotnisko-Chopina-stawia-na-self-boarding-265976-150x100crop.jpg)

![Czy boom na samochody elektryczne dotrze w końcu nad Wisłę? [© Freepik] Czy boom na samochody elektryczne dotrze w końcu nad Wisłę?](https://s3.egospodarka.pl/grafika2/zakup-samochodu/Czy-boom-na-samochody-elektryczne-dotrze-w-koncu-nad-Wisle-265957-150x100crop.jpg)

![Oferta mieszkań od deweloperów znacząco wzrosła [© Freepik] Oferta mieszkań od deweloperów znacząco wzrosła](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Oferta-mieszkan-od-deweloperow-znaczaco-wzrosla-265958-150x100crop.jpg)