Upadłość konsumencka. Portret polskiego bankruta

2016-11-21 13:35

Przeczytaj także: Upadłość konsumencka jest kobietą?

Os stycznia 2015 do lipca następnego roku 4439 konsumentów w naszym kraju ogłosiło upadłość. Badanie zrealizowane przez Krajowy Rejestr Długów Biuro Informacji dowodzi, że pokaźna część tej grupy (1787 osób) już pół roku wcześniej znajdowała się w jego rejestrach, posiadając 4333 nieuregulowane zobowiązania, których łączna kwota sięgała 45,41 miliona złotych.Upadłość konsumencka zaczyna się w rejestrze dłużników?

Kilka tygodni temu KRD zrealizowała bardzo podobne badanie odnośnie firm. Wnioski, które nasuwają się z obu projektów są zbliżone. A mianowicie, bankructwo nie spada na dłużnika jak grom w jasnego nieba. Najczęściej to złożony, często wieloletni proces.

- Jego symptomy pojawiają się dużo wcześniej. Jednym z nich jest rosnąca liczba niezapłaconych w terminie zobowiązań, skutkująca negatywnym wpisem lub wpisami do KRD – tłumaczy Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej SA.

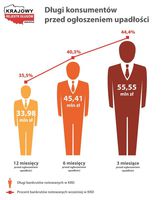

Na rok przed ogłoszeniem bankructwa w Krajowym Rejestrze Długów figurowała nieco ponad 1/3 przyszłych bankrutów (35,5 procent), za kolejne 6 miesięcy odsetek ten przekraczał już 40 procent, a na trzy miesiące przed ogłoszeniem decyzji sądu był o kolejne 5 procent wyższy.

Mężczyźni i kobiety, młodsi i starsi…

Upadłość konsumencką najczęściej ogłaszali odnotowywani w KRD dłużnicy z Mazowsza (394). Na kolejnych pozycjach uplasowali się mieszkańcy Śląska (208), województwa kujawsko-pomorskiego (174) oraz Wielkopolski (171). Z tych czterech regionów pochodzi aż połowa Polaków, którzy na pół roku przed ogłoszeniem bankructwa posiadali zarejestrowane w KRD zaległe zobowiązania.

Co ciekawe, w tym gronie minimalnie przeważa płeć piękna. Relacja kobiet do mężczyzn to 52 do 48. Łączny dług pań to 23,96 miliona złotych. Całkowite zadłużenie panów to natomiast 21,44 miliona złotych. Wśród osób, które na pół roku przed ogłoszeniem upadłości, posiadały długi zarejestrowane w Krajowym Rejestrze Długów, najwięcej było 40-latków (468) oraz 30-latków (437). Najmłodsi przyszli bankruci notowani wcześniej w KRD mieli po 22 lata. Najstarszy liczył sobie aż 85 lat.

Czytaj także:

- Upadłość konsumencka, czyli o problemach polskich sądów

- Upadłość konsumencka: kupujesz i upadasz

Liczba wierzycieli również rośnie

Wraz ze zbliżającą się upadłością w bazach danych Krajowego Rejestru Długów rośnie nie tylko liczba dłużników. W tym czasie zwiększa się również liczba wierzycieli. 12 miesięcy przed ogłoszeniem upadłości konsumenckiej, przyszli bankruci notowani w KRD mieli 211 wierzycieli, 6 miesięcy później było ich 240, a na trzy miesiące przed ogłoszeniem bankructwa ich liczba sięgała już 264.

Dłużników-konsumentów, którzy ogłosili upadłość, wpisywała najczęściej do Krajowego Rejestru Długów Biura Informacji Gospodarczej branża finansowa (przede wszystkim banki i firmy pożyczkowe) oraz wierzyciele wtórni (firmy windykacyjne i fundusze sekurytyzacyjne skupujące długi). Dwie wymienione kategorie wierzycieli odpowiadają za blisko połowę takich wpisów. Następne w kolejności są spółdzielnie mieszkaniowe (14 procent) oraz gminy alimentacyjne (13 procent).

fot. mat. prasowe

Długi konsumentów przed ogłoszeniem upadłości

12 miesięcy przed ogłoszeniem upadłości, w Krajowym Rejestrze Długów notowanych było 35,5 procent przyszłych bankrutów-konsumentów.

Udział sektora finansowego i wierzycieli wtórnych jest jeszcze większy, jeśli pod uwagę, zamiast liczby wierzycieli, weźmiemy kwotę zadłużenia wobec nich. 88 procent wartości długów przyszłych bankrutów, które zostały dopisane do Krajowego Rejestru Długów, to zobowiązania tylko wobec instytucji finansowych i windykatorów. Wartościowy udział zadłużenia wobec spółdzielni mieszkaniowych, czy gmin alimentacyjnych kurczy się do odpowiednio 1,5 oraz 1,1 procent.

Upadłość konsumencka w górę

Instytucja upadłości konsumenckiej powstała w 2009 roku, jednak skomplikowane przepisy i trudne do spełnienia wymagania skutkowały tym, że prywatnych bankructw ogłaszanych było bardzo mało. Sytuacja zmieniła się dopiero z początkiem 2015 roku, czyli po znowelizowaniu przepisów. Mniej restrykcyjne wymogi, łatwiejsza procedura i niższe koszty sprawiły, że popularność upadłości konsumenckiej rośnie z miesiąca na miesiąc.

- Niemal 4,5 tysiąca bankructw konsumentów w ciągu zaledwie 19 miesięcy obowiązywania zmienionych przepisów oznacza, że średnio w miesiącu ogłaszana była upadłość ponad 230 osób. W ostatnich miesiącach zdarzało się, że liczba ta przekraczała nawet 400 osób. Te dane nie pozostawiają złudzeń. Upadłości konsumenckich w najbliższym czasie wciąż będzie szybko przybywać – uważa Adam Łącki, prezes Krajowego Rejestru Długów.

fot. mat. prasowe

Liczba bankrutów i ich łączne zadłużenie

Największa liczba konsumentów, którzy przed ogłoszeniem upadłości byli notowani jako dłużnicy w Krajowym Rejestrze Długów Biurze Informacji Gospodarczej mieszka w województwie mazowieckim

Z punktu widzenia dłużnika-konsumenta upadłość oznacza nowe otwarcie w jego finansach osobistych. Bardzo często jest to dla niego jedyna szansa na powrót do normalnego życia. Niestety, w większości wypadków oznacza to jednocześnie, że wierzyciele zostają z pustymi, bądź niemal pustymi rękami. Dlatego właśnie kluczowe jest sprawdzanie swoich klientów, nie tylko firm, ale również konsumentów.

fot. mat. prasowe

Portret polskiego bankruta

Typowy polski bankrut to kobieta przed 50-tką.

- Weryfikacja klienta przed podpisaniem umowy pozwala uniknąć wielu problemów, w tym również tych związanych z potencjalną upadłością dłużnika. Jeśli jednak umowę już zawarliśmy, a później pojawiły się kłopoty z wypłacalnością klienta, kluczowa staje się szybkość reakcji. Im dłużej zwlekamy, tym trudniej odzyskać pieniądze. Spłacalność zobowiązań, opóźnionych nie dłużej niż 3 miesiące sięga 72 procent. W przypadku ponad rocznego przeterminowania wynosi już zaledwie 26 procent – podsumowuje Jakub Kostecki, prezes Zarządu Kaczmarski Inkasso.

Długi za granicą a upadłość konsumencka w Polsce

Długi za granicą a upadłość konsumencka w Polsce

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Upadłość konsumencka. Portret polskiego bankruta [© slasnyi - Fotolia] Upadłość konsumencka. Portret polskiego bankruta](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-Portret-polskiego-bankruta-184486-200x133crop.jpg)

![Upadłość konsumencka. Dlaczego bankructwo może okazać się korzystne? [© Kaspars Grinvalds - Fotolia.com.jpg] Upadłość konsumencka. Dlaczego bankructwo może okazać się korzystne?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-Dlaczego-bankructwo-moze-okazac-sie-korzystne-231002-150x100crop.jpg)

![Nowa upadłość konsumencka w kontekście pandemii koronawirusa [© smutnypan - Fotolia.com] Nowa upadłość konsumencka w kontekście pandemii koronawirusa](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Nowa-upadlosc-konsumencka-w-kontekscie-pandemii-koronawirusa-228240-150x100crop.jpg)

![Upadłość konsumencka na nowych zasadach. Co zmieni się od marca? [© photo 5000 - Fotolia.com] Upadłość konsumencka na nowych zasadach. Co zmieni się od marca?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-na-nowych-zasadach-Co-zmieni-sie-od-marca-227347-150x100crop.jpg)

![Upadłość konsumencka 2020. Nowy wniosek i inne zmiany [© Focus Pocus LTD - Fotolia.com] Upadłość konsumencka 2020. Nowy wniosek i inne zmiany](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-2020-Nowy-wniosek-i-inne-zmiany-225020-150x100crop.jpg)

![Upadłość konsumencka: „nowy start” i życie bez długu? [© WavebreakMediaMicro - Fotolia.com] Upadłość konsumencka: „nowy start” i życie bez długu?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-nowy-start-i-zycie-bez-dlugu-222562-150x100crop.jpg)

![Upadłość konsumencka. Łatwo zostać bankrutem, ale czy warto? [© Piotr Marcinski - Fotolia.com] Upadłość konsumencka. Łatwo zostać bankrutem, ale czy warto?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-Latwo-zostac-bankrutem-ale-czy-warto-221515-150x100crop.jpg)

![Upadłość konsumencka na nowo, czyli o zachęcaniu do lekkomyślności [© photo 5000 - Fotolia.com] Upadłość konsumencka na nowo, czyli o zachęcaniu do lekkomyślności](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-na-nowo-czyli-o-zachecaniu-do-lekkomyslnosci-219696-150x100crop.jpg)

![Upadłość konsumencka. Dobre rozwiązanie dla każdego dłużnika? [© andranik123 - Fotolia.com] Upadłość konsumencka. Dobre rozwiązanie dla każdego dłużnika?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-Dobre-rozwiazanie-dla-kazdego-dluznika-217912-150x100crop.jpg)

![Budownictwo mieszkaniowe I-X 2016 [© sveta - fotolia] Budownictwo mieszkaniowe I-X 2016](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-X-2016-184488-150x100crop.jpg)

![Jak stworzyć mocne hasło, czyli długość ma znaczenie [© Freepik] Jak stworzyć mocne hasło, czyli długość ma znaczenie](https://s3.egospodarka.pl/grafika2/mocne-haslo/Jak-stworzyc-mocne-haslo-czyli-dlugosc-ma-znaczenie-266275-150x100crop.jpg)

![Dzień Własności Intelektualnej - jak bronić się przed cyberzagrożeniami? [© Freepik] Dzień Własności Intelektualnej - jak bronić się przed cyberzagrożeniami?](https://s3.egospodarka.pl/grafika2/wlasnosc-intelektualna/Dzien-Wlasnosci-Intelektualnej-jak-bronic-sie-przed-cyberzagrozeniami-266289-150x100crop.jpg)

![Praca tymczasowa antidotum na rosnące koszty pracodawcy? [© Freepik] Praca tymczasowa antidotum na rosnące koszty pracodawcy?](https://s3.egospodarka.pl/grafika2/zatrudnianie-pracownikow/Praca-tymczasowa-antidotum-na-rosnace-koszty-pracodawcy-266288-150x100crop.jpg)

![Co musi oferować atrakcyjne miejsce pracy? Widać presję na work-life balance [© Freepik] Co musi oferować atrakcyjne miejsce pracy? Widać presję na work-life balance](https://s3.egospodarka.pl/grafika2/miejsca-pracy/Co-musi-oferowac-atrakcyjne-miejsce-pracy-Widac-presje-na-work-life-balance-266281-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

Inwestycja mieszkaniowa ATAL Parkowa w sprzedaży

Inwestycja mieszkaniowa ATAL Parkowa w sprzedaży

![14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców [© Freepik] 14 zmian w prawie dla biznesu. Nie wszystkie ucieszą przedsiębiorców](https://s3.egospodarka.pl/grafika2/zmiany-w-prawie/14-zmian-w-prawie-dla-biznesu-Nie-wszystkie-uciesza-przedsiebiorcow-266290-150x100crop.jpg)

![Inwestowanie na giełdzie receptą na kryzys demograficzny, czyli baby bonds [© Freepik] Inwestowanie na giełdzie receptą na kryzys demograficzny, czyli baby bonds](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-recepta-na-kryzys-demograficzny-czyli-baby-bonds-266268-150x100crop.jpg)

![Repolonizacja gospodarki. Przedsiębiorcy czekają na wsparcie polskiego kapitału i local contentu [© Freepik] Repolonizacja gospodarki. Przedsiębiorcy czekają na wsparcie polskiego kapitału i local contentu](https://s3.egospodarka.pl/grafika2/repolonizacja/Repolonizacja-gospodarki-Przedsiebiorcy-czekaja-na-wsparcie-polskiego-kapitalu-i-local-contentu-266287-150x100crop.jpg)

![Są chętni na domy deweloperskie, ale kolejek raczej nie będzie [© Freepik] Są chętni na domy deweloperskie, ale kolejek raczej nie będzie](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sa-chetni-na-domy-deweloperskie-ale-kolejek-raczej-nie-bedzie-266286-150x100crop.jpg)

![Nocleg na majówkę 2025 najdroższy w Zakopanem [© Tomasz Fudala z Pixabay] Nocleg na majówkę 2025 najdroższy w Zakopanem](https://s3.egospodarka.pl/grafika2/majowka/Nocleg-na-majowke-2025-najdrozszy-w-Zakopanem-266285-150x100crop.jpg)

![O 29% r/r więcej kredytów gotówkowych w III 2025 [© Alicja z Pixabay] O 29% r/r więcej kredytów gotówkowych w III 2025](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/O-29-r-r-wiecej-kredytow-gotowkowych-w-III-2025-266284-150x100crop.jpg)

![O zakupie mieszkania lub budowie domu myśli najwięcej Polaków od lat [© Freepik] O zakupie mieszkania lub budowie domu myśli najwięcej Polaków od lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/O-zakupie-mieszkania-lub-budowie-domu-mysli-najwiecej-Polakow-od-lat-266283-150x100crop.jpg)